Inversión global, diversificada

y de bajo coste

Ahorro + Inversión = Prosperidad

Gestión sistemática

Seguir el plan. Un plan predefinido nos ayuda a mantener el rumbo.

Diversificación

De activos deseables a nivel mundial y de estrategias.

Honestidad

Exclusivamente nos guía el interés del partícipe, sin conflicto de interés.

Bajo coste

“La rentabilidad viene y va, pero los costes permanecen.”

Jack Bogle.

CONÓZCANOS

Juan Manuel Rodríguez

Gestor de Impassive Wealth FI

Máster en Value Investing y Teoría del Ciclo.

Juan Manuel Rodríguez reside en Madrid. Es arquitecto por la Escuela Técnica Superior de Madrid (ETSAM). Posee el Certificado de Asesor Financiero con título acreditado por la CNMV y ha cursado el Máster en Value Investing y Teoría del Ciclo impartido por OMMA y el Curso Monográfico sobre Gestión de Carteras de Inversión, Renta Variable y Renta Fija impartido

por el CEF.

Profesionalmente se ha dedicado al cálculo estructural en el ámbito de la edificación y posteriormente a la inversión, siendo el autor del “algoritmo impasible” un método matemático de gestión de activos financieros, base de la gestión del fondo Impassive Wealth FI.

“El algoritmo impasible es un sistema de control de la liquidez, por tanto, es un mecanismo de control del riesgo en una inversión. Está programado para comprar más barato y vender más caro que la posición promedio en un activo financiero, reduciendo significativamente la volatilidad del activo al que se aplica”.

Juan Cogollos

Asesor no regulado de Impassive Wealth FI

Máster en Value Investing y Teoría del Ciclo.

Juan Cogollos es licenciado en Ciencias Físicas por la Universidad de Valladolid. Posee además las titulaciones de Máster en Value Investing y Teoría del Ciclo por OMMA, Professional Certificate in Management por la Open University y Asesor Financiero por Visualchart.

Profesionalmente se ha dedicado a la ingeniería del software y posteriormente a la inversión. Reside cerca de Oxford (Reino Unido) desde 1999. Dentro del mundo de la inversión le interesan especialmente la historia, la psicología y la economía de la escuela austríaca, no necesariamente en ese orden. Considera esencial la divulgación de las ideas simples que pueden poner la inversión exitosa al alcance de todos.

“A mi modo de ver como científico e ingeniero, es razonable pensar que podemos aproximarnos a los mercados basándonos en reglas matemáticas. La economía y la inversión no son ciencias exactas como la física, pero obedecen a leyes cuya esencia puede capturarse en términos de probabilidad. Y a través de las probabilidades es posible crear algoritmos que inclinen la balanza de la rentabilidad a nuestro favor en el largo plazo”.

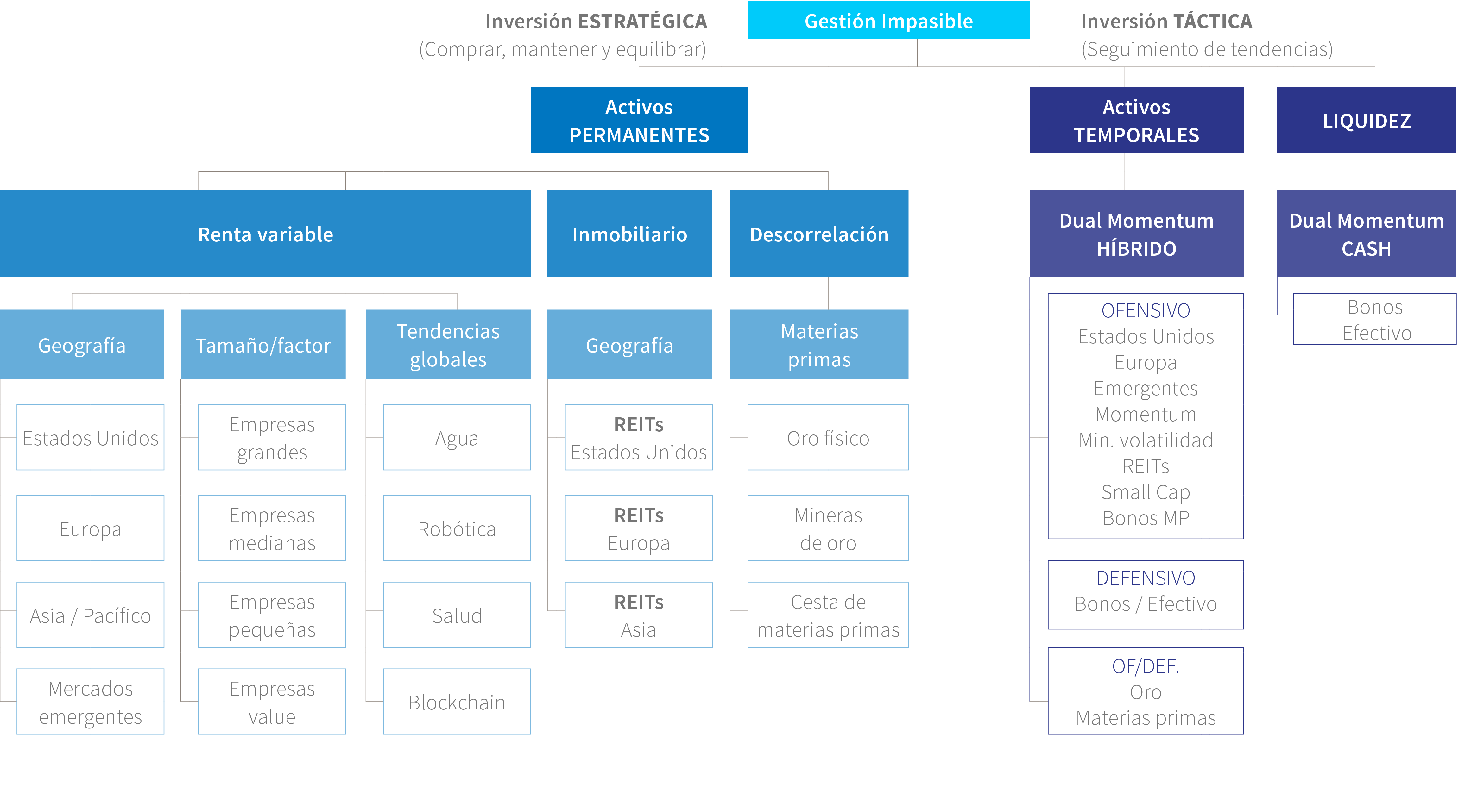

CÓMO INVERTIMOS

Inversión global y diversificada

La estrategia principal del fondo consiste en comprar y mantener (buy & hold) una cartera global y diversificada, que incluya además de la renta variable, negocios inmobiliarios (REITs), oro y materias primas, son nuestros Activos Permanentes, cuya proporción irá variando en función de nuestro algoritmo de gestión del riesgo.

La estrategia secundaria, que complementa a la principal, se basa en el seguimiento de tendencias (momentum), gracias a nuestros Activos Temporales nos iremos posicionando en los activos con mejores rendimientos recientes. Con esta combinación de estrategias buscamos tener una cartera robusta adaptada para los distintos escenarios.

Invertir en todos los activos deseables disponibles

Diversificación dentro de los activos elegidos

Estrategia basada en precios no en predicciones

Gestión sistemática con reglas predefinidas

Aislarse del ruido

del mercado

Protección

del capital

Rentabilidad

satisfactoria y realista

Largo plazo

Mínimo cinco años

PRINCIPALES MAGNITUDES

Tenemos una exposición global, no solo al mercado de valores, sino a otros activos como el oro, las materias primas y los activos inmobiliarios

Con la finalidad de resumir la exposición a los mercados, mostramos el porcentaje del fondo en los principales activos financieros: renta variable global (diversificada por regiones y tamaño de empresas), negocios inmobiliarios a través de índices de REITs, materias primas, oro físico y mineras de oro. También indicamos el porcentaje de liquidez (efectivo y equivalentes). En cuanto a renta fija, el fondo utiliza solo bonos corporativos de corto plazo.

Los siguientes datos conforman el Asset Allocation de Impasive Wealth FI a cierre de mes:

69,5%

Renta variable

9,5%

Oro, Bitcoin y materias primas

19,6%

Renta fija

1,4%

Cash

Elaboración propia: datos suministrados por la entidad gestora Andbank Wealth Management a 31/10/2024.

Impassive Wealth FI

Impassive Wealth FI es un fondo de inversión global.

Nuestro objetivo es lograr una participación adecuada en los mercados alcistas y una cierta protección de capital en los mercados bajistas.

Para ello utilizamos principalmente ETFs que repliquen índices de referencia de renta variable, renta fija y materias primas. La gestión integrada de la liquidez en el fondo está pensada para maximizar la rentabilidad ajustada al riesgo a largo plazo.

Se gestionará con el objetivo de conseguir una volatilidad inferior al 15% anual en base a reglas matemáticas predefinidas que pretenden conseguir rentabilidades a largo plazo.

16,9M€

Activos bajo gestión

522

Partícipes

0,60%

Comisión de gestión

0,08%

Depositaría

4/7

Riesgo

(siendo 1 el mínimo

y 7 el máximo)

Elaboración propia: datos suministrados por la entidad gestora Andbank Wealth Management a 31/10/2024.

La rentabilidad está calculada en términos netos, descontados gastos y comisiones. Rentabilidades pasadas no implican ni presuponen rentabilidades futuras.

RIESGOS DE LA INVERSIÓN: la inversión en mercados financieros puede conllevar, entre otros, un riesgo del mercado de renta variable, de tipo de interés, de tipo de cambio, de inversión en países emergentes, así como de concentración geográfica o sectorial y de liquidez. Pudiendo representar la pérdida del capital invertido o el de ausencia de rentabilidad. El nivel de riesgo del fondo es indicativo del riesgo del fondo y está calculado en base a datos históricos que, no obstante, puede no constituir una indicación fiable del futuro perfil de riesgo. Además, no hay garantías de que la categoría indicada vaya a permanecer inalterable y puede variar a lo largo del tiempo. Puede obtener información adicional sobre dicho fondo y sobre los supuestos y forma de reclamar la garantía y su alcance en www.andbank.es.

DATOS DEL FONDO

Política de inversión

Fondo de autor con alta vinculación al gestor, Juan Manuel Rodríguez Pérez, cuya sustitución supondría un cambio sustancial en la política de inversión y otorgaría el derecho de separación a los partícipes. Se gestionará con el objetivo de conseguir una volatilidad inferior al 15% anual en base a reglas matemáticas predefinidas que pretenden conseguir rentabilidades a largo plazo.

Se invierte 0-100% del patrimonio en IIC financieras (activo apto), armonizadas o no(máximo 30% en IIC no armonizadas), del grupo o no de la Gestora. Las IIC en las que invierta el fondo tomarán mayoritariamente como referencia índices de renta variable, renta fija y/o materias primas. Se invertirá, directa o indirectamente, entre 40%-100% de la exposición total en renta variable y el resto en renta fija pública/ privada(incluyendo depósitos e instrumentos del mercado monetario cotizados o no, líquidos). La exposición a riesgo divisa será de 0-100%.

10,68%

Rentabilidad 3 años

(31/10/2021 – 31/10/2024)

21,12%

Rentabilidad 1 año

(31/10/2023 – 31/10/2024)

11,96%

Rentabilidad

YTD

7,93%

Volatilidad 1 año

(31/10/2023 – 31/10/2024)

Elaboración propia: datos suministrados por la entidad gestora Andbank Wealth Management a 31/10/2024.

RIESGOS DE LA INVERSIÓN: la inversión en mercados financieros puede conllevar, entre otros, un riesgo del mercado de renta variable, de tipo de interés, de tipo de cambio, de inversión en países emergentes, así como de concentración geográfica o sectorial y de liquidez. Pudiendo representar la pérdida del capital invertido o el de ausencia de rentabilidad. El nivel de riesgo del fondo es indicativo del riesgo del fondo y está calculado en base a datos históricos que, no obstante puede no constituir una indicación fiable del futuro perfil de riesgo. Además, no hay garantías de que la categoría indicada vaya a permanecer inalterable y puede variar a lo largo del tiempo. Puede obtener información adicional sobre dicho fondo y sobre los supuestos y forma de reclamar la garantía y su alcance en www.andbank.es.

COMENTARIO DE MERCADO

Gestión sistemática.

Un plan predefinido nos ayuda a mantener el rumbo

Las condiciones actuales de los mercados no nos han hecho modificar los principios básicos de nuestra gestión sistemática, basada en unas reglas predefinidas que se explican a continuación.

Impassive Wealth utiliza dos tipos de gestión complementarias, una estratégica, basada en comprar y mantener (Buy & Hold) y otra táctica, basada en el seguimiento de tendencias (Momentum). Con esta combinación se busca tener una cartera robusta adaptada para los distintos escenarios del mercado.

Buy & Hold:

Los ACTIVOS PERMANENTES constituyen la parte estratégica y replican una serie de índices a través de ETFs y ETCs. Estos instrumentos son necesarios para lograr una exposición global y diversificada, no solo al mercado de valores, también a otros activos descorrelacionados históricamente de la RV como el oro, las materias primas y los activos inmobiliarios.

Como su nombre indica, estos activos están siempre en el fondo, pero su proporción cambia en función de nuestro sistema de reequilibrio matemático automatizado que ordena compras o ventas parciales de cada uno de ellos en función de la evolución de sus precios.

Momentum:

Los ACTIVOS TEMPORALES constituyen la parte táctica u oportunista de la cartera, a diferencia de los permanentes, no estarán siempre en cartera, sino que se van rotando siguiendo una estrategia tendencial basada en el Dual Momentum.

Esta estrategia nos va posicionando en los mejores activos por rendimientos recientes de una serie de índices preseleccionados.

Combinación de ambas:

Buy & Hold y Momentum se complementan debido a que los puntos fuertes de una son las debilidades de la otra y al combinarse se obtiene una cartera total más robusta.

Por ejemplo, mientras que a los activos permanentes les viene bien la volatilidad porque es donde el rebalanceo matemático aporta valor, los temporales pueden sufrir en ese escenario con falsas entradas y salidas. Por contra los temporales se benefician de tendencias prolongadas. Al alza aportando rentabilidad y a la baja protegiendo parte del capital al refugiarse en dinero y no al sufrir las caídas en su totalidad.

Elaboración propia. Febrero 2023. Información revisada a fecha de publicación.

Fuente: elaboración propia en enero de 2024. Información revisada a fecha de publicación.

DETALLE DE LA DISTRIBUCIÓN

Por sectores

Inmobiliario

15,82%

Tecnología

14,82%

Materiales básicos

13,82%

Servicios financieros

12,32%

Industriales

11,87%

Salud

9,80%

Consumo cíclico

7,54%

Servicios de comunicación

4,87%

Consumo defensivo

4,14%

Energía

2,57%

Servicios públicos

2,44%

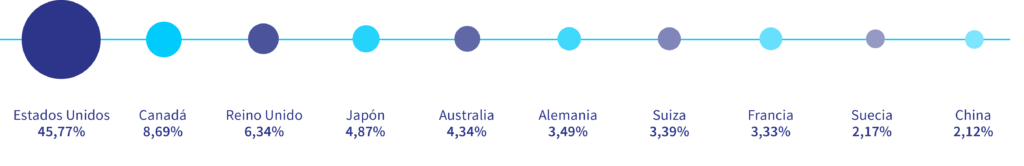

Por regiones

Los datos de exposición sectorial y geográfica han sido extraídos de Morningstar a 30/09/2024.

CONTACTO

Si quiere información o contratar este fondo, puede hacerlo en:

Tel: 900 255 256 / 91 000 59 37

E-mail: contactenos@andbank.es

INFORMACIÓN IMPORTANTE: tiene disponible y accesible para consulta toda la información acerca del producto de inversión (KIID, informe semestral y trimestral, folleto, DFI, reglamento de gestión y cuentas anuales) en https://www.andbank.es/andbank-wealth-management/fondos/. Antes de la contratación del producto es importante que consulte y conozca dicha información. Para obtener más información acerca del producto de inversión el cliente deberá ponerse en contacto con los comercializadores habilitados en la página web https://www.andbank.es o en los teléfonos de contacto 900 255 256 / 91 000 59 37 o a través del email contactenos@andbank.es. Le recordamos que: rentabilidades pasadas no implican ni presuponen rentabilidades futuras y que toda inversión en mercados financieros conlleva un riesgo, incluido el potencial riesgo de pérdida del capital invertido o el de ausencia de rentabilidad. El nivel de riesgo y la información específica de cada uno de los Fondos de Inversión o SICAV está detallado en el Folleto Informativo o Documento de Datos Fundamentales para el Inversor (DFI) disponible en la página web de Andbank Wealth Management (https://www.andbank.es/andbank-wealth-management/fondos/) y en la página web de la Comisión Nacional del Mercado de Valores (www.cnmv.es).