Inversores en

empresas de nicho

Somos parte de una minoría que no invierte como la mayoría

Singularidad

Invertimos de una manera diferente al resto del mercado, no por ser distintos, sino porqué es la clave para obtener retornos diferenciales.

Ahorrar

para invertir

El ahorro sin inversión no sirve para nada. El dinero pierde parte de su valor con el paso del tiempo.

Accesibilidad

para todos

Para que todo aquel que quiera invertir pueda hacerlo, sin problemas, sin importe mínimo de entrada y una estructura de comisiones decrecientes.

Liquidez

En estos tiempos en los que la incertidumbre es una constante, mantener siempre altos grados de liquidez es la clave.

CONÓZCAME

Daniel Tello

Fundador de Azagala Capital y

Gestor de fondos en Andbank Wealth Management

Licenciado en ADE por la Universidad Complutense, con un máster en Finanzas por Deusto y la Escuela Superior de Cajas de Ahorros y otro máster en Value Investing y Teoría del Ciclo. Es experto en inversiones en mercados financieros, uso de instrumentos de capital, gestión de liquidez y análisis y valoración de empresas.

Su trayectoria profesional ha estado siempre ligada a la banca de inversión. Comienza en ABN AMRO BANK, pasando por prácticamente todos los departamentos, lo que le permitió conocer a fondo el banco y la sociedad de valores.

En la antigua Confederación Española de Cajas de Ahorros (hoy Cecabank), donde estuvo 18 años, aprendió mucho durante su trayectoria, desde back office, luego middle y finalmente front office.

Del 2006 al 2018, en la sala de tesorería de Cecabank, tuvo diferentes responsabilidades relacionadas con mercados de liquidez, deuda, derivados y crédito y con algunos de los profesionales más brillantes que hay en el mercado y de los que ha tenido la suerte de aprender a invertir de la manera correcta.

Profesor en el Programa de Debt Advisory y en el Master en Finanzas Corporativas del IEB.

CÓMO INVERTIMOS

A la hora de invertir, lo importante es la calidad del negocio,no el tamaño de la compañía

A la hora de invertir, lo realmente importante es la calidad del negocio, no tomar decisiones en base a si la acción sube o baja. Normalmente, tendemos a mirar mejor a los directivos cuando la acción de su empresa sube y peor cuando cae, pero lo interesante es valorar la calidad de su gestión a años vista e invertir en los momentos de máximo pesimismo.

Foco en la calidad

Buscamos activos únicos o protegidos que sean muy difíciles de replicar para obtener retornos diferenciales.

Largo plazo

Invertimos a muy largo plazo con el objetivo de eliminar el ruido y la volatilidad del mercado a corto plazo.

Renta variable

Invertimos en pequeñas empresas desconocidas donde los fondos más grandes no pueden entrar hasta que no han multiplicado su precio y tamaño muchas veces.

Flexibilidad

Invertimos en situaciones especiales y bonos convertibles de empresas buscando la mayor opcionalidad posible al menor riesgo.

NUESTRO PRODUCTO

Gestión Boutique VII Azagala

Es un fondo de autor que invierte en empresas de nicho. Invertimos en pequeñas compañías de nicho, en sectores “oligopolísticos” o con activos únicos o singulares que les permiten competir en su nicho y crecer dentro de su nicho de mercado o mercados adyacentes.

El objetivo de Azagala es generar rentabilidad. Porque se trata de esto, de ganar dinero, que no es lo más importante, pero ayuda (y mucho) a conseguir nuestros objetivos.

8,0 M

Activos bajo gestión

665

Partícipes

1,4%

Comisión de gestión*

0,08%

Depositaría

5/7

Riesgo

(siendo 1 el mínimo

y 7 el máximo)

(*) La comisión de gestión es una comisión acumulativa por tramos, se puede consular en el folleto de CNMV: https://www.cnmv.es.

Fuente: Bolsa de Madrid. Datos a 30/06/2024.

DATOS DEL FONDO

Filosofía de inversión

Invertimos en pequeñas compañías que operan en sectores de nicho, que tienen o están construyendo activos únicos o muy difíciles de replicar y que son capaces de competir y crecer. Tratamos de incorporarlas a la cartera antes de que otros fondos más grandes las puedan comprar una vez que han multiplicado su precio muchas veces.

En general, se trata de empresas poco conocidas, sin analistas y que normalmente no suelen estar bien valoradas o que presentan una situación especial sobre la que el mercado no presta atención.

Invertimos desde un punto de vista de crédito y analizamos qué instrumento de capital nos proporciona más rentabilidad al menor riesgo (acciones, bonos, convertibles, opciones).

Contamos siempre con mucha liquidez disponible para caer menos que el mercado en momentos de máximo pánico y usamos esa liquidez para comprar buenos activos a vendedores forzados. Estas ventas forzadas se producen en momentos de incertidumbre.

Small Caps

Invierte en small caps que los grandes fondos no pueden comprar hasta que no multiplican su precio varias veces.

Bonos de crédito

Invierte en bonos de crédito para obtener rentabilidades diferenciales con un mayor nivel de protección.

Gran liquidez

Cuenta con un alto grado de liquidez siempre disponible para ser usada en momentos de máxima incertidumbre.

DETALLE DE LA DISTRIBUCIÓN

Por sectores

Servicios financieros

24%

Tecnología

11%

Consumo cíclico

23%

Materiales básicos

0%

Servicios de comunicación

22%

Energía

0%

industriales

20%

Inmobiliario

0%

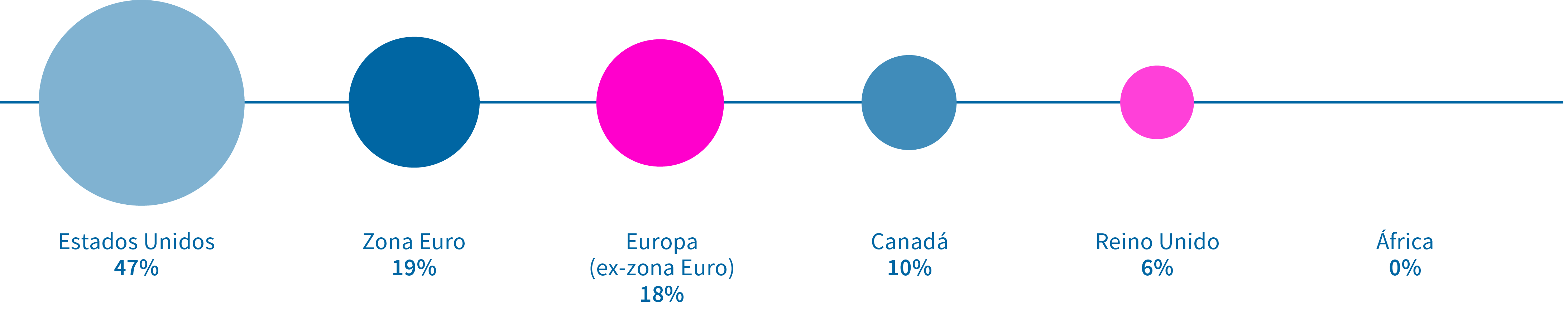

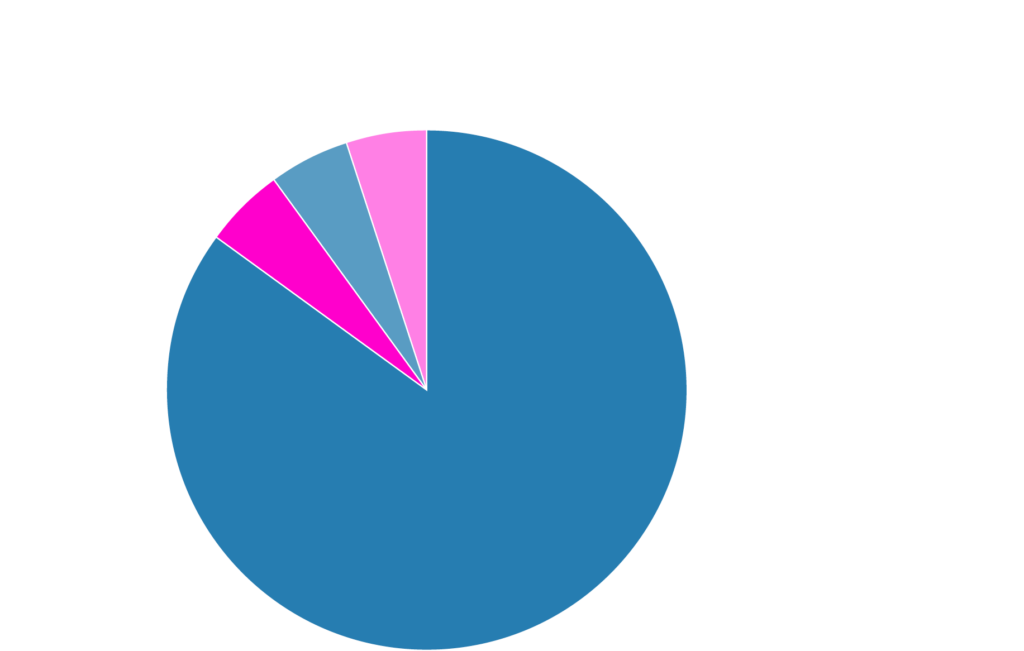

Por regiones

Fuente: Morningstar. Datos a 30/06/2024

COMPOSICIÓN DE LA CARTERA

AZAGALA CAPITAL

Invertimos en pequeñas compañías que operan en sectores de nicho, que tienen o están construyendo activos únicos o muy difíciles de replicar y que son capaces de competir y crecer frente a sus competidores. Tratamos de incorporarlas a la cartera antes de que otros fondos más grandes las puedan comprar una vez que han multiplicado su precio muchas veces.

Invertimos desde un punto de vista de crédito y analizamos qué instrumento de capital nos proporciona más rentabilidad al menor riesgo (acciones, bonos, convertibles, opciones).

Invertimos en situaciones especiales que nos proporcionan revalorizaciones importantes con el mínimo nivel de riesgo.

Mantenemos un nivel de liquidez siempre disponible de 5-10%.

PRINCIPALES ACTIVOS

TIPOS DE ACTIVO

Exposición por capitalización de mercado

62%

Microcap

28%

Smallcap

10%

Largecap

0%

Giantcap

0,0

Mediumcap

Fuente: Morningstar. Datos a 30/06/2024.

CONTACTO

Si quiere información o contratar este fondo, puede hacerlo en:

Tel: 900 255 256 / 91 000 59 37

E-mail: contactenos@andbank.es

INFORMACIÓN IMPORTANTE: tiene disponible y accesible para consulta toda la información acerca del producto de inversión (KIID, informe semestral y trimestral, folleto, DFI, reglamento de gestión y cuentas anuales) en https://www.andbank.es/andbank-wealth-management/fondos/. Antes de la contratación del producto es importante que consulte y conozca dicha información. Para obtener más información acerca del producto de inversión el cliente deberá ponerse en contacto con los comercializadores habilitados en la página web https://www.andbank.es o en los teléfonos de contacto 900 255 256 / 91 000 59 37 o a través del email contactenos@andbank.es. Le recordamos que: rentabilidades pasadas no implican ni presuponen rentabilidades futuras y que toda inversión en mercados financieros conlleva un riesgo, incluido el potencial riesgo de pérdida del capital invertido o el de ausencia de rentabilidad. El nivel de riesgo y la información específica de cada uno de los Fondos de Inversión o SICAV está detallado en el Folleto Informativo o Documento de Datos Fundamentales para el Inversor (DFI) disponible en la página web de Andbank Wealth Management (https://www.andbank.es/andbank-wealth-management/fondos/) y en la página web de la Comisión Nacional del Mercado de Valores (www.cnmv.es).