A continuación les expongo las conclusiones del comité de inversiones celebrado en la jornada de ayer martes 19 de enero de 2016, (a cuyos miembros agradezco sus aportaciones), así como nuestra recomendación para dar a clientes y aplicar en carteras.

Identificación del riesgo

El principal riesgo (y driver del mercado), a día de hoy y en el futuro inmediato, es que la previsible secuencia de defaults de empresas energéticas, y el impago de los llamados “Oil & Gas leverage loans”, se extiendan mas allá del propio sector. Identificamos hoy una preocupación generalizada por esta posibilidad (como lo demuestra el comportamiento del mercado). En este sentido identificamos cuál podría ser el mecanismo de contagio: en primer lugar, una actividad de leverage loan paralizada, y, en segundo lugar, un mercado de High Yield disfuncional. Ambos instrumentos representan las únicas vías de refinanciación de todas las pequeñas y medianas empresas de los EUA, y sin un buen funcionamiento de estos dos mecanismos, el riesgo de problemas de refinanciación aumenta. En otras palabras, la posibilidad de contagio aumenta.

Sobre la magnitud del problema

Sabemos que se han originado en los últimos cuatro años alrededor de 0.5 bill$ billones en Oil & Gas leverage loans, pero este es solo un sector. La originación total en la actividad de leverage loans (todos los sectores) ha sido de 2.0 bill$ en los últimos cuatro años. Es decir, sin contagio, el tamaño del problema se limitaría a 0.5 bill$, una cifra poco preocupante, pues aunque las quiebras alcanzasen los niveles de impagos vistos en hipotecas subprime (morosidad del 20%), las perdidas serían fácilmente absorbibles por la banca (100 bill$ en total). En cambio, en el escenario de contagio, estaríamos hablando de un nominal de 2.0 bill$. Una cifra similar a la originación de crédito (subprime) en los cuatro años previos a la crisis del 2007. Por lo tanto, nuestra función es determinar y cuantificar el riesgo real de contagio.

Calibrando el riesgo

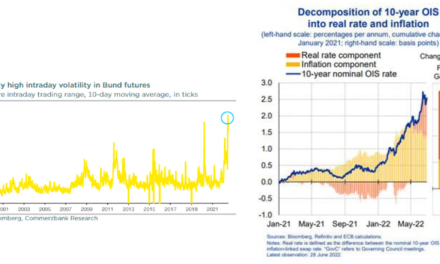

Creemos que el riesgo de contagio desde el sector energético hacia el resto de sectores ha aumentado con el deterioro acelerado del mercado de High Yield en las últimas semanas. En ausencia de actividad en leverage loans (crédito de baja calidad), y un segmento de CLOs congelado (sin nueva originación de titulizaciones con estos préstamos como subyacente), se hace absolutamente imprescindible que el mercado de High Yield americano (única fuente de refinanciación para las empresas) consiga estabilizarse. Sin embargo los catalizadores para ello no parecen estar disponibles a día de hoy, como lo demuestra el gradual deterioro del índice CDXHY NA (hoy en 557 pb de spread). Si bien es cierto identificamos la existencia de catalizadores que podrían estabilizar el mercado, ninguno de ellos supone hoy una garantía para dicha estabilización:

1. Un mensaje de la Fed anunciando que dejará de subir tipos podría ayudar a reactivar la liquidez del mercado, pero al no ser la Fed la causa del estrés -con su decisión de subir tipos-, un anuncio dovish de la Fed tampoco será la solución. El estrés viene causado por el desplome del crudo.

2. Un repunte sostenido del crudo hacia niveles de 40$ calmaría los temores sobre quiebras de empresas energéticas, y por consiguiente, eliminaría el riesgo de contagio. Como dijimos ayer, hoy no se dan las circunstancias para un rebote sostenido en el precio del crudo. Por lo tanto, este catalizador tampoco está disponible a corto plazo. Una agencia internacional de energía ha anunciado un exceso de oferta de 1.5 mill bpd y eso ha provocado nuevas caídas del crudo. En opinión de expertos consultados, ese exceso de oferta parece probable que vaya incluso a aumentar en el futuro. Irán acaba de anunciar 0.5 mill bpd de nueva producción (ya nos vamos a un exceso de 2 mill bpd, y los expertos estiman una capacidad de nueva producción de entre 3-6 millones de bpd).

3. Nuevas facilidades (estímulos monetarios) de la Fed podrían estabilizar el mercado de HY, pero creo que todos estamos de acuerdo en que es muy difícil ver a la señora Yellen anunciar un QE4 de forma inmediata, un mes después de anunciar una subida de tipos de interés. Eso sería un Trichet al cuadrado. ¡Cuidado! No negamos esa posibilidad. Efectivamente, es posible recurrir a un QE4, pero convendrán conmigo al pensar que es necesario ver mucho mas estrés en el mercado antes de recurrir a esta solución. Por consiguiente, no lo esperen a corto plazo.

4. Otro catalizador para la estabilización sería un programa específico de créditos de la Fed a bancos comerciales para que sean utilizados en la concesión de leverage loans. La experiencia me dice que cuando estas facilidades de crédito por parte de los bancos centrales se ponen a disposición de bancos comerciales, estos suelen utilizar el dinero para volver a depositarlo en el banco central. Por lo tanto, no debemos esperar un flujo inminente de dinero oficial hacia el mercado de leverage loans.

Recomendación a corto plazo

Por todo ello, y en ausencia de catalizadores que garanticen una estabilización del mercado de High Yield (hoy, piedra angular para el resto del mercado), recomendamos reducir la exposición a riesgo en las carteras, especialmente en Renta Variable (global) y High Yield (usd y en eur). Del mismo modo recomendamos mantener el grueso de la exposición en activos de renta fija de gobiernos (US, Alemania, UK) e instrumentos de mercado monetario. Aún pensando que es más probable que no exista riesgo de

contagio, y el problema se acabe delimitando al sector del Oil and Gas loans. Aunque es más probable que el resto de sectores se encuentre en mejores condiciones para defender resultados y evitar

quiebras (coste bajo de la energía barato, bancos centrales ultra dovish,…), y aunque la “macro” vaya bien, lo cierto es que el riesgo existe en tanto en cuanto la vía de contagio se está ampliando.

Nosotros gestionamos expectativas, pero también gestionamos patrimonios. Esto último, y la ausencia de catalizadores suficientes, hace necesario recomendar hoy una reducción de los activos de

riesgo en carteras ahora que el mercado de HY está en +557pb, lejos de los +1.000 pb de spread vistos en el 2012, o los +1.400 pb de spread vistos en el 2008.

Nuestra estrategia en el futuro inmediato (desde un posicionamiento defensivo en nuestras carteras) consistirá en dar los siguientes pasos: (1) Monitorizar los anuncios de provisiones de los bancos para afrontar las pérdidas de sus préstamos. (2) Monitorización, una a una, de todas las colocaciones en primario en el mercado de HY USA y Europa, analizando el volumen, TIR, y aceptación (bid-tocover), así como las condiciones en que nuestros operadores transaccionan títulos de deuda. Solo así podremos esclarecer si la situación está normalizada y el riesgo de contagio ha desaparecido. (3) Racionalización del sector de la energía. Fusiones o adquisiciones de empresas en dificultades por parte de big players.

En función de cómo evolucionen todos estos aspectos, recomendaremos volver o no a los mercados de riesgo.

Cordiales saludos.

Álex Fusté

Economista jefe de Andbank