Fed y BCE, situaciones dispares pero mensajes igualmente importantes

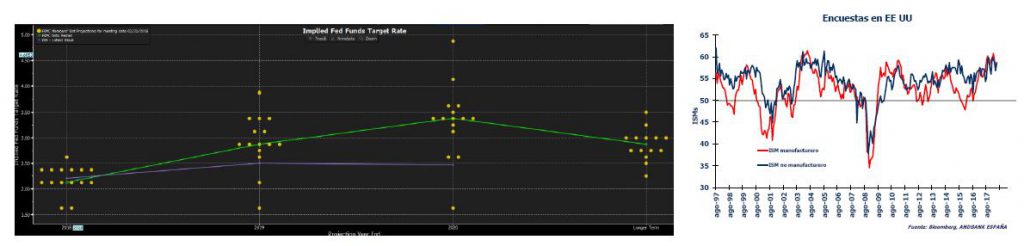

Este miércoles 13 de junio se reúne la Reserva Federal de Estados Unidos (Fed), con una subida de tipos absolutamente descontada por el mercado; 100% de probabilidad según los implícitos. Más importante será el mensaje y la nube de puntos. En el primero, los datos y encuestas, como el ISMs al alza en los últimos días, avalan el optimismo. El mercado tiene en precio las previsiones de la Fed de 2018, pero desconfía aún de las 2019; apenas espera una subida más, 2,5%, para 2019.

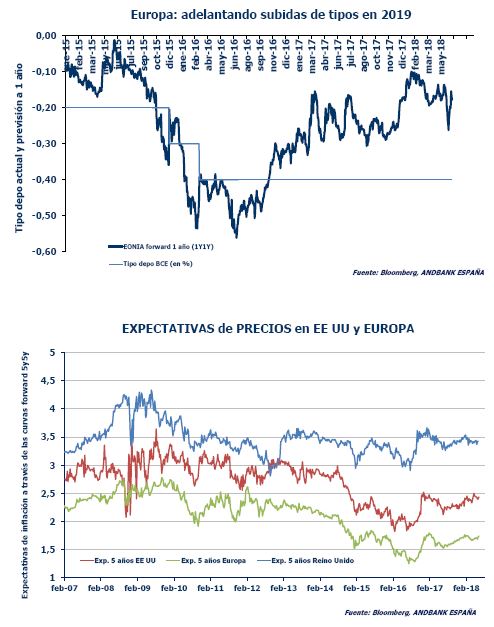

Un día después, este jueves 14 de junio, se reúne el Banco Central Europeo (BCE), en una cita clave y que ha ganado en interés en la última semana tras declaraciones varias desde el BCE. La más reveladora, la de su economista jefe, Praet, aludiendo a la confianza en la inflación, con señales de que se empieza a recuperar de forma generalizada y a las expectativas de precios al alza. Y esto sumado a las palabras de Knot: «inflación estable y menos dependiente de los estímulos monetarios» y Weidmann «expectativas plausibles de fin de QE en 2018», dejan la reunión de junio como ‘viva’, abierta a anuncios, cuando en los últimos meses estas expectativas se habían desplazado a julio.

¿Qué puede anunciar Draghi el jueves? Los principales pasos del Qexit

Nuestro escenario sigue siendo el de un recorte de las compras desde septiembre para finalizar en diciembre 2018. Anuncio que probablemente vendría acompañado de un refuerzo del forward guidance, de unos tipos que seguirían en los niveles actuales durante unos meses tras el Qexit. En mercado, primera subida del tipo depo esperada para julio de 2019. ¿Tendremos más detalles? Podría ser, aunque Draghi probablemente prefiera esperar a más adelante para gozar de flexibilidad.

Para la renta fija, tanto si anuncian como si pre-anuncian, creemos que es respaldo para TIRes al alza, especialmente la del bono alemán. Rango objetivo 2018: 0,5-0,9%. El BCE daría además el mensaje de que la situación de inestabilidad en Italia no les frena, que no es su cometido frenar el impacto de decisiones políticas. Siguen el ruido político en torno a Italia con un Gobierno ya respaldado por las cámaras y un primer discurso de Conte apelando al objetivo de un programa radical con aumento del gasto social y recorte de los impuestos y partidario de una Europa más justa para evitar su declive. Nueva ampliación de diferenciales tanto en los tramos cortos como largos y con ligero contagio a periféricos; ‘radical/revolucionario’ no goza de buena acogida en el mercado de deuda al que las medidas le parecen irresponsables. Tiempo ahora de ir viendo los pasos del nuevo Gobierno.

Los mercados no solo miran a los bancos centrales sino a EEUU y la nueva vuelta de tuerca de Trump en materia comercial, advirtiendo a Canadá y Méjico de que o bajan sus aranceles o EEUU subirá los suyos hasta superar los canadienses/mejicanos. May urge una respuesta internacional, Macron dice que las medidas de Trump reactivan el frente europeo…En definitiva, proteccionismo comercial que vuelve a escena y que supone un elemento negativo para los mercados.

Puedes ver nuestro Informe semanal completo en Slideshare