En estos primeros días de junio hemos visto al índice de renta variable americano S&P 500 ponerse en positivo en el año o al europeo Eurostoxx 50 apuntarse un 11% (la mayor subida semanal desde 2008). A las razones que hemos venido comentando que nos han sacado de mínimos de mercado (los apoyos monetarios y fiscales), se han sumado recientemente, aunque suene extraño o prematuro, las cifras macroeconómicas.

Encuestas y datos fueron la semana pasada un apoyo adicional para los mercados. Las primeras recuperando más de lo esperado, los segundos (particularmente los datos de empleo en EE UU) empeorando menos de lo previsto. Con unos y otros la percepción positiva es doble: el sentimiento mejora y el impacto macro podría estar siendo menor de lo temido.

Y en todo ello, los bancos centrales tienen mucho que decir.

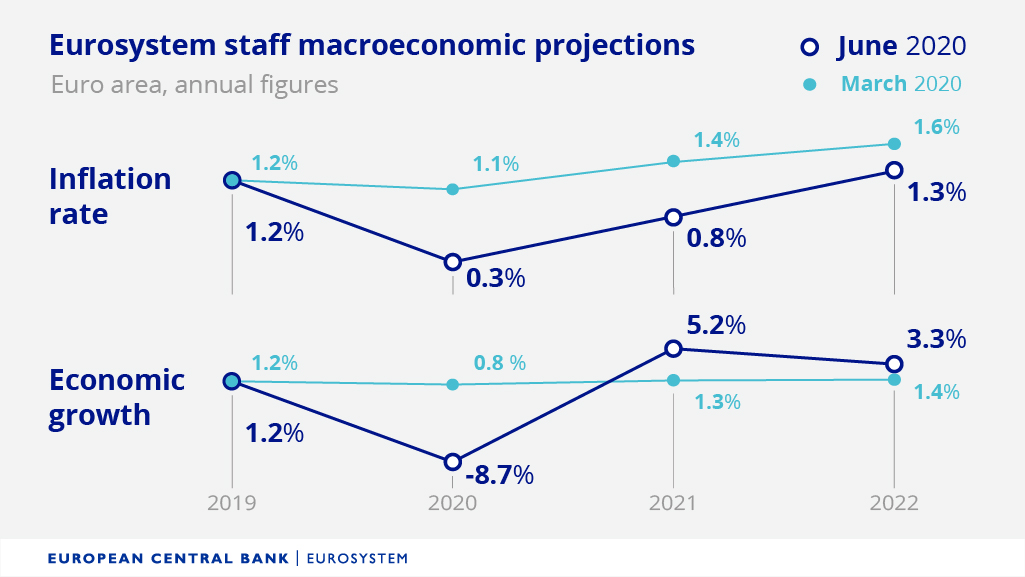

La semana pasada habló el BCE y en ésta, el turno es para la FED. BCE que no decepcionó esta vez, cumpliendo con lo esperado por consenso y un poco más. Amplió el programa de compras específico de la pandemia con 600.000 mill. de euros adicionales (vs. 500.000 estimados) hasta mediados de 2021 y con reinversión de lo vencido hasta al menos finales de 2022. La decisión vino motivada, en lo esencial, por las nuevas perspectivas de inflación, significativamente recortadas y con un IPC que no recuperaría la senda pre-COVID hasta 2022. Más dinero, más tiempo y un fuerte mensaje institucional desde Europa que apoya a todos los activos europeos: desde las primas deriesgo de los periféricos al euro, pasando por las bolsas.

¿Qué podría depararnos la FED? No se esperan grandes anuncios ni de bajadas de tipos ni de nuevas medidas. Medidas, algunas de las cuales, que ya ha venido ampliando en estos días, como la destinada a financiar a PYMES. Será importante en esta cita la publicación de las previsiones macroeconómicas de la Reserva Federal, las primeras desde esta crisis y donde podrían dibujar un escenario de tipos sin cambios hasta 2022. A buen seguro mantendrá el mensaje de compromiso y disponibilidad a emplear todos los instrumentos necesarios en apoyo de la economía americana.

Más allá de los mercados de renta variable, la preferencia por el riesgo se ha dejado sentir en otros activos, como la deuda gubernamental refugio o el dólar. Nos fijamos en este último, que en poco menos de dos semanas ha caído desde niveles de 1,08 hasta más allá del 1,13 frente al euro. ¿Fortaleza del euro o debilidad del dólar? De todo habrá. La primera tesis estaría apoyada por los avances institucionales en Europa (Comisión Europea, BCE…) y, más recientemente, el nuevo paquete fiscal en Alemania (>2% del PIB).

La segunda, por la menor aversión al riesgo. ¿Hay margen para que el dólar siga debilitándose? Podría ser desde la abundante liquidez, desde esta mayor confianza en Europa y desde el diferencial de tipos de interés, favorable al euro. Aunque el recorrido ha sido rápido y, técnicamente, el dólar podría estar algo sobrevendido de corto plazo. Considerando todos los argumentos anteriores, empezaríamos a construir posiciones largas en dólar hacia el 1,15 y lo haríamos, desde esos niveles, de forma progresiva.