Mejores previsiones y mantenimiento del estímulo. Esto ha sido lo visto en el BCE. ¿Será “más de lo mismo” desde la FED? TIRes a la baja sólo explicables desde posiciones cortas significativas

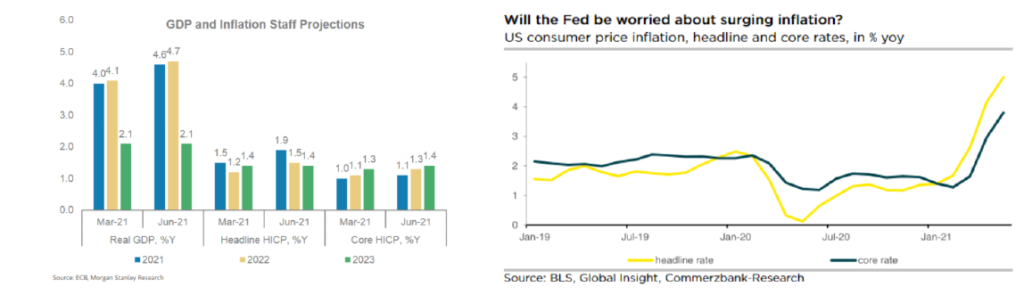

El BCE cumplió con lo esperado: mejora del cuadro macro y mantenimiento del ritmo de compras actual hasta septiembre. Más crecimiento a 2021 y 2022 con previsiones estables a 2023, y acompañado de precios más altos en 2021, con algunos miembros del BCE advirtiendo riesgos al alza en la inflación. Lagarde descartó el debate sobre el tapering insistiendo en lo “prematuro e innecesario” del mismo. Pero la decisión de mantener el ritmo de compras no fue unánime: 3 miembros del BCE preferían recortarlas (Reuters). Algunos apuntaron a que se podrían reducir en verano sin afectar a las condiciones financieras, mientras que otros eran partidarios de aumentarlas en julio/septiembre para compensar el menor ritmo de agosto. Mercado que ha comprado la continuidad de apoyo, pero que estará atento a las declaraciones de los miembros más hawkish en los próximos días. Para septiembre, con las nuevas previsiones macro, el Next Generation Fund en marcha y un nivel de vacunación significativo, se abriría la puerta a recortes de compras.

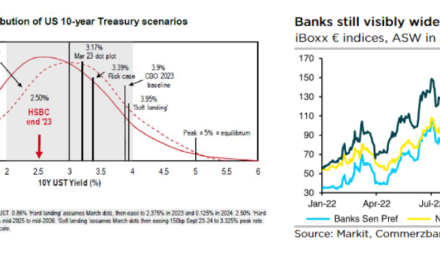

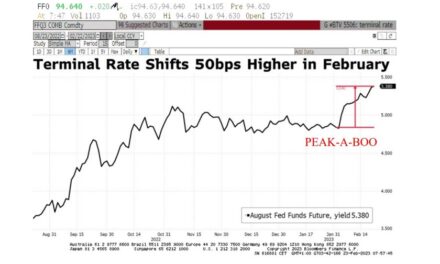

FED que llega a la cita con una inflación sustancialmente más alta (5% YoY de IPC general; 3,8% YoY subyacente), fundamentalmente por factores transitorios, pero no sólo por ellos. Como el BCE retocará previsiones, ¿y también la nube de puntos? Tapering que no esperamos en el comunicado, que parece más probable hacia Jackson Hole/septiembre que ahora, aunque en el turno de preguntas podría reconocerse el comienzo del debate.