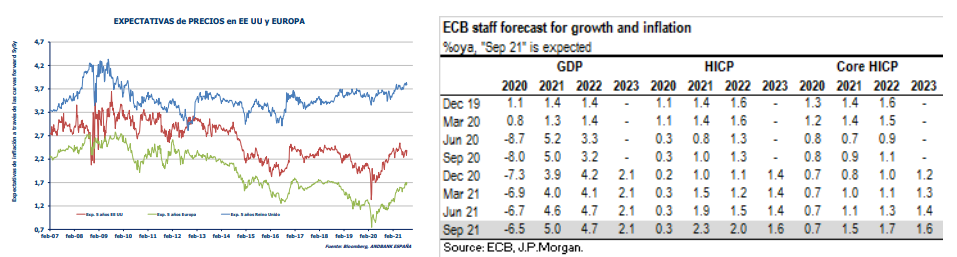

El 9 de septiembre iniciamos con el BCE un nuevo cuadro macro y el debate sobre el ritmo de compras. Se espera una mejora de las previsiones de inflación a corto plazo, habida cuenta de los últimos datos, y también de las de crecimiento.

Esto, sumando a la mejora de las condiciones financieras, justificaría la retirada del la expresión de compras “significativamente mayores”, y la ralentización de las mismas. Consenso que espera nuevos niveles mensuales de 67.000 mill. € vs. los 80.000 actuales, y que el programa PEPP concluya en marzo.

Reducción de compras que podría venir acompañada de un lenguaje aún dovish para suavizar el impacto en mercado. Las declaraciones del BCE han venido siendo en algunos casos más hawkish, con un Weidmann que apuntaba a no descartar el riesgo de una mayor inflación más rápida de lo esperado y que considera al PEPP no permanente sino vinculado a la pandemia.

Algunos brokers apuntan a un futuro “recovery PEPP” de unos 500.000 mill. de € y una duración de unos 18 meses, con parte de la flexibilidad del PEPP actual. Necesidad de una transición ordenada hacia menor estímulo monetario.

Luego vendrá la FED, con los nuevos datos de empleo, que no añaden presión para esta cita y dan más probabilidades a noviembre o diciembre. Tras Jackson Hole el mensaje que ha quedado es el de un “dovish tapering”. Recortes sí, de más probable anuncio en lo que queda de 2021 que en 2022.