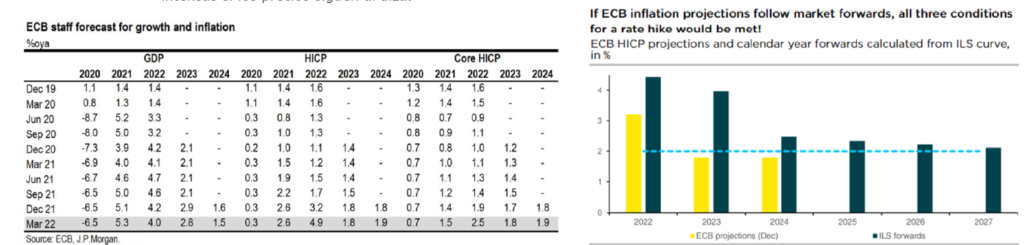

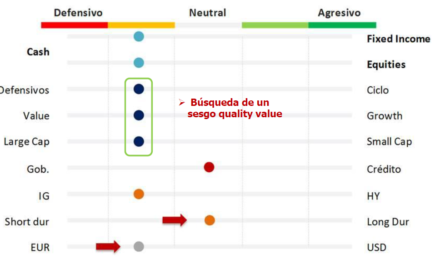

BCE primero, el 10 de marzo. Nuevo escenario macro con cambios profundos en inflación (al alza) y crecimiento (a la baja) con una primera aproximación del impacto de la guerra. Lane ya ha avanzado que podría restar entre un 0,3-0,4% del PIB y un 1% en el escenario más adverso, en un BCE donde no hay una única voz sobre el riesgo de estanflación. Lane dijo también que cabía la posibilidad de “nuevos instrumentos de política monetaria si fuera necesario”. Con una inflación resionando (5,8% YoY tasa general, 2,8% subyacente), esperamos el inicio de normalización monetaria pero con una aproximación más flexible. En otras palabras, BCE que podría hacer explícita la intención de finalizar el programa de compras en 3t, pero ganando margen para las compras (sustitución de los importes fijos mensuales de APP por una cifra agregada), y con una subida de tipos que ya no sería inmediatamente posterior a la finalización del QE.

FED con margen de unos días, el 16. EE UU en una situación obviamente diferente: con menor impacto previsto por la vía macro y una economía que demanda mayores y más prontos ajustes (mercado laboral e inmobiliario). Así, FED con paso más firme en las subidas, con la primera y casi segura de 25 p.b. en marzo, sin que Powell descarte subidas más intensas si los precios siguen al alza.