En general, la tendencia es de moderación en los precios de todas las materias primas desde inicios de mayo. Esto es importante, especialmente en el caso de la energía, pues tal moderación libera una gran cantidad de liquidez global por parte de las naciones, que dejarían de tener que canalizar tanto capital a la factura energética. Ello, a su vez, hace que dejen de vender sus activos reserva (en forma de US Treasuries) depositados en la Fed. A su vez, esto provoca un freno en la tendencia alcista en las TIRs, dando lugar a potenciales oportunidades de inversión, tanto en el mundo de la Renta Fija, como en el Equity (que pasaría a tener un Yield spread muy atractivo). Dentro del equity, el segmento Growth, podría ser uno de los grandes beneficiados si se confirma la tendencia a la baja en las materias primas, y el fin de las alzas en la TIR del UST.

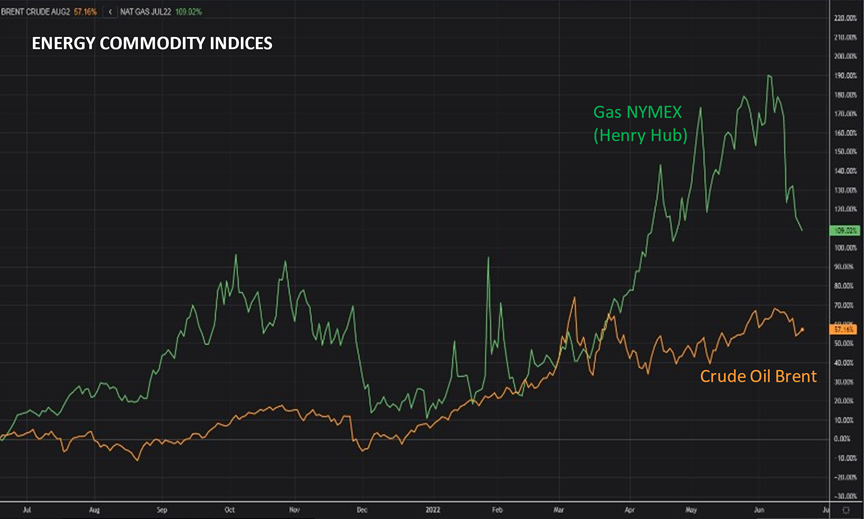

Energía: Fuerte caída del Gas en USA, y el Petróleo cae fuerte en la semana (ya un 11% por debajo de los máximos de marzo)

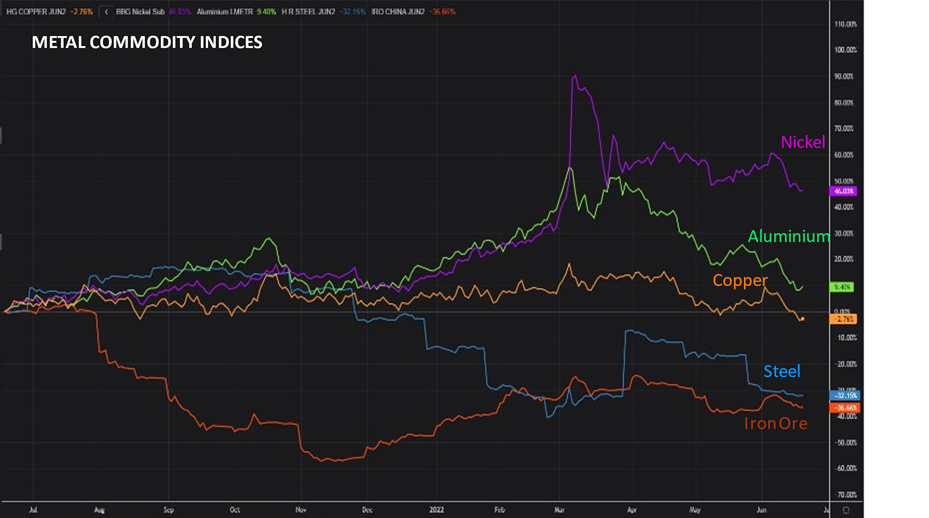

Metales: Todos en clara tendencia descendente desde el gran salto de Marzo (tras la invasión de Ucrania)

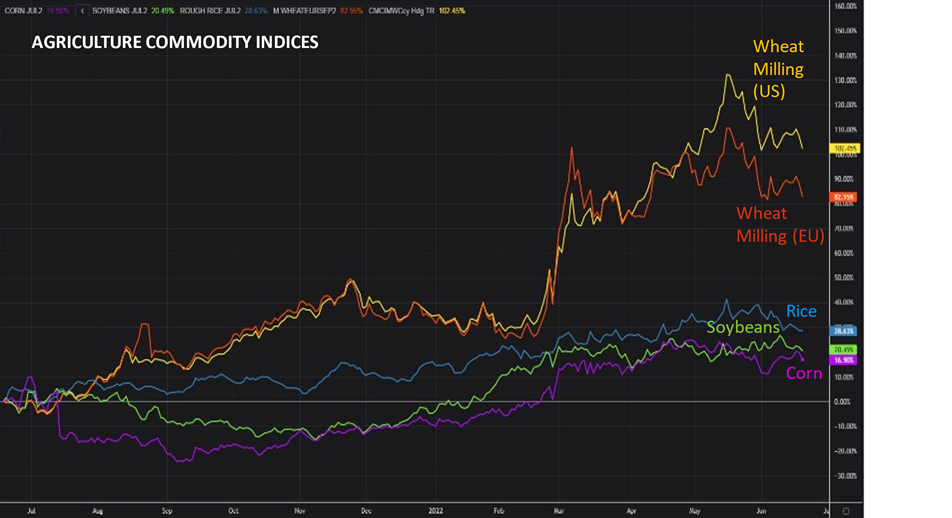

Productos agrícolas: Tras los máximos de mediados de Mayo, parece que acompañan a la baja a los precios de la energía (sobretodo el trigo)

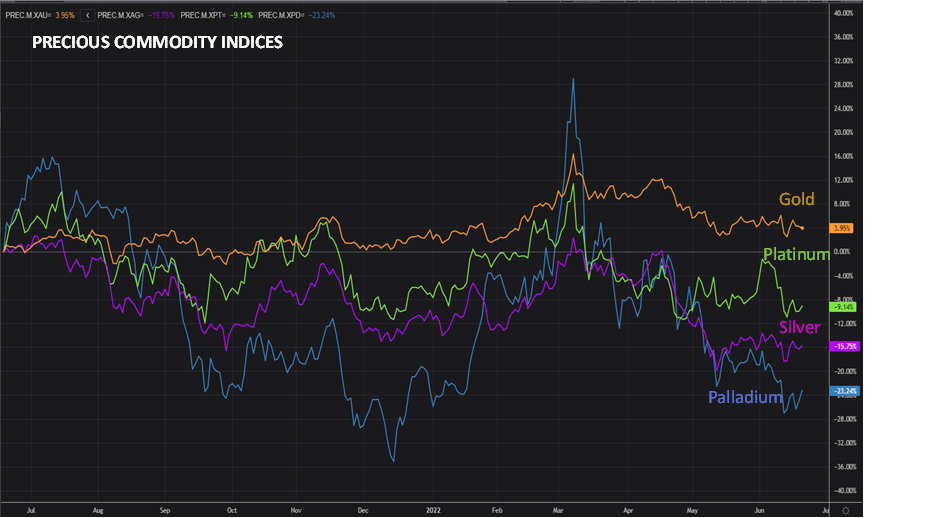

Metales preciosos: La mayoría siguen una trayectoria deflacionista en 12 meses. Solo el oro aguanta en positivo, pero solo sube en el año un 3%. Pareciera que el mercado de metales preciosos (herederos históricos de la consideración de activos hedge contra la inflación), no creyeran que la inflación actual sea genuina. Un servidor, opina lo mismo.

Economista Jefe Global de Andbank