Tirso de Linos, analista de fondos de Andbank, nos cuenta las últimas novedades de Andbank Megatrends, nuestro fondo de renta variable internacional. El fondo, que busca generar valor a través de la inversión en megatendencias (longevidad, cambio climático, disrupción tecnológica…), ha evolucionado su modelo, cuya base es el AFI CCI, para incorporar junto a los tradicionales datos macro, datos de precios y de tipos.

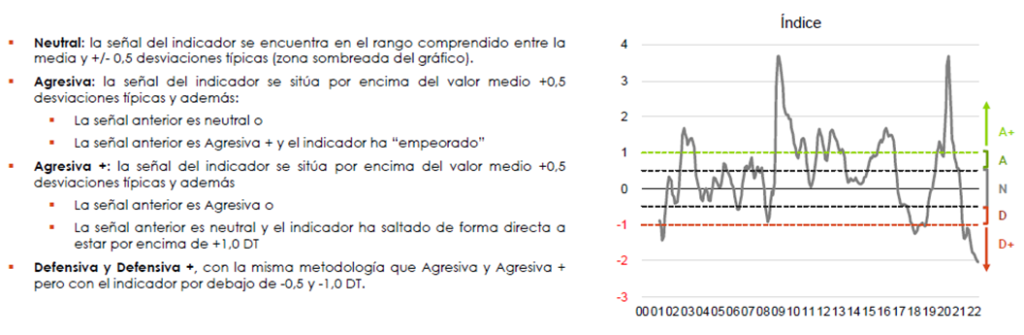

Se ponderarán los datos macro, de precios y de tipos en una proporción 40%-30%-30% respectivamente. Una vez normalizada la información a través de un Z-Score, obtendremos un índice agregado en el cual se han diseñado 5 posibles escenarios para tomar mayor o menor beta en base a si nos encontramos en entornos favorables, desfavorables o neutrales.

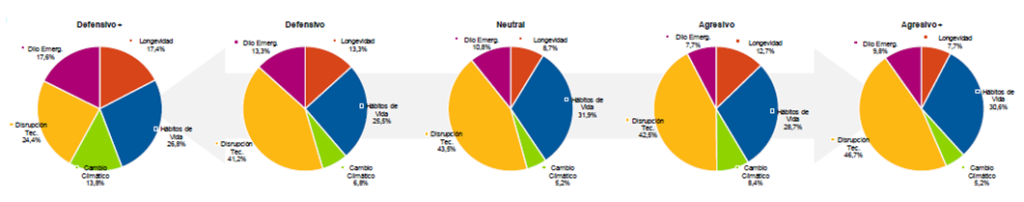

La nueva metodología analiza el comportamiento de las distintas temáticas que tenemos identificadas en base a su ratio de información en estos distintos escenarios. De ese modo, hemos sido capaces de realizar una selección más optimizada de las mismas y así reducir el tracking error del Andbank Megatrends frente al MSCI ACWI. Además, de las 31 temáticas identificadas, para cada escenario se han descartado las 6 que ofrecen un peor comportamiento. En base a lo anterior, obtendremos una estructura de megatendencias que resulta del siguiente modo:

Esto viene a confirmar que en escenarios de mercado más desfavorables resulta lógico adoptar posicionamientos en temáticas/megatendencias de corte más conservador (Ej: incremento del peso en Longevidad) y en un entorno más favorable el posicionamiento se oriente hacia otras con más beta (Ej: peso más elevado en Disrupción Tecnológica y Hábitos de Vida).

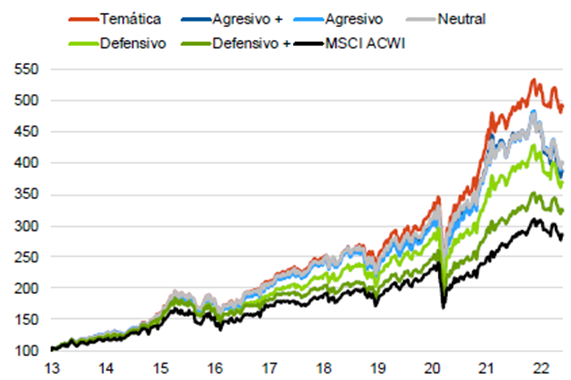

El backtesting que se ha llevado a cabo junto a AFI nos confirma que en base a esta nueva metodología, el fondo mejora en términos de rentabilidad y distintos ratios (Sharpe, Alfa Jensen, Treynor, Ratio de Información…). Y además se consigue rebajar la captura bajista en momentos de caída de mercado mientras que a su vez se mejora la captura alcista en momentos de subida. Por su parte, el hecho de adoptar una gestión activa y variar la estructura de cartera en base a los distintos escenarios que nos arroja el modelo, permite generar mejores resultados para el fondo que si mantuviésemos de forma estática el Asset allocation:

En conclusión, gracias a estos ajustes, realizando un backtesting conseguimos mejores resultados en términos de rentabilidad, de volatilidad y de tracking error.