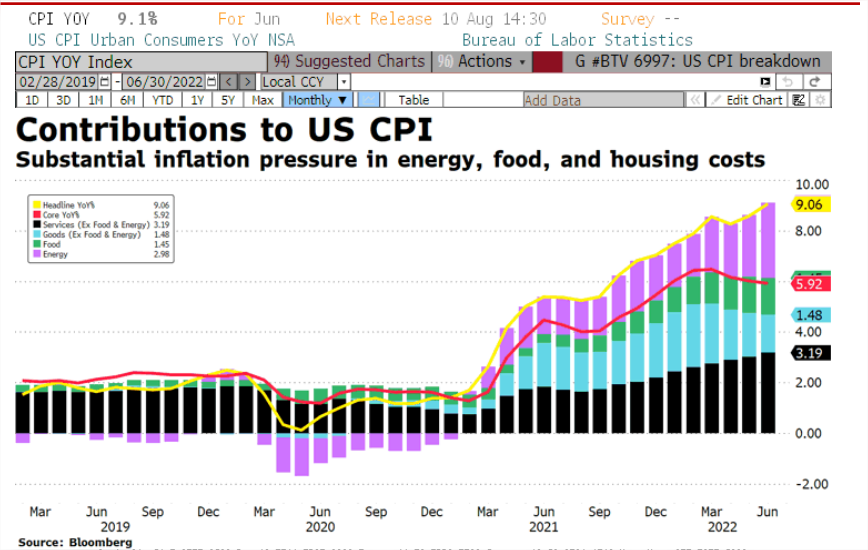

El dato de IPC de USA no generó ansiedad en los mercados. Pese a cerrar en negativo, llegaron a cotizar en verde después de la publicación del terrible dato de IPC al 9,1% ¿Por qué?

- El IPC subyacente se situó en el 5.9%, y eso supone una moderación frente al dato de mayo (que fue del +6%), lo que parece confirmar que la inflación de fondo continúa disminuyendo desde el pico de marzo.

- La cifra del IPC general en 9,1% parece estar desactualizada, debido a que no ha dado tiempo para que pueda reflejar la reciente e importante caída en los precios de muchos artículos (Madera -58%, Níquel -54%, Aluminio -37%, NatGas -31%, Acero -28%, Trigo -28%, Zinc -25%, Plomo -23%, Cobre -22%, Soja -18%, Maíz -16%, Algodón -14%, Cacao -14%, Aceite -13% y gasolina). Podría decirse que ese 9,1% es la inflación del pasado, y estos precios marcarán la inflación del futuro.

- El dato de IPC general de junio puede haber sido el último pico histórico de la inflación pues, aparte de los menores precios en los materiales mencionados, las tendencias de consumo de todos los demás bienes están comenzando a moderarse. La empresa minorista Target, igual que otros grandes minoristas, informó de que tenía problemas para dar salida a sus inventarios, lo que demuestra una incipiente contención del gasto. De alguna manera, el ajuste monetario del mercado está haciendo su función.

- Los alimentos y los alquileres aún persisten en precios altos y les cuesta moderar sus precios. Sin embargo, sobre los alimentos, la energía es un input clave (el abaratamiento reciente de la energía implica abaratamiento de los fertilizantes, y ello debe contribuir finalmente a moderar el precio de los alimentos; que después deben ser transformados y transportados, y ahí también juega un papel importante el abaratamiento de la energía). Sobre los alquileres, bien puede parecer que son precios rígidos, pero la relación con el precio de la vivienda es muy estrecha. Al respecto, destacaría el abaratamiento del precio de la madera (input más importante en la construcción en los EE.UU), y la caída en la madera debe reflejarse en una moderación de precios finales, y por ende, en los alquileres. De igual forma, la evolución de los tipos hipotecarios debe dar lugar (lo está haciendo ya) a un deterioro del “affordable ratio”, lo que debe acabar moderando la demanda de vivienda, sus precios, y los alquileres.