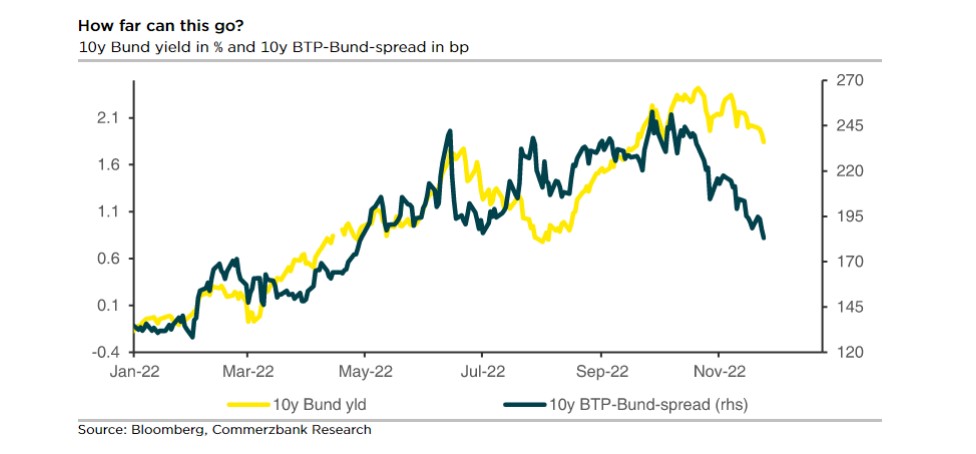

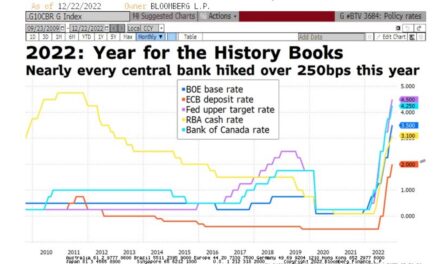

/ Semana semifestiva, con TIRes a la baja y pendientes 2-10 años que profundizan en terreno negativo, y alcanzan en EEUU niveles no vistos desde 1981. Además, nuevos mensaje de los mercados de que “la FED se excede en su política restrictiva”. Existe la misma tendencia en Europa, además con diferenciales periféricos y riesgo corporativo también recortando. Por su parte, los mercados encuentran soporte en el freno de la FED, y un dólar que también lo recoge cotizando a la baja (-5% vs. euro en el mes, -7% vs. yen,…).

/ Actas de los grandes bancos centrales y otras declaraciones en la semana:

- FED: Actas que sugerían ralentización en la restricción monetaria, aludiendo el riesgo que se corre de desestabilización del sistema financiero por el rápido y continuado endurecimiento monetario, aunque ven tipos más altos que en septiembre. Mayoría partidaria de subidas más suaves. El Banco Central ha hecho declaraciones recientes que van en esa dirección. Además, tasa terminal estabilizada y que sigue próxima al 5% (4,9%).

- BCE: declaraciones hawkish y dovish siguen conviviendo. Desde los partidarios de seguir con el ritmo actual de subidas (Vale, Holzmann, Schnabel…) a los que favorecen una ralentización (Centeno, etc). Mayor unanimidad en torno al QT, que sería anunciada en la cita de diciembre. Actas con algunos (pocos) partidarios de subidas ya más moderadas en octubre, apuntando a unos datos de inflación poco tranquilizadores, diferencia frente a EEUU. BCE a la espera del importante dato de inflación de la próxima semana, sin que se esperen lecturas más bajas hasta el primer trimestre de 2023. Mercados indecisos de cara al movimiento de tipos en la próxima reunión (50-75 p.b.)

/ G7 y el cap sobre el crudo ruso: hoy seguirán las conversaciones en la UE sobre el cap (65-70 dólares/barril), con división de opiniones en el seno de la UE. Crudo que ha venido recortando, según los analistas y entre otros factores, por el menor riesgo de represalia desde Rusia ante la relajación de las pretensiones del G7.

/ Sorpresas positivas en el conjunto de las últimas cifras macro:

- EEUU: confianza de la Universidad de Michigan, con el añadido de menores lecturas de inflación esperada a 1 año vista; venta de viviendas nuevas; mejor lectura de los pedidos de bienes duraderos.

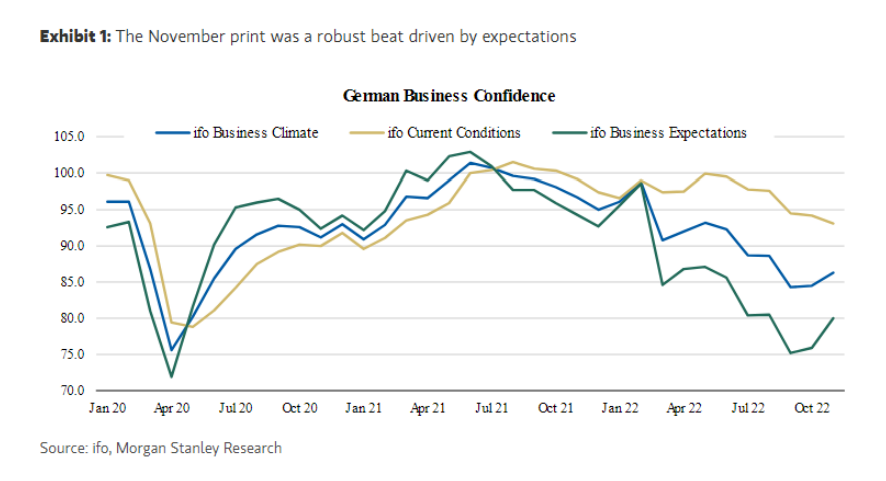

- Europa: saldo positivo de los PMIs adelantados: mayor resistencia de las lecturas manufactureras, con casi todas la encuestas superando las estimaciones y el deterioro en servicios (ex Francia) “frenado”; IFO, mejor de lo previsto, especialmente desde el componente de expectativas por la reducción del riesgo de escasez energética; PPI en Alemania, que siguiendo la estela vista en EE UU, van cediendo; confianza del consumidor alemán por debajo de lo esperado, pero mejorando levemente; PIB alemán del 3t revisado al alza (pero indicador retrasado…). El resumen apunta a un deterioro del sentimiento que parece haberse frenado, dentro de niveles bajos, contractivos