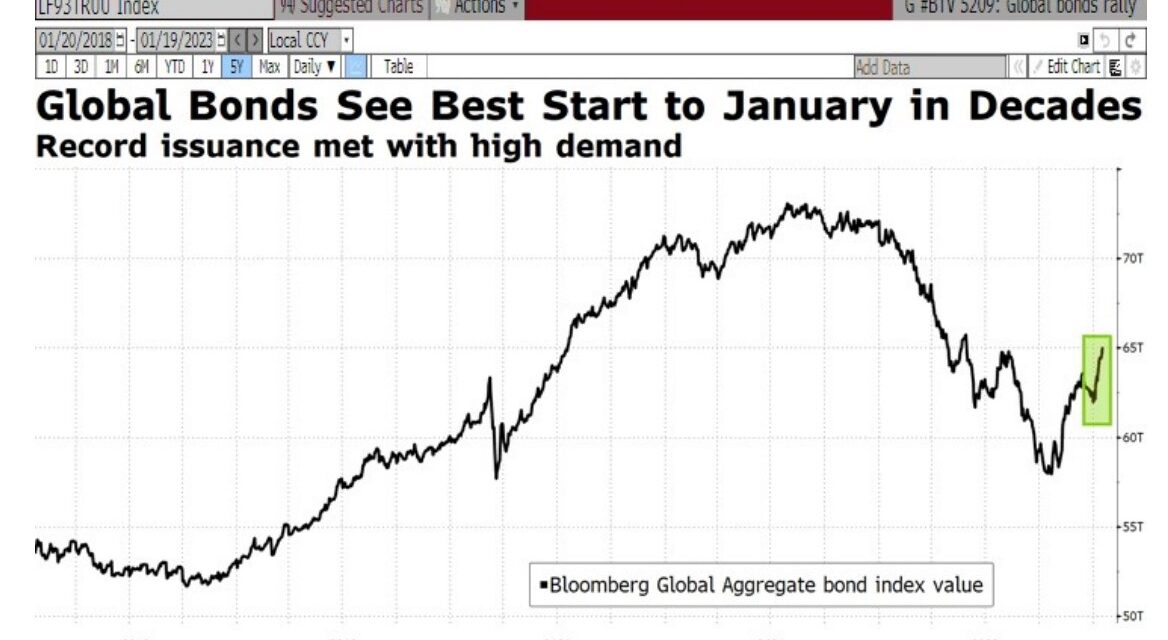

Tras los datos de inflación que confirman desaceleración de los precios, asistimos al mejor inicio de año en décadas, con un mercado lanzado a las compras tras un 2022 que rompió series históricas.

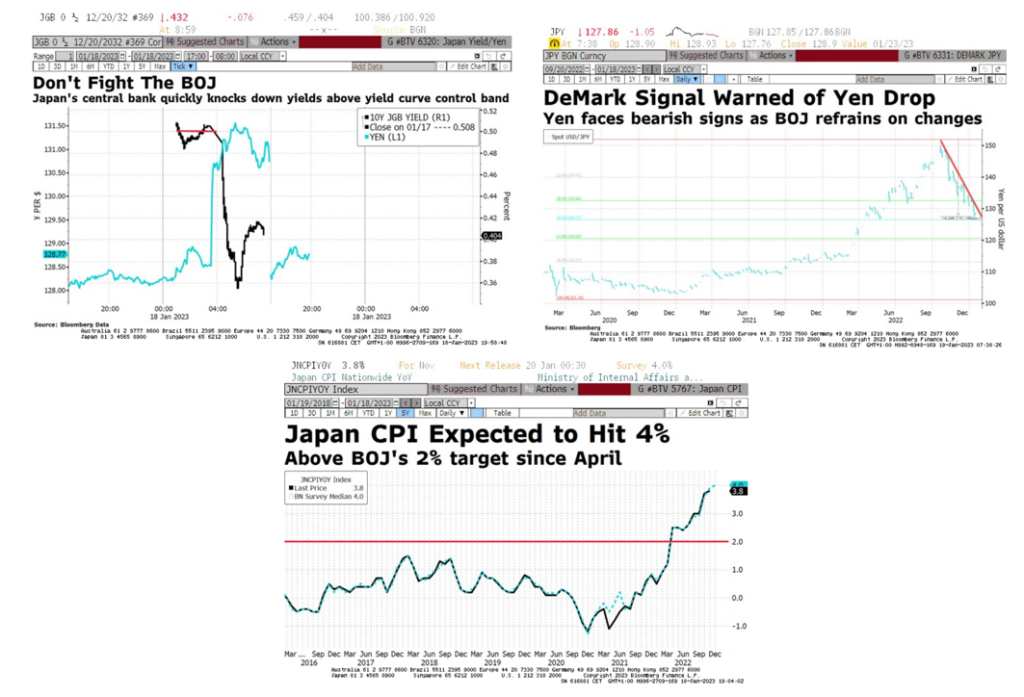

Ayer el Banco de Japón sorprendió al mantener su política monetaria cuando el mercado descontaba que ampliaría. De esta manera, recupera el control de las bandas y provoca caídas del yen. Una divisa que sigue recuperando desde finales de octubre (+16% dólar). Como el euro, recuperan cerca del 50% de la caída vs dólar acontecida en el período 2020-2022.

Y todo ello con unas expectativas de inflación al alza y por encima del target de un BoJ que mantiene la compra de bonos, incluso aumentándola si fuera necesario (dovish).

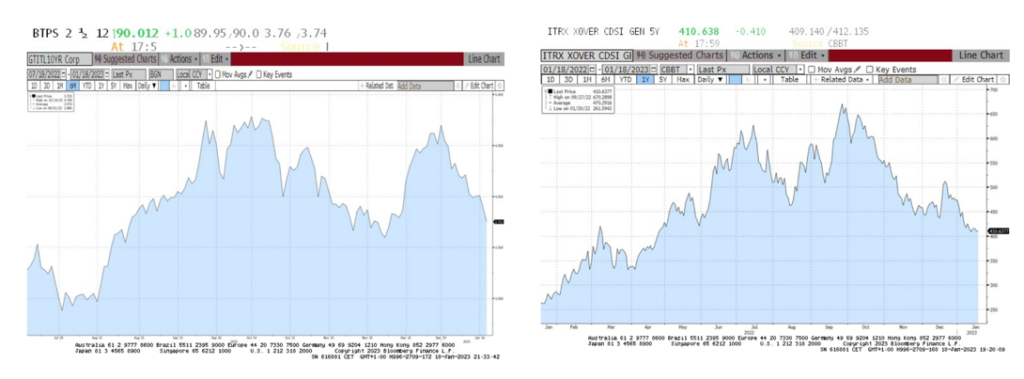

Por su parte, Europa se vuelve a poner en modo “risk on”, apoyados por los comentarios de alzas más suaves tras los 50 pbs de febrero, y descontando que las posteriores se situaran en 25 pbs. Además, las primas de riesgo siguen a la baja. Concretamente, en Italia se reduce en un 1% el coste de su deuda en 18 días de año, del 4,7% al 3,7%.

Durante la reunión de Davos, Villeroy, miembro del BCE y jefe del Banco de Francia, asegura que «deberíamos evitar una recesión este año. La inflación alcanzará su máximo en el primer semestre y volverá a su objetivo a finales de 2024/2025».

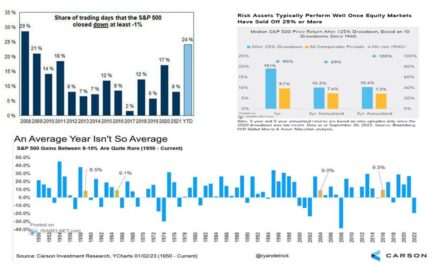

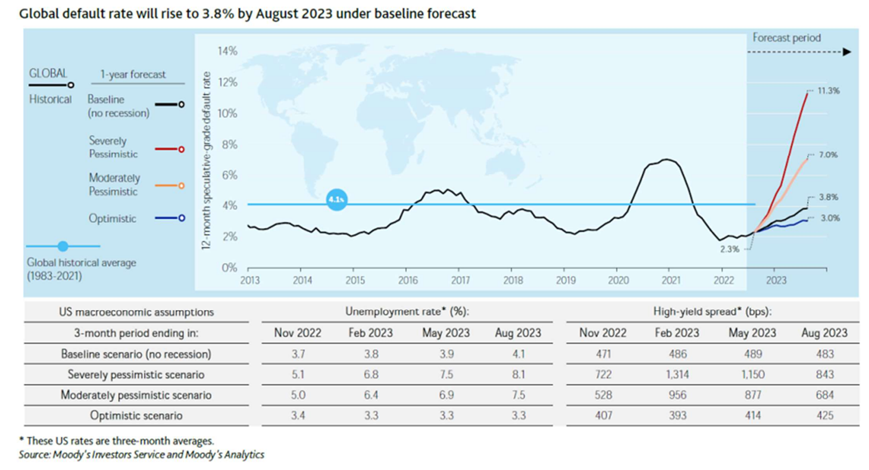

Todo ello en un 2023 que invita a tomar crédito, pero del que esperamos un aumento de la tasas de default, para ser selectivos, y no dejándose llevar por la euforia.

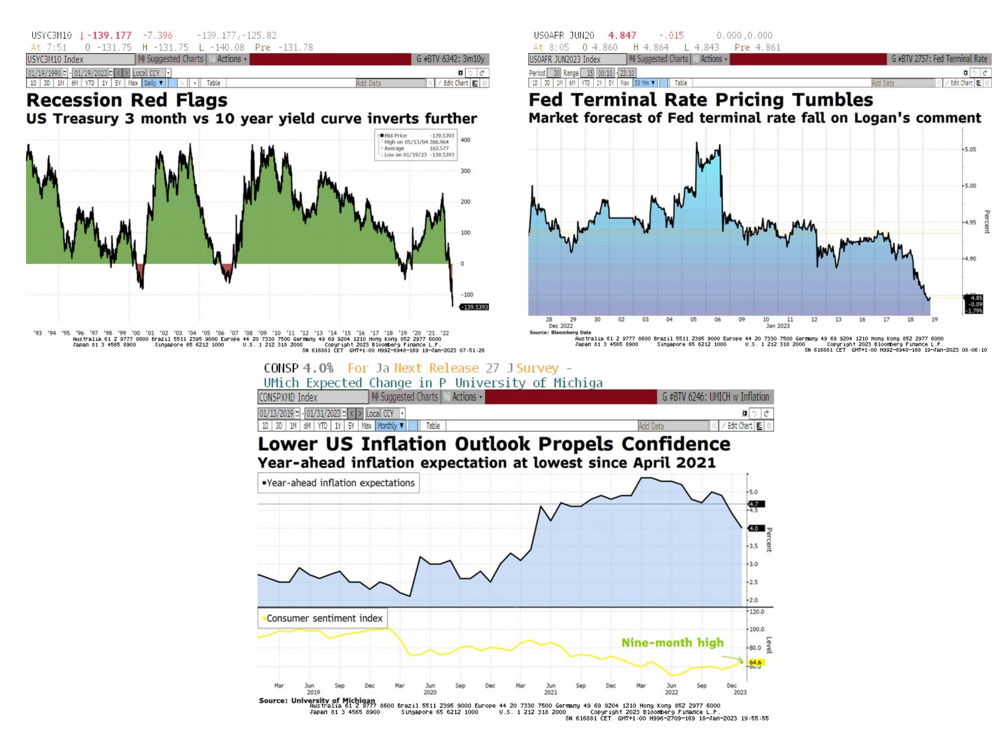

Y con una curva de tipos en EEUU que, lejos de aplanarse, se invierte todavía más (-140 pbs 3Mth vs 10Y), lo que invita a una inminente recesión y lleva a la baja el “Fed terminal rate”, que se aleja del 5% y se sitúa por debajo del 4,85%, pero con unas perspectivas de inflación que, a la baja, animan las expectativas de consumo que repuntan por noveno mes consecutivo (inflacionista).

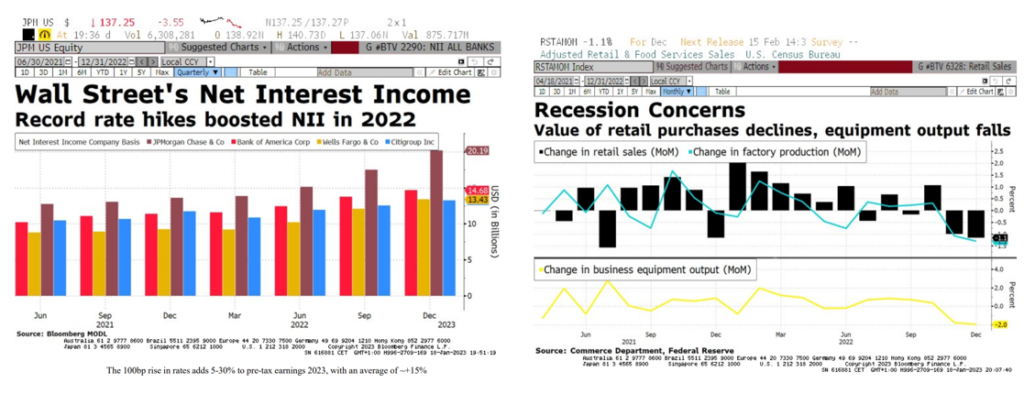

Ahora la atención se centra en las publicaciones de BPA del cuarto trimestre de 2022. Los bancos se muestran sólidos, apoyados por un mayor margen en los intereses. Veremos que deparan otros sectores menos beneficiados por las alzas de tipos.