Tras un primer trimestre con muchos momentos y en el que marzo sorprendió con la inestabilidad financiera tras los errores de gestión, de supervisión y regulatorios que desembocaron en la intervención del SVB y la venta acelerada de Credit Suisse, generando inquietud desde el mundo financiero al resto de la economía… la respuesta probablemente haya de ser afirmativa, pero no complaciente.

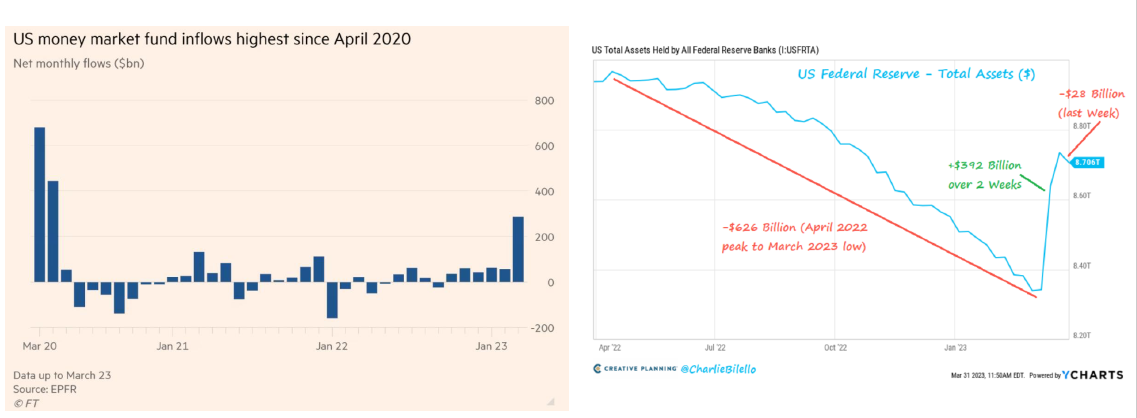

Los mercados monetarios continúan con flujos de entrada (>60.000 millones de dólares en la última semana de marzo, +305.000 millones a lo largo del mes), con salidas desde los depósitos, primero, a la renta variable, más recientemente. Liquidez que, a los tipos actuales, ofrece una alternativa muy interesante a bajo riesgo.

En el lado positivo, los bancos americanos estarían empezando a utilizar en menor medida los mecanismos de liquidez de la FED, dando pie a que el balance de la FED retome la senda de decrecimiento, interrumpida por los eventos de SVB. Pero el nivel de utilización de esta liquidez sigue siendo elevado.

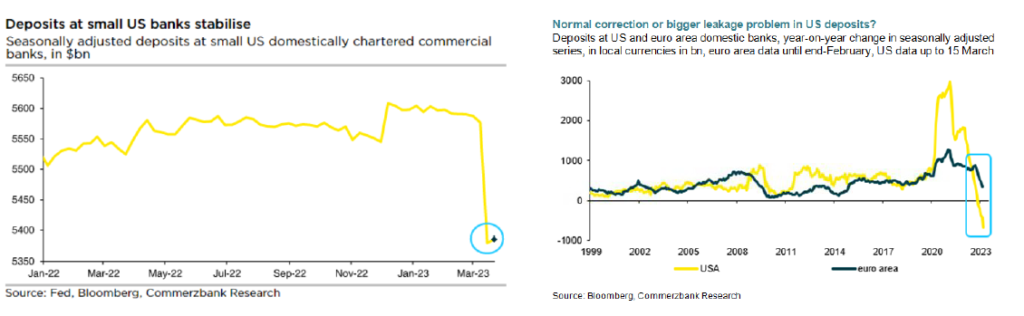

En cuanto a la fuga de depósitos en los bancos regionales americanos, de la cual sólo un 50% aproximadamente fue a parar a grandes entidades financieras, se estabiliza. Salidas de depósitos no limitadas a la banca americana, sino que se dan también entre las entidades europeas con inversores que buscan alternativas más rentables.

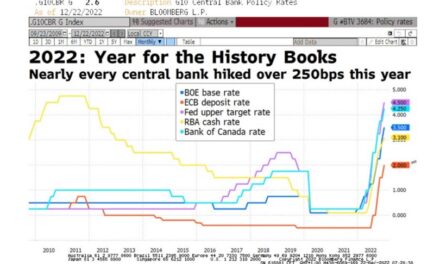

Pero como algunos dicen “es improbable que los efectos de los accidentes bancarios se limiten al sector financiero”. Importancia de vigilar que el problema de liquidez no se convierte en otro de capital, y cómo del contagio financiero se evoluciona al económico, lo que no es un proceso de semanas sino de trimestres. Necesario arreglar con supervisión y regulación que no se repiten los problemas. Fragilidad del balance, subidas de tipos aceleradas y “amplificadores” en el sistema.

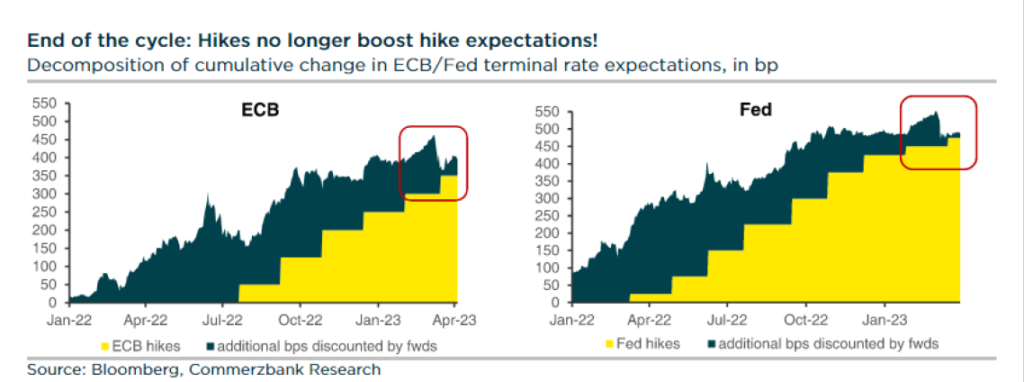

Restricción financiera que impacta en las pautas de la FED y el BCE

¿Ha cambiado la visión de la FED de tipos más altos, más pronto, durante más tiempo con los eventos de SVB? Sí, pasando del dilema tradicional (inflación-crecimiento) al “trilemma “ de la FED, con la incorporación de la estabilidad financiera. Un efecto que llega también a Europa, en la que en un mes, se ha pasado de descontar una tasa terminal del 3,9% para finales de este año al 3,4%. BCE para el que, salvo extensión del riesgo financiero, las subidas de tipos proseguirían dados los altos niveles de inflación, con un mercado más proclive a pensar en movimientos de menor intensidad (+25 p.b.).