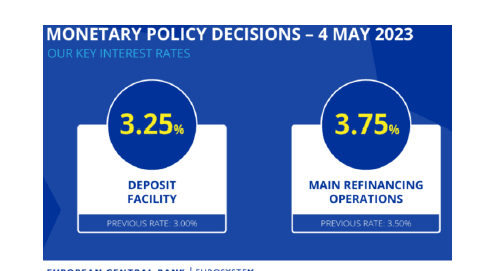

El Banco Central Europeo no sorprendió en la subida de tipos (+25 p.b.), en línea con lo esperado y sí en el adelanto del final de las reinversiones de de deuda. Del mensaje, nos quedamos con…

/ Relato de Lagarde: sobre cómo se decidió aminorar el ritmo de subidas… El BCE, decidido en la lucha contra la inflación, con atención centrada en los datos crediticios, y con variedad de opiniones. Coincidencia en la necesidad de subidas, “no es una pausa”, son conscientes de que queda “trabajo por hacer”. Casi unanimidad, con algunos pro 50 p.b. y ninguno abogando por no subirlos. Subida que algunos califican de dovish, pero mensaje que no lo es.

/ Impacto/ efecto de las subidas: Está funcionando claramente la transmisión al sistema financiero (debilitamiento de la demanda de crédito y endurecimiento de las condiciones crediticias) y lo que no es claro es cómo y cuándo se trasladará al resto de la economía. Esto segundo ya lo había advertido Schabel hace unos meses….

/ ¿Están al final del camino en materia de subidas de tipos? No importa tanto el destino, como el camino”; ya se ha avanzado mucho, pero aún no se ha llegado. No hay un número/nivel mágico para determinar las condiciones financieras “suficientemente restrictivas”, pero reconoció que ya estamos en terreno restrictivo. Data dependancy no es forward guidance…

/ Así ven el entorno macro: En crecimiento, divergencias reseñables entre la parte manufacturera y la de servicios. Estabilidad financiera como amenaza destacada. Inflación. Lecturas que siguen elevadas y llevan así demasiado tiempo. Pass-through de pasadas subidas de componentes energéticos, y aprovechando la fortaleza de servicios…

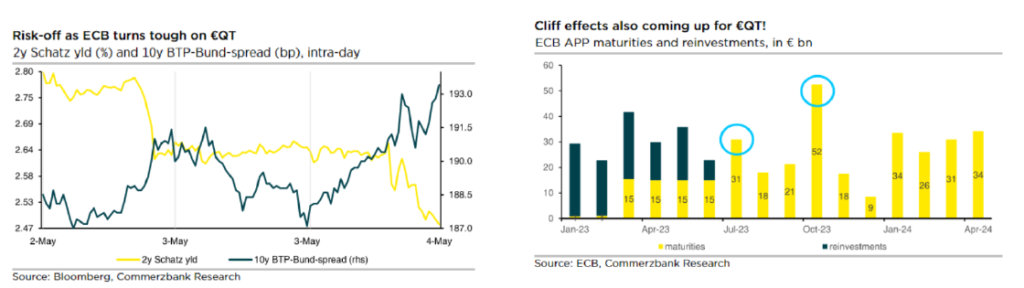

/ Adelanto del final de las reinversiones de deuda (APP). ¿Planes para reducirlas a 0? Lo hecho hasta ahora ha sido bien absorbido por el mercado. ¿Parte de un acuerdo de compromiso para menores subidas? Lagarde lo negó, reconociendo que es una decisión que sólo se adelantó de junio a ahora. Mensaje ligero tono hawkish. QT que no toca aún al programa más importante, el PEPP. Media de 24.700 mill. de euros/mes, con importes más altos en el corto plazo (julio y octubre).

/ ¿Alusiones al sector financiero? De Guindos apuntó a las cuestiones comunes en los problemas vistos en EE UU: bancos

medianos, regionales, vulnerables a subidas de tipos…. Pintura que difiere de la de la banca europea, que el VP considera que aún se beneficia de la subida de tipos, que está muy capitalizada, que es resistente… Pero a renglón seguido vino a decir que “no hay margen para la complacencia”, dada la rapidez en los problemas de liquidez y de solvencia. Sobre CS-UBS, según Lagarde “estamos aprendiendo”, y una de las lecciones es la relacionada con el tratamiento a la deuda.

/ TLTROs, finalizando en un momento “delicado” (junio): esperado, no hay aquí sorpresas, los bancos se han preparado para ellos, pero no le sorprendería si se emplearan más otras medidas de liquidez (LTROs a 3 meses). En todo caso, se suma a la restricción desde otras vías (tipos, principalmente, reinversiones, como añadido).

/ En mercado: ampliación de los diferenciales periféricos ante el fin de las reinversiones, entre los movimientos más destacados, TIRes que respondieron a la baja en cortos y largos plazos pero que hoy recuperan parte de lo de ayer, euro que retrocedía ligeramente. Mercados que descuentan una tasa terminal del 3,65%, entre 1 y 2 subidas adicionales, en línea con nuestras previsiones.