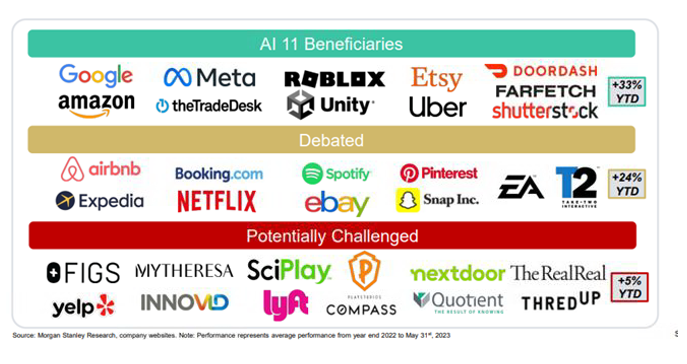

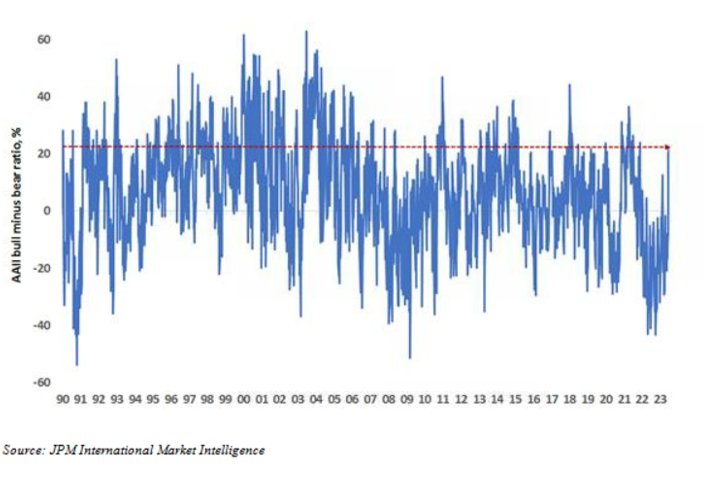

/ En renta variable, soporte desde mejores escenarios en términos de crecimiento (“hard landing” evitados) y señales desinflacionistas varias, además del tirón de tendencias particulares (IA). Incertidumbre restante sobre el cómo y cuándo del impacto de las condiciones crediticias más restrictivas, que puede cristalizarse más adelante. Señal positiva desde la mejora de la amplitud en las últimas semanas, con incorporación a las subidas de los valores de mediana capitalización. Niveles de inversión que no están en máximos.

/ Atractivo de la renta fija, con preferencia por los plazos cortos, grado de inversión e infraponderados en High Yield, especialmente de cara a la segunda parte de año. Mundo periférico “sostenido”: atractivo del diferencial de tipos y de crecimiento de corto plazo, menores riesgos desde el rating, cierta estabilidad política, con fuerte demanda retail y bonos que han digerido bien el menor impulso desde las reinversiones/compras del BCE. Resistencia macro descontada en los diferenciales de crédito, con recesión únicamente puesta en precio en las pendientes más invertidas de las curvas gubernamentales.

/ Eurodólar en la parte alta del rango 1-1,10: con reciente impulso tras la mayor probabilidad de tipos más altos en Europa. Mercado ya muy posicionado “largo de euros”, aunque el € cuenta con el apoyo desde el diferencial de tipos de interés.