Mercados movidos por el mensaje hawkish de la FED, la fortaleza de los datos y preparándose para una potencial sorpresa desde el empleo. Caídas en la renta variable, con recortes más intensos en Europa, junto a curvas más invertidas dirigidas desde los cortos plazos y ampliación de los diferenciales de crédito

o Días de muchas encuestas y algunos datos…

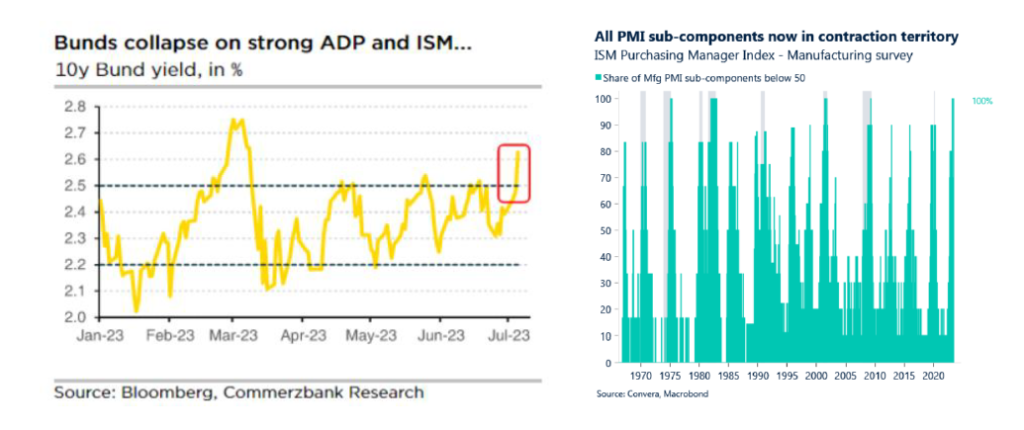

• En Estados Unidos, sorpresas en los ISMs: (-) decepción en la parte manufacturera, con caídas por encima de lo previsto y donde todos los componentes entran en zona recesiva; (+) mejor lectura de servicios (53,9); (+) y fortísimo ADP (497.000 vs. 225.000 estimaciones).

• Desde Europa, menor optimismo: tanto en el (-) frente manufacturero (lecturas muy contractivas en Alemania/Italia, caída

en España), como en el de (-) servicios (cesiones en la periferia con Italia <50). Y este último es particularmente relevante, pues había sido claro sostén macro en 2023. Además: (+) mejor cifra de los pedidos manufactureros en Alemania junto a un (-) peor dato desde las ventas al por menor europeas y de producción industrial alemana

• China: (-) débil PMI de servicios. Economía que se estanca, junto a una respuesta monetaria/fiscal considerada modesta.

Y mientras… ¿Qué dicen los bancos centrales?

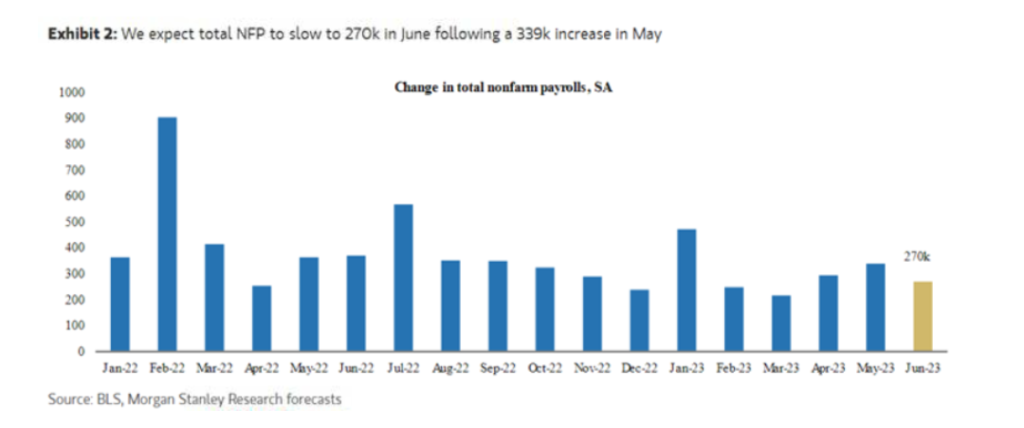

• Actas de la FED: con una mayoría de sus miembros que consideraban aceptable/apropiada la pausa algunos partidarios de la subida. Dentro de la división, acuerdo sobre la necesidad de endurecimiento adicional, a ritmo más lento. Para Logan “más restricción monetaria es necesaria para lograr el objetivo de inflación”. Cita hoy con el empleo: si se cumplen las previsiones de mercado (230.000 nuevos puestos de trabajo/tasa de paro en el entorno del 3,6%), la FED aún no podría decir que se ha alcanzado un equilibrio desde el frente laboral. Margen de sorpresa al alza en el dato tras la cifra de ADP. Subida de tipos en julio que sigue siendo así el escenario central de mercado (probabilidad del 86%)

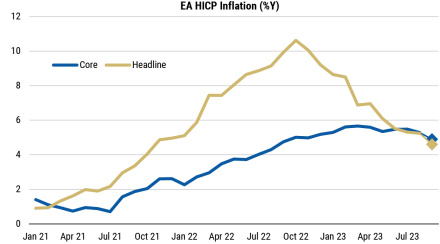

• BCE: Lagarde y Nagel destacan por el frente hawkish, con declaraciones como “no nos quedaremos quietos si suben los márgenes/salarios” o “no vemos riesgos de excesiva restricción monetaria y mantendremos los tipos altos por un periodo largo de tiempo”. En el lado contrario, voces como la de Visco que apunta a la ralentización de la economía italiana y afirma que “no hay necesidad de preferir políticas restrictivas”