Compartimos el Asset Allocation, en puertas de revisarlo para el conjunto de 2024:

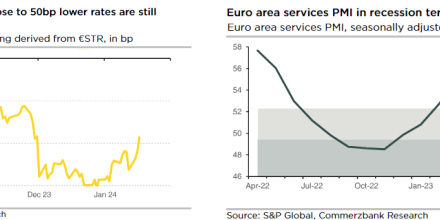

/ Seguimos con una visión positiva para la renta fija, con preferencia por duraciones cortas/medias (<4 años) y deuda gubernamental/grado de inversión. Caminamos hacia una economía más normalizada en Estados Unidos, lo que invita a pensar en la pausa en subida de tipos que podría ser definitiva, aunque cuesta ver bajadas de tipos sin empeoramiento adicional desde la economía. No olvidamos los riesgos desde el lado fiscal (sostenibilidad fiscal cuestionada) y seguimos bajo un escenario de “tipos altos, durante tiempo”, con unos bancos centrales que no quieren alimentar las expectativas de tipos ampliamente descontadas en mercado. Mantenemos los niveles para ir tomando posiciones en el 5% del treasury y el 3% del bund.

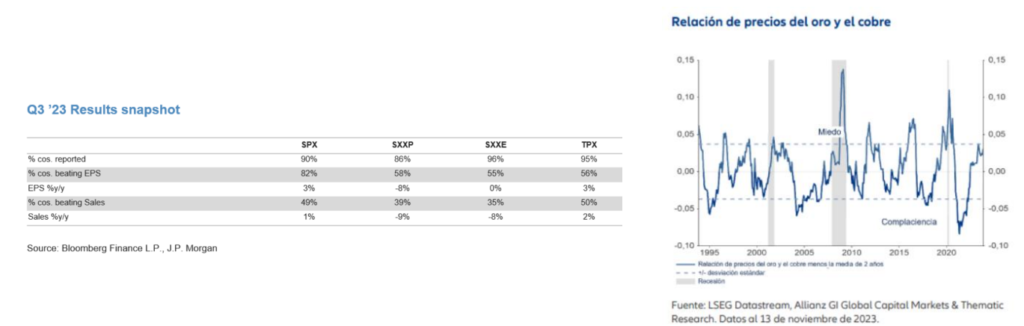

/ Invertidos en renta variable de forma “selectiva”. Temporada de resultados tocando a su fin, con un bajo nivel de sorpresas positivas en la línea de ventas, tanto en Estados Unidos, como en Europa, pero fortaleza de la línea de beneficios. Sentimiento de mercado dispar, con las mejores lecturas en Estados Unidos, y un mercado de materias primas que sigue lanzando un mensaje de prudencia (ratio oro/cobre, relación entre indicadores de cautela-crecimiento; corrección del crudo…).

/ Apreciación reciente del euro, que aproxima al cruce con el dólar a la parte alta de la banda: movimiento explicado por una doble vía: el mensaje de la FED y los datos. El primero, interpretado como una menor probabilidad de subidas adicionales, reforzado por los segundos, con muchos de ellos mostrando menor fortaleza de la macro americana. Posiciones largas en euros que se han recortado, corrigiendo el exceso de meses atrás y limitando parcialmente el potencial bajista para el euro.