El pasado jueves, 30 de noviembre, las naciones de la OPEP+ acordaron una vez más implementar una reducción voluntaria en la producción de petróleo. Tras una larga serie de recortes anteriores, esta última decisión implicó una nueva y notable reducción de 2.2 millones de barriles diarios programada para el primer trimestre de 2024. Para comprender la magnitud del esfuerzo de la OPEP+, la cifra acumulada de recortes voluntarios desde que el grupo comenzó a reducir la producción ahora alcanzaría los 3.66 millones de barriles diarios. Es decir, sin esta acción concertada del cartel, tendríamos en el mercado 3.66 millones de barriles más al día, y probablemente un crudo en 30-40 dólares, en vez de los 75 dólares actuales. Arabia Saudita, el mayor exportador mundial de petróleo crudo, liderará nuevamente este último esfuerzo al soportar la mayor parte del recorte voluntario del cartel, asumiendo el recorte de 1 millón de barriles diarios. Con ello, la producción del reino se mantendrá en alrededor de 9 millones de barriles/día (muy lejos de los 12-13 que llegó a producir hace un tiempo, y lo hará hasta finales de marzo de 2024. Además de Arabia Saudita, se anunciaron otros recortes voluntarios de producción en barriles por día: Rusia, por supuesto, en 500,000 bpd; Irak en 223,000 bpd; Emiratos Árabes Unidos en 163,000; Kuwait en 135,000; Kazajistán en 82,000; Argelia en 51,000 y Omán en 42,000. Esta coalición de naciones, liderada por Arabia Saudita y Rusia, busca propinar un golpe financiero a Occidente, elevando los costos de la energía, en una estrategia diseñada para mantener la inflación alta, obligando a los bancos centrales occidentales a mantener tasas de interés elevadas justo cuando la factura del servicio de la deuda está alcanzando niveles críticos. Son las cartas con las que juega Moscú, en respuesta al apoyo occidental a Kiev. Añadiendo ímpetu a todo esto, Brasil, un actor significativo en la industria petrolera, declaró su intención de unirse a la alianza con la OPEC a principios del próximo año. Alexandre Silveira, Ministro de Minas y Energía de Brasil, comunicó el jueves que el Presidente Luiz Inacio Lula da Silva ha dado su aprobación a la colaboración. Veremos si este actor se une a la maniobra de retirar energía del mercado.

Pero lo que llama poderosamente mi atención es que, a pesar de este último anuncio y la continua demarcación/estrangulamiento de la producción global de crudo por parte de la OPEP+, añadido a los importantes conflictos internacionales en curso, el mercado ha vendido agresivamente el petróleo, y lo ha hecho con saña. Fíjense como de que la OPEP+ se comprometiera a reducir la producción nuevamente, los precios del Brent y del WTI han caído un 21% y un 24%, respectivamente, desde sus picos a finales de septiembre.

La pregunta inevitable entonces es: ¿Por qué cae el petróleo a pesar de los esfuerzos de la OPEP+ por impulsar su precio?

No es necesario subrayar que esta relativa calma en el mercado energético nos está permitiendo disfrutar de un buen desempeño en los mercados financieros globales. Tengo muy claro que, sin esta estabilidad en el sector energético, muy probablemente no se hubiera producido el repunte en los precios de acciones y bonos. Pero más allá de la pregunta sobre por qué se produce la significativa caída en los precios del petróleo, mi interés se centra más en abordar el cómo.

Al profundizar un poco, he observado que la liquidación en el petróleo ha sido impulsada por operaciones de futuros más intensas de lo habitual. Entre finales de septiembre, cuando Brent alcanzó los 97 dólares el barril, y finales de noviembre, el número de posiciones cortas especulativas en futuros de petróleo se duplicó, lo que significa que más jugadores de momentum se suman al cambio descendente en el precio del petróleo. Algunos informes describen un fuerte interés de los CTA (Asesores de Trading de Materias Primas involucrados en la negociación de contratos de futuros de materias primas) que siguen tendencias, y los volúmenes de negociación en el ProShares UltraShort Bloomberg Crude Oil ETF están ahora alrededor de cinco veces por encima de los niveles observados a finales de abril de 2020, cuando un ataque bajista llevó los futuros del petróleo a territorio negativo. Dense cuenta, pues, de la enorme fuerza relativa de este movimiento bajista.

¿Está el movimiento a la baja en el crudo justificado por fundamentos económicos?

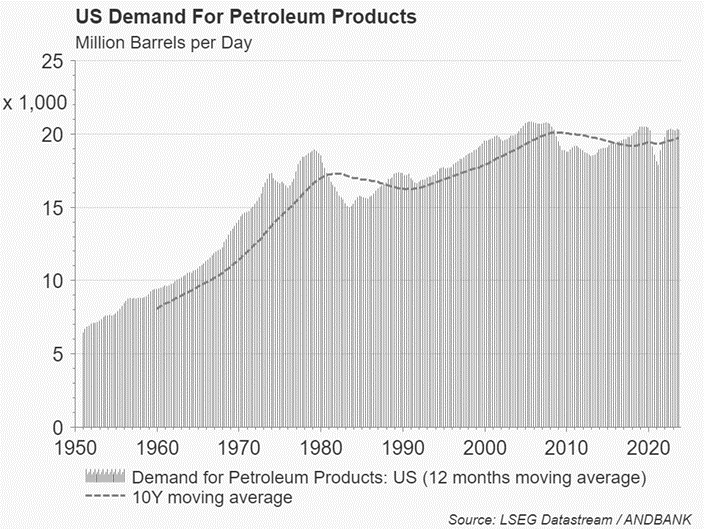

Por el lado de la demanda, detrás de la caída del crudo parece haber una narrativa de desaceleración del crecimiento en Estados Unidos y una crisis económica en China, ambos factores vistos como impulsores que podrían deprimir la demanda de petróleo. Sin embargo, la precisión de esta narrativa no está nada clara. Tras alcanzar una tasa anualizada de crecimiento del 5.2% en el PIB de Estados Unidos en el tercer trimestre de 2023, los datos económicos de las últimas semanas no muestran signos de una inminente recesión en Estados Unidos (ver el último informe laboral de Estados Unidos). Así mismo, la demanda total de productos petrolíferos en Estados Unidos está considerablemente por encima de su promedio de los últimos 10 años (ver el gráfico a continuación) y en la medida en que los precios más bajos del petróleo suavicen las expectativas de inflación, y la postura más agresiva de la Fed, se podría decir incluso que las perspectivas de crecimiento en Estados Unidos podrían mejorar en el margen.

De manera similar, los murmullos sobre una recesión en China podrían ser exagerados (aún y mis reservas, de sobra conocidas, sobre esta economía,). Es cierto que el sector inmobiliario chino enfrenta desafíos significativos que afectan las perspectivas, y especialmente los mercados locales; pero el gobierno estaría implementando medidas fiscales destinadas a respaldar su objetivo de crecimiento para el PIB, y que oscila entre el 4.5% y el 5% en 2024. Es más, según datos aduaneros la demanda china de petróleo sigue siendo sólida, con un aumento promedio de las importaciones de 1.2 millones de barriles diarios en los últimos 12 meses.

Por el lado de la oferta, admitiendo que la producción de petróleo en Estados Unidos está ciertamente en auge, la producción solo ha alcanzado los niveles observados en el primer trimestre de 2020 (justo antes de la pandemia de COVID-19), lo que significa que no ha habido una expansión real de la capacidad de producción desde entonces. Según la Reserva Federal de Dallas, los planes de inversión en el sector de exploración y producción siguen siendo modestos en comparación con los niveles de 2022. Por lo tanto, las habladurías que apuntan a que las exportaciones de crudo de Estados Unidos están «inundando» el mercado global de crudo son inexactos. Según la Administración de Información Energética del gobierno de Estados Unidos, las exportaciones brutas de crudo de Estados Unidos. promediaron 4.7 millones de barriles por día en noviembre, por debajo de los 4.9 millones en octubre y muy por debajo de los 6 millones sugeridos por algunas voces en el mercado. Y aunque Estados Unidos se ha convertido en un exportador neto de productos petrolíferos (si incluimos productos refinados), en los últimos seis meses las exportaciones netas solo han crecido alrededor de 300,000 barriles por día. Una cifra insuficiente para inundar un mercado mundial de 100 millones de barriles por día, como algunos sugieren. Entonces, si los fundamentos, bien sea por una demanda debilitada o por un aumento en la oferta de Estados Unidos, no explican la caída del petróleo, ¿cuál es el factor explicativo que motiva a los operadores a vender petróleo y deprimir su precio? Más importante aún: ¿Pueden estos factores perdurar en el tiempo, permitiéndonos seguir disfrutando de una energía asequible en 2024 y, por consiguiente, un apetito por el riesgo saludable? En este punto viene a mi mente el siguiente factor explicativo a lo que ha ocurrido: un inminente colapso en la disciplina interna de los miembros que componen la OPEC+. Esta posibilidad, que me parece ahora plausible, podría seguir ejerciendo presión a la baja sobre los precios del petróleo, ya que podría llevar a otra guerra de sobreproducción para defender la cuota de mercado. Describo este escenario como plausible basándome en las señales que estoy recibiendo. Por ejemplo, la última reunión de la OPEC+. Originalmente programada para el lunes 27 de noviembre tuvo que ser reprogramada y pospuesta cuatro días hasta el jueves. Los agentes asociados al sector energético atribuyeron la reprogramación a “desacuerdos entre los miembros sobre el establecimiento de nuevas cuotas de producción”. Parece pues que algunas grietas comienzan a aparecer en el cártel, y estas grietas podrían ensancharse aún más a medida que los productores de la OPEC+ que no están sujetos a cuotas (Irán y Venezuela) están colocando su nueva producción a expensas de otros miembros que sí están sujetos a cuotas. En pocas palabras. Algunos miembros están ganando la cuota de mercado que otros miembros pierden. La lógica me lleva a creer que los miembros del grupo se abstendrán de romper la disciplina interna, por la simple razón de que las consecuencias económicas negativas de hacerlo superarían el costo actual de perder gradualmente cuota de mercado bajo el sistema existente.

Dicho esto, debe reconocerse también que mantener la disciplina del grupo se vuelve cada vez más desafiante durante las crisis de ingresos. Y esto es lo que están experimentando exactamente los miembros del cartel. Entonces, este es un escenario que no puedo ni debo ignorar. Especialmente tras entender que esas grietas en la disciplina del grupo están relacionadas con otro desarrollo importante en el mercado de la energía y que, en nuestra opinión, puede tener continuidad. Me refiero tanto al alivio de las sanciones contra Venezuela, y a relajación de la vigilancia sobre las sanciones contra Irán. Dos decisiones que están provocando un aumento efectivo en la producción de estos dos grandes productores, permitiendo que Irán produzca actualmente cerca de 5 millones de barriles por día y permitiendo un aumento sustancial en sus exportaciones (la mayoría dirigida hacia China). Dado que ya se espera una tendencia similar para la producción de Venezuela, no se puede ignorar el hecho de que, juntos, ambos productores tienen el potencial de causar un aumento significativo en la oferta mundial de crudo.

Otro factor para entender lo ocurrido podría estar relacionado con una aparición inesperada de conversaciones de paz sobre el conflicto en Ucrania. Ya sea porque Kiev se ve obligado a hacerlo ante la falta de continuidad del apoyo financiero occidental, o porque el costo financiero de la guerra está afectando las arcas de Moscú y la opinión pública rusa. Si bien este driver es de naturaleza algo más especulativa, sí ha habido algunos rumores al respecto. Cualquier desarrollo que nos acerque a la paz ejercería sin duda una fuerte presión a la baja sobre los precios de la energía.

En cualquier caso, comenzar el año 2024 con un mercado energético tranquilo sienta las bases para una cosecha financiera prometedora. A modo de adelanto, permítanme enfatizar que percibo una influencia decreciente de la OPEC+, el único factor capaz de inflar los precios de la energía y desestabilizar los mercados financieros en 2024. En esencia, este desarrollo es auspicioso.

Chief Global Economist

ANDBANK