Últimas encuestas que nos sirven para actualizar la visión de la macro europea:

/ Algunos cambios en el sentimiento macro: PMIs adelantados e IFO que nos dejan una foto algo más débil desde la parte de servicios (explicado desde el retroceso en Francia), y mejorando algo desde el lado manufacturero (con el apoyo de Alemania). Confianza que podría haber hecho suelo para la parte industrial y que sigue (salvo excepciones) en cómodo terreno expansivo en servicios. ¿Cómo encaja en la visión a 2025? Próximo año para el que se espera un PIB acelerando vs. 2024, muy soportado desde el consumo y cierta recuperación de la inversión, y con menos protagonismo del sector exterior.

/ Bajadas de tipos más ambiciosas puestas cotizándose. Y es que el crecimiento sigue siendo bajo, las expectativas de precios vienen revisándose a la baja y el corte de los mensajes del BCE algo más dovish. Atentos a la cifra de inflación (y la de PIB) de la próxima semana, con lecturas que seguirían en la línea de datos previos (1,9% YoY tasa general; 2,6% subyacente). Implícitos que descuentan cierta probabilidad de un recorte >25 p.b. en alguna de las dos próximas citas. Nuestra visión es algo más prudente, adelantando 25 p.b. para diciembre/enero.

Gran semana macro antes de la doble cita: elecciones y FED:

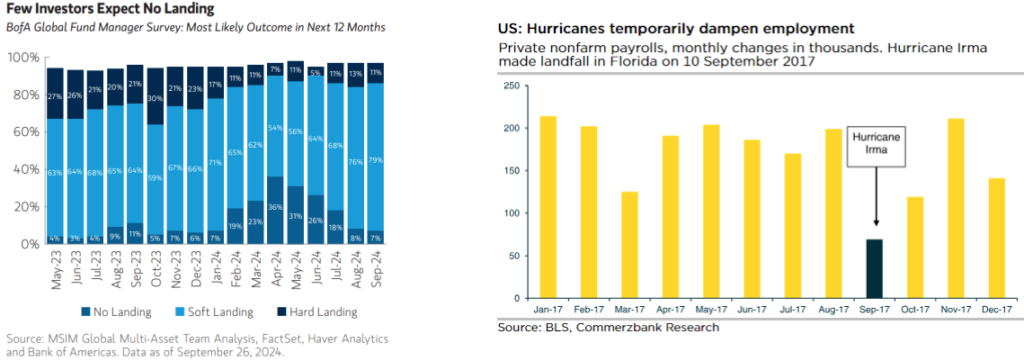

/ Empleo, encuestas y precios coinciden en la semana. ¿Qué se descuenta? Menor creación de empleo (impactado por el reciente huracán) dentro de un dinamismo intacto (120.000 nuevos puestos de trabajo, tasa de paro en el 4,1%); ISM manufacturero que seguiría en terreno contractivo y un PCE creciendo algo más en tasas MoM.

/ Ante este panorama macro, al que se suma la ventaja de Trump, FED cauta en las últimas comparecencias, en la que la gradualidad prima en el mensaje. Implícitos que siguen descontando recortes en cada reunión hasta mediados de 2025, y tasas terminales por debajo del 3,5%.

Desde Asia:

/ Reunión del BoJ (31/10) para la que no se adelantan cambios. Preferimos invertir en Japón cubriendo la divisa. ¿Por qué? Por la ambigüedad de la política monetaria, sembrando dudas sobre el proceso de normalización, y la aparente comodidad del nuevo gobierno con un débil yen.

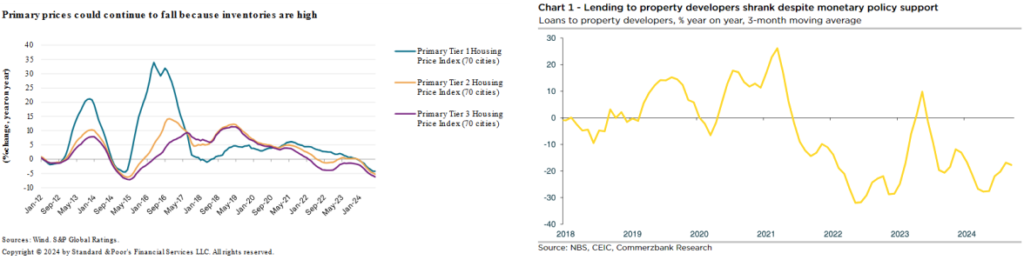

/ China entre medidas y reacciones: reciente bajada de tipos, ligeramente por encima de lo que el mercado descontaba. Mientras, siguen las críticas internacionales al insuficiente estímulo/reformas (Yellen, FMI) o la necesidad de más concreción/tiempo (S&P no espera estabilización del mercado inmobiliario hasta 2s2025). Mantenemos la infraponderación en este mercado.