/ Desde la Fed…

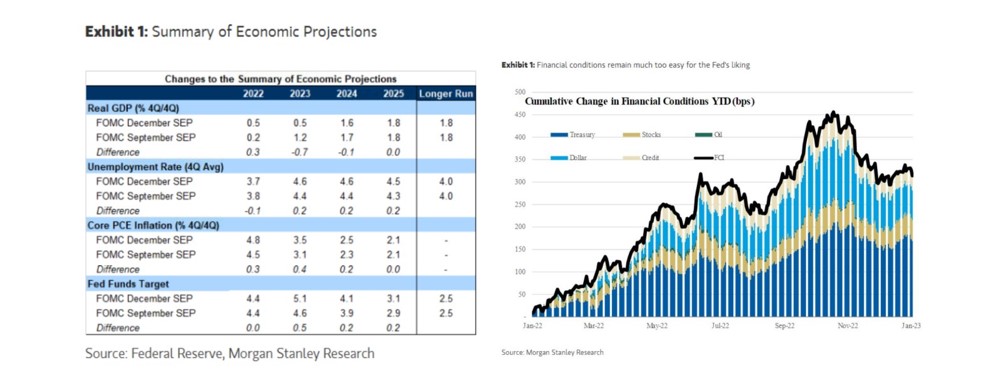

Sin ninguna alusión a los últimos y más benignos datos de inflación, y con previsiones de que no llegue a su objetivo hasta 2024. Según las actas, la FED no está satisfecha con la relajación en las condiciones financieras vivida desde noviembre, lo que dificulta sus esfuerzos para lograr la estabilidad de precios. Pese al mensaje de determinación de la Reserva Federal (“ningún miembro espera recortes de tipos en 2023”), el mercado de renta fija no lo acaba de creer, adelantando una tasa terminal próxima al 5% y bajadas de 50 p.b. en la segunda parte de 2023.

Próxima cita (1 de febrero) para la que +25 p.b parece ser consenso, con el riesgo de +50 p.b. si el empleo o la inflación no ceden.

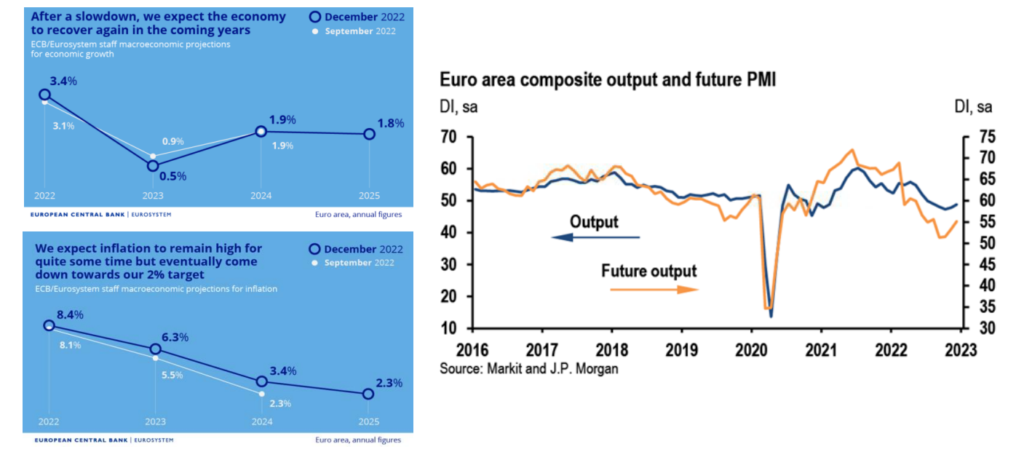

/ Por parte del BCE…

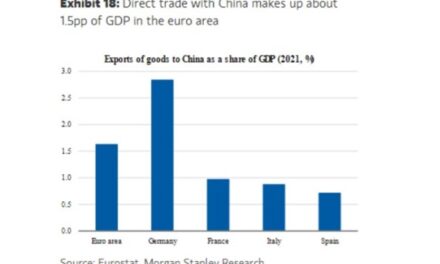

La perspectiva macro del Banco Central Europeo es una recesión suave y de corta duración en 2023 y un escenario de precios más adverso con la primera estimación para 2025 que recoge un IPC esperado aún por encima del objetivo (2%). Los tipos siguen siendo la herramienta principal del BCE y que subirán más, “de forma significativa” y sostenida, hasta niveles suficientemente restrictivos para lograr el objetivo de inflación. Ritmos de 50 p.b. esperables durante un tiempo.

Por otra parte, revisamos la tasa terminal al alza con un 3-3,25%. Restricción monetaria que viene también de la mano del QT vía menores reinversiones de vencimientos del programa APP (15.000 millones de euros menos al mes desde marzo, el 50% de las reinversiones mensuales de los vencimientos que se producen).

/ Nueva sorpresa del BoJ…

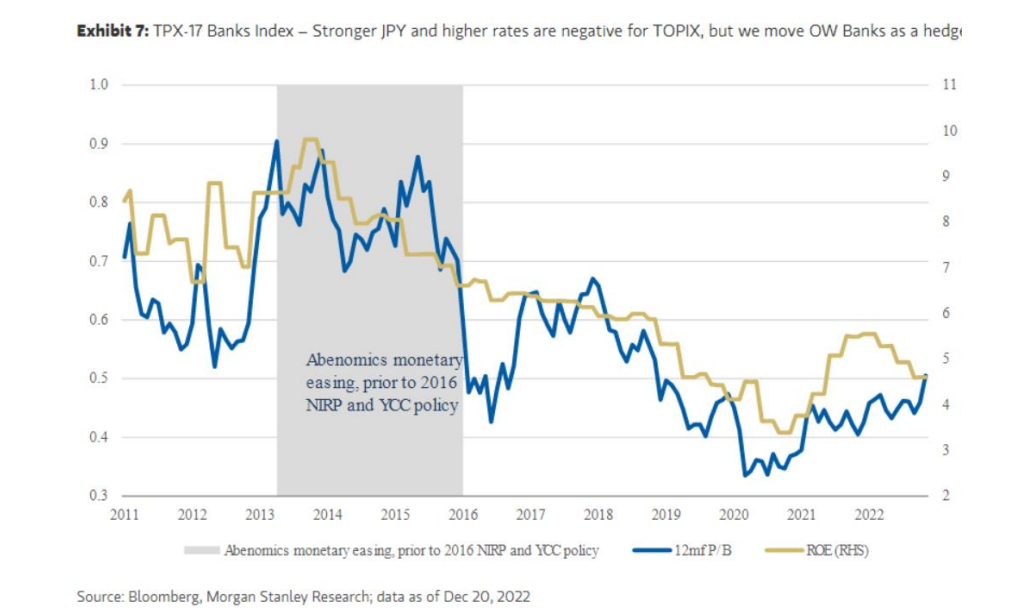

Mención aparte para el Banco de Japón, con un anuncio inesperado de que ampliará su rango de control de los niveles de tipos a través de compras de deuda. Movimiento significativo, de flexibilidad y tolerancia a tipos más altos que se extiende también a Japón, sin niveles tan altos de inflación y con una economía recién reabierta. Algunos expertos empiezan a especular con una salida de la estrategia de control de la curva en 2023 y una primera subida de tipos en 2024. Atentos a la evolución del yen, al alza desde diciembre (+4% post BoJ), con unos inversores japoneses que podrían empezar a repatriar su exposición en renta fija extranjera.