- Lo que ya saben: El BCE recortó 25pb el tipo depo, al 3.5%. Nada nuevo, hasta aquí.

- ¿Decepción? Sí, para los que esperaban un guidance sobre la trayectoria futura. Lagarde nos dejó, de nuevo, con el inapetente (y aburrido) “We Will be data dependent”.

- Los adivinos de nuevo en contrapié. El stance de Lagarde está en contradicción con la curva swapv (dibujada por los adivinos), y en la que se proyectan -115pb de recortes del BCE para Abril25. Me temo que pronto podrían quedar en situación de contrapié.

- ¿Los swaps se equivocan? Es más que probable. Adjudican un recorte (de 25pb) en 4 de las próximas cinco reuniones. Me parece altamente improbable (aunque, por supuesto, puedo equivocarme).

- ¿Qué debo hacer como inversor? Por lo pronto, no decidir (nunca) en base a lo que dicen los swaps. Son bipolares (hace apenas 3 meses estimaban 50pb de recortes entre hoy y abril) y, con todo respeto, nunca puedes fiarte de un agente bipolar.

- Otro error común es suponer que la política del BCE seguirá automáticamente la dirección marcada por la Fed. Toda relación ahí es, técnicamente, espuria. Conviene recordar que la Fed tiene un triple mandato (empleo, precios y tipos estables). El ECB, en cambio, tiene solo un mandato (precios). Así que, no responden a los mismos estímulos. El ECB debe mantener tipos elevados mientras no vea que el balance de riesgos para la inflación se mueva decisivamente a la baja. La Fed, en cambio, podría recortar tipos aunque vea una inflación en ascenso. Le basta con un ver un deterioro en empleo (aunque este escenario sea poco común).

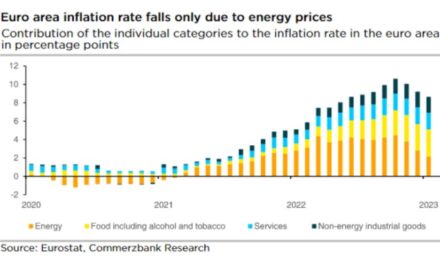

- Dejen de asumir que el BCE razona como un inversor. A diferencia de lo que puedan pensar, un deterioro en el crecimiento y el empleo en Europa no son, por sí mismos, un factor que deba determinar la política sobre tipos del BCE. Prueba de lo que digo es el recorte de previsión en PIB que acaba de anunciar el BCE (-0.1% a lo largo de todo el horizonte de estimación, dejándolo en 1.3% para el 2025 y 1.5% para el 2026) y sin embargo esta revisión no ha tenido impacto alguno en su estimación para la inflación general (que sigue en el 2.2% para el 2025 y 1.9% para el 2026), coincidiendo incluso con un aumento en la proyección del BCE para los precios subyacentes (que el BCE ha subido al 2.5% para el 2025). La revisión a la baja en empleo y PIB no fijará la política monetaria.

- Gobernadores confiados = Gobernados anclados: Si como proyecta el BCE, los precios subyacentes no alcanzarían el objetivo hasta el 2026, y teniendo en cuenta que las estimaciones del BCE en materia de precios cambian muy poco (se debe a que el dato real acaba siendo cercano al estimado) automáticamente ya sé que el Consejo de Gobierno del BCE mantiene una elevada confianza en sus estimaciones. De ello derivo, entonces, que existe un ancla importante en la trayectoria de tipos de interés del BCE. Algo que los swaps parecen ignorar.

- Un apunte para el inversor con un excedente de cash pendiente de ser invertido: A los órganos de gobierno de mi banco les importa saber si un entorno de tipos BCE por debajo del 2% es algo factible o no. De acuerdo al punto anterior, la respuesta a esta preocupación es clara. No deben estar preocupados. ¿De qué manera podría resultar esto de interés para el inversor? Si lo que digo es cierto, planteo un escenario favorable de márgenes para la banca en general (y mi banco en particular). Algo que tendré muy en cuenta a la hora de decidir en nuestros mandatos discrecionales.

Un seguro de protección: Este es un punto de cobertura para quien les escribe. El retrato que les acabo de describir puede cambiar rápidamente. La macroeconomía es tridimensional (fiscal, monetaria, cambiaria, etc.), y la microeconomía es tetradimensional (infinitos intereses, infinitos decisiones), lo que significa que la economía y los mercados son, por lo menos, decadimensionales. En todas esas dimensiones, algo puede escapar a mi percepción