Podéis descargar el informe completo en Slideshare

La semana pasada nos dejó una reunión del BCE sin nuevas medidas, tal y como se esperaba, con escaso impacto en mercado y con un mensaje del que destacaríamos los siguientes puntos:

•“Los riesgos en la Zona Euro están sesgados a la baja”, aunque reconocen que el Brexit es un factor en contra para la recuperación y aún difícil de estimar. Mensaje entre neutral y positivo sobre las perspectivas para la Eurozona.

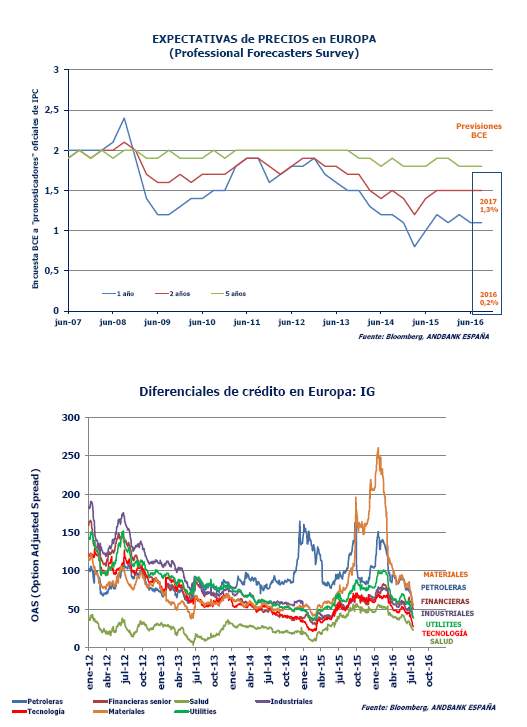

•Lo más seguido: no se dio ningún detalle sobre el QE que sonara a pre anuncio de nuevas medidas. Draghi nos emplaza a septiembre cuando conoceremos el nuevo cuadro macro, que daría más luz sobre el tema, aunque los comentarios sobre los precios no sugieren grandes cambios: en línea con el escenario, previsible recuperación para finales de 2016 y mejora en 2017-2018. Estabilidad en las últimas encuesta de inflación entre profesionales independientes, frente a un mercado menos optimista y con expectativas en bajos en niveles del 1,3% YoY a 5 años vista, claramente por debajo de lo esperado por los profesionales (1,8% YoY)…Falta de unanimidad en la visión sobre los precios.

•Más jugosas fueron las declaraciones de Draghi sobre la banca: insiste en la supervisión, resalta la necesidad de desarrollar un mercado de créditos fallidos y de que los Gobiernos legislen para impulsarlo, y señala la “posibilidad de respaldo público en el sector bancario en momentos extraordinarios, si los mercados de créditos fallidos no funcionan”. Positiva y clara alusión a los bancos italianos y que explica el mejor comportamiento posterior del sector financiero. Bancos de los que Draghi resaltó la solvencia, y el problema de perspectivas de rentabilidad. Reciente encuesta sobre condiciones financieras del BCE que sigue mostrando relajación en el segundo trimestre y expectativas de más en el tercero. Vista puesta en el test de estrés bancario (el 29 de julio).

•Y si hablamos de QE, en la semana conocimos el primer desglose por emisor de las compras de deuda corporativa del BCE. Sectores más beneficiados: utilities, consumo y comunicaciones,… Diversificación: 150 empresas, 440 ISINes. Abarcando todos los sectores (materiales incluidos con GLENCORE) e incorporando empresas con ratios de deuda más ajustados (TELECOM ITALIA, por debajo de grado de inversión por dos de las agencias de rating). Programa amplio y potente en importes. Impacto positivo y generalizado de las compras en los índices de crédito, arrastrando a todos los sectores.

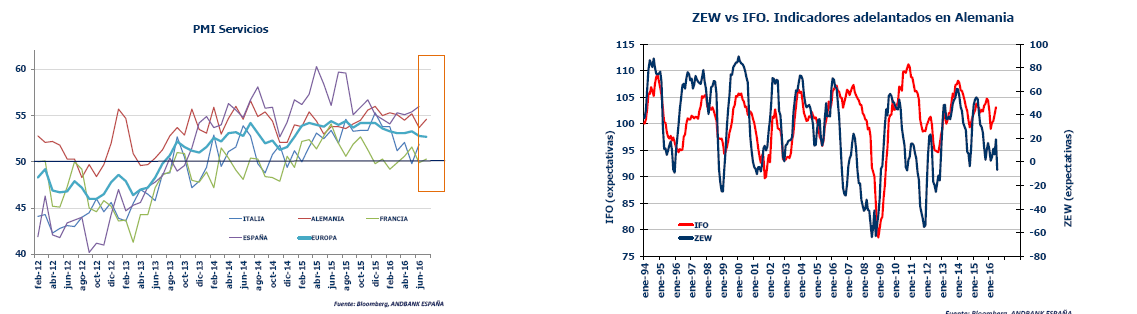

Además, se conocieron las primeras encuestas europeas tras el Brexit, con PMIs a la baja, pero menos de lo esperado y con mejoras en servicios en Francia y Alemania, lo que hace previsible ver recortes entre los periféricos. Débil ZEW alemán, con más intensidad de lo adelantado por el consenso, y un componente de expectativas en niveles no vistos desde finales 2012. Probable sobrerreacción tras el Brexit al ser la encuesta más sensible a los mercados financieros. Más informativo será el próximo IFO (25 de julio).

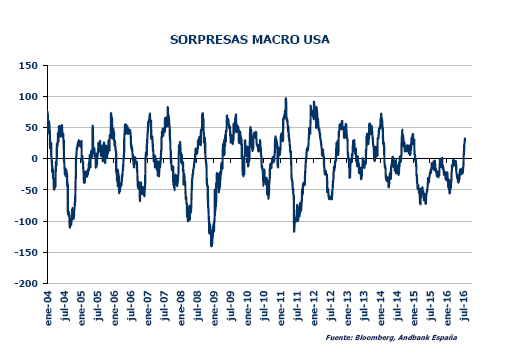

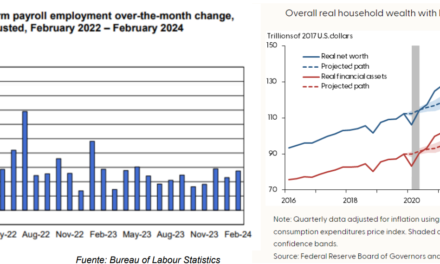

Y en la agenda más inmediata, tendremos el 27 y 29 de julio, citas con la Reserva Federal y el Banco de Japón. Atentos en la primera a la valoración macro (¿mejora?) y de los riesgos abiertos (¿mayor o menor peso de los acontecimientos exteriores?). De cara a la segunda, BoJ para el que no parece cierto que venga acompañado de nuevas medidas. Muchas voces y dispares en las semanas previas a la reunión de la FED y disociación habitual entre declaraciones y votos, lo que no permite adelantar lo que pasará, de ahí que el dólar siga en rango. Siendo claro que no subirán tipos en esta ocasión, sí hemos visto un destacado aumento de la probabilidad de subidas de tipos en 2016 y 2017, con un 24% de cara a la reunión de septiembre y un 45% para la de diciembre. Todo ello, al hilo de unos datos que mejoran en líneas generales en EE UU y que apuntan a rebote del crecimiento desde el segundo trimestre. Seguimos defendiendo subida de tipos en EE UU en 2016.

•Los últimos datos macro en EE UU muestran un sólido mercado inmobiliario (confianza promotora en altos, potente cifra de ventas de viviendas de segunda mano, mejores datos de nueva actividad,…). Continuado apoyo del inmobiliario al crecimiento económico. Menos optimista, la Fed de Filadelfia, a la baja, volviendo a adentrarse en terreno negativo, pero con un desglose por componentes menos negativo de que la cifra sugiere: mejora de nuevas órdenes, envíos, precios…son los inventarios y el empleo los que lastran la lectura. Pronto aún para saber si el ISM de primeros de agosto seguirá esta tendencia.

•Kuroda (BoJ) descarta el “helicopter money”: “ni necesidad, ni posibilidad”. Incertidumbre sobre nuevas medidas, cuestión polémica dentro del BoJ, y con probabilidad de que recorten el objetivo de precios. Más intensos son los rumores sobre que el estímulo fiscal en Japón podría doblar las previsiones de mercado… Yen movido por ambos.