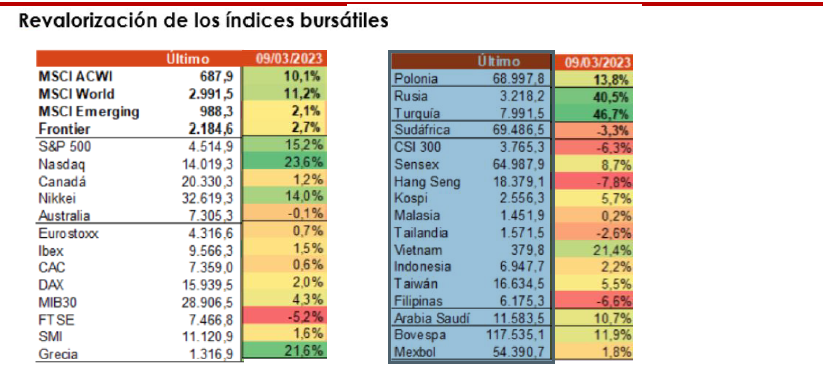

Julio y agosto apenas han cambiado las tendencias vistas en la primera mitad de año. Mercados de renta variable en terreno positivo, con la excepción de una China muy afectada por temores de deflación, menor crecimiento, inestabilidad financiera y problemas inmobiliarios. Activos de riesgo que también despuntan dentro de las categorías de renta fija, con High Yield encabezando los retornos y una deuda gubernamental en negativo, especialmente desde el lado americano. Sigue siendo año de dólar, favorecido a finales de verano por un BCE más dovish y cierto repunte del riesgo. La novedad estival podría estar en las materias primas, con el crudo al alza en julio y que se mantiene soportado en este final de verano.

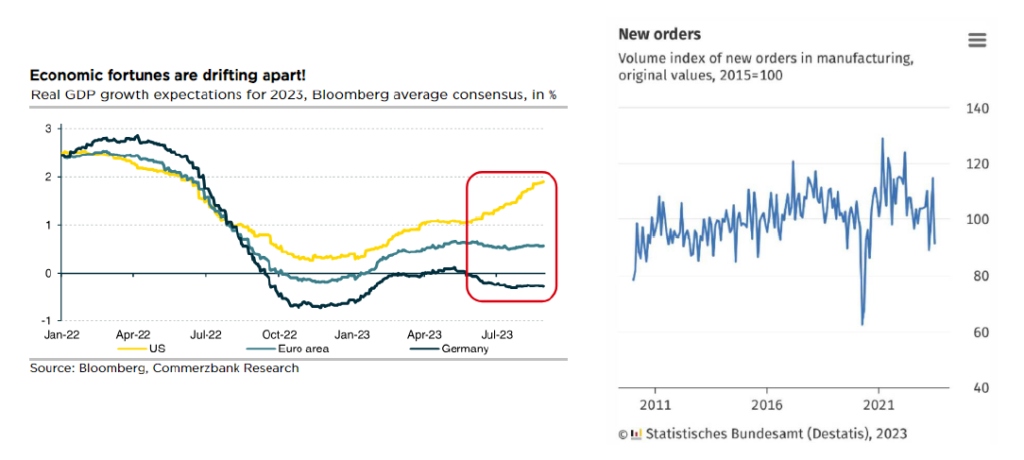

¿Ha empeorado la macro en estos dos meses? Sí en Europa…

…con nuevas señales de desaceleración que, muy probablemente, se reflejen en previsiones a la baja del PIB del próximo cuadro macro del BCE. Las vemos en las encuestas de servicios, que van convergiendo con las manufactureras en zonas contractivos y a una velocidad mayor de lo esperado. Además en otras referencias adelantadas, como los pedidos de fábricas alemanes, o en datos, como el estancamiento de las ventas al por menor.

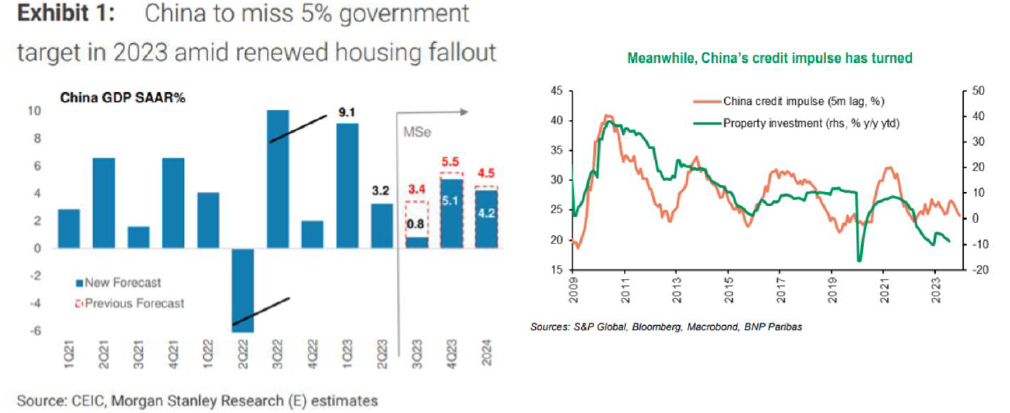

… y particularmente en China

La decepción en encuestas y datos evidenciada en China desde abril se agudizó en verano. Al menor crecimiento registrado (ventas al por menor, producción industrial) y previsto (PMIs a la baja) se sumó un entorno de precios de consumo e industriales en terreno negativo. Incertidumbre acentuada además por el lado inmobiliario (caída de la venta de viviendas, problemas financieros de buena parte de las promotoras) y financiero. Con todo ello, el estímulo no se hizo esperar. Tras el recorte de los tipos, se anunciaron medidas de flexibilización hipotecaria (recorte de la entrada para la compra de primera y segunda vivienda, tipos más bajos,…). Pasos monetarios positivos para estabilizar la demanda, esperados tras la cumbre política de julio. Y próximos catalizadores que podrían venir desde el lado fiscal. Persiste, eso sí, la tensión geopolítica, comercial.

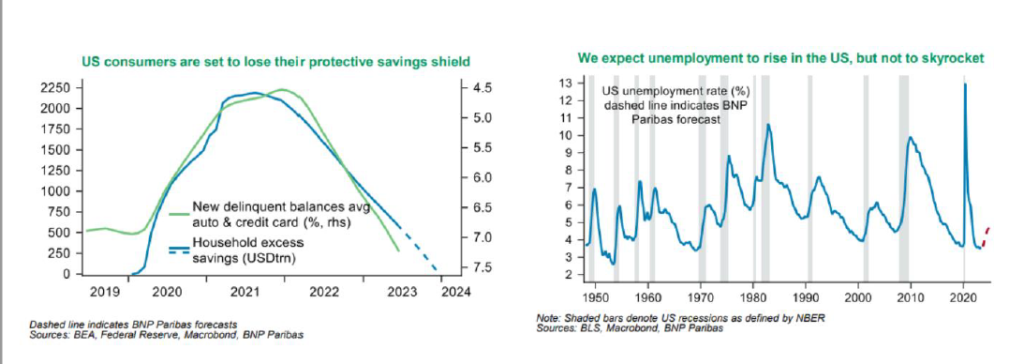

Mientras, en Estados Unidos, señales mixtas…

Junto a algunos indicios de menor dinamismo del mercado laboral, la sorpresa positiva en el sentimiento en servicios. La incertidumbre sigue siendo alta, como comentaba Powell en el foro de Jackson Hole, reconociendo lo mucho que se ha hecho en términos de restricción monetaria y que el impacto retrasado de la misma sugiere que está por venir una reducción significativa de la actividad. Con el exceso de ahorro de los hogares tocando a su fin e indicios del impacto de las subidas de tipos en términos de impagos, una contracción moderada en comparación con momentos previos, sería esperable.

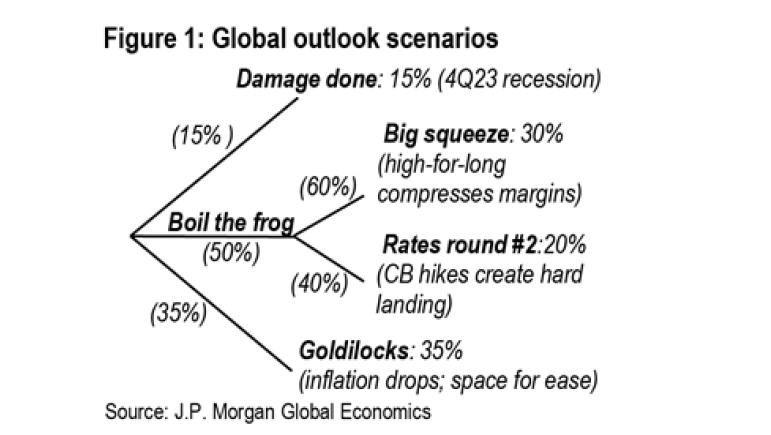

¿Escenarios alternativos para los próximos meses?

Probabilidad de recesión hacia finales de año para EE UU que cae significativamente, a la vez que aumenta la de “Goldilocks”, con una caída de la inflación suficiente que permita a los bancos centrales margen para cierta relajación monetaria. Se consolida como escenario central el de una economía que pudiera resistir en términos de actividad, con inflación persistente y que provocase mayores subidas de tipos de interés, lo que eventualmente podría conducir a un aterrizaje más brusco o, más probablemente, a un recorte de los márgenes.