Podéis descargar el informe completo en Slideshare

Mercados que cierran el año escasos de novedades en su última semana y preparándose para un arranque de ejercicio cargado de encuestas. Así. positiva macro americana: encuestas al alza (confianza del consumidor y Fed de Richmond; expectativas del Conference Board en niveles de 2003…). Continúa el apoyo desde la mejora del sentimiento tanto industrial como del consumidor. Por el lado inmobiliario, pending home sales por debajo de lo estimado. Indicador adelantado del sector inmobiliario que apuntaría así a un menor impulso en los próximos meses desde las ventas de viviendas de segunda mano.

Mientras, desde Japón: precios en línea a noviembre, con un IPC adelantado de Tokio en diciembre menos positivo (0% YoY tasa general; -0,2% YoY subyacente) y alejado de los objetivos del BoJ (2% YoY sostenido) ¿Largo camino aún para las compras del BoJ? Resto de datos macro japoneses con cifras mixtas: mejores desde el consumo y con menor sorpresa en el frente industrial y empleo.

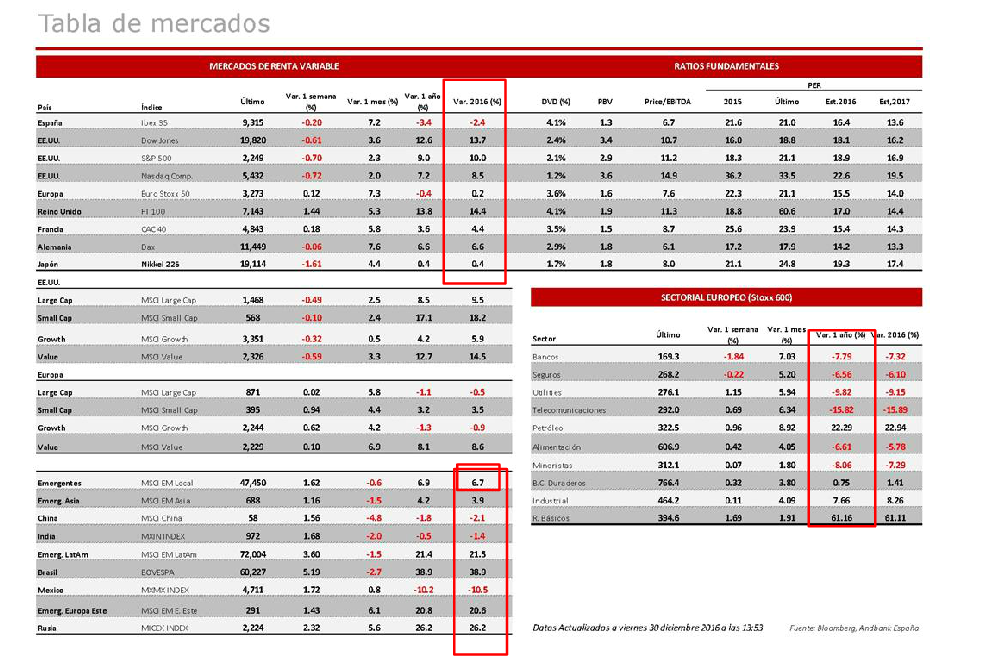

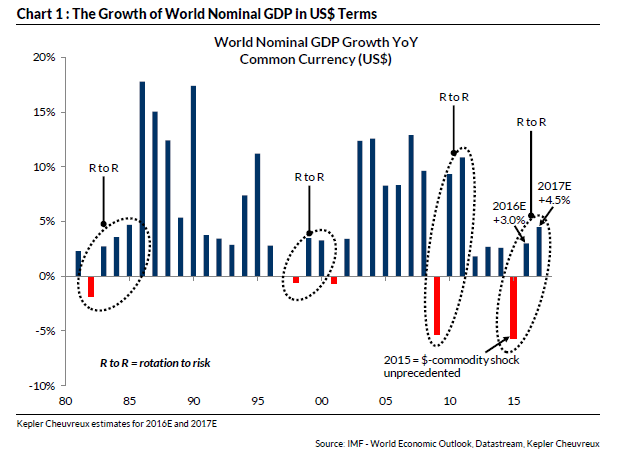

A pesar de los eventos de incertidumbre (China, Brexit, elecciones americanas, referendum en Italia) 2016 deja rentabilidades atractivas con un fondo de mercado que sigue siendo positivo, en un año de mayor crecimiento nominal a nivel global que sigue favoreciendo la rotación a activos más arriesgados. Además, el l reflation trade de 2016 ha restaurado la credibilidad de la FED en su proceso de normalización de política monetaria.

También hay que contemplar las expectativas de inflación al alza:

Los efectos deflacionistas derivados del shock en el precio de las commodities que vimos a comienzos de año se ha revertido.

China liderando el movimiento con precios de producción industrial creciendo por encima del IPC (este hecho no se daba desde 2011).

Los efectos de una mayor política fiscal expansiva por parte de Trump en términos de reflation trade están por ver en 2017.

Así, esperamos un inicio de año sin grandes sobresaltos hasta la toma de investidura de Trump el próximo 20 de enero.

Los selectivos cierran 2016 en la parte alta del rango en gran parte de los mercados desarrollados, con avances promedio del 10-15% en el mercado americano, rentabilidades similares a las que vemos en el mercado inglés (favorecido por la importante depreciación de la libra); DAX y CAC con avances que rondan el 5% e IBEX/MIBTEL un escalón por debajo en términos de rentabilidad. Esta calma la reflejan los índices de volatilidad con lecturas tanto en USA como en Europa en mínimos de los últimos 2 años:

VIX (S&P 500): 14.44

V1X (DAX) y V2X (Eurostoxx 50): 15.11 y 15.09 respectivamente

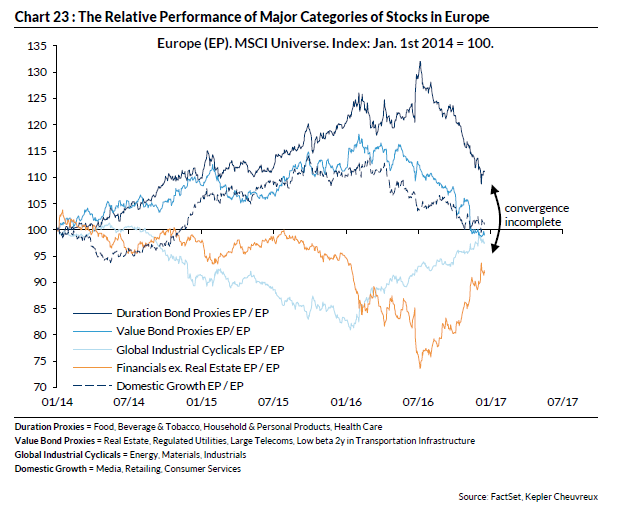

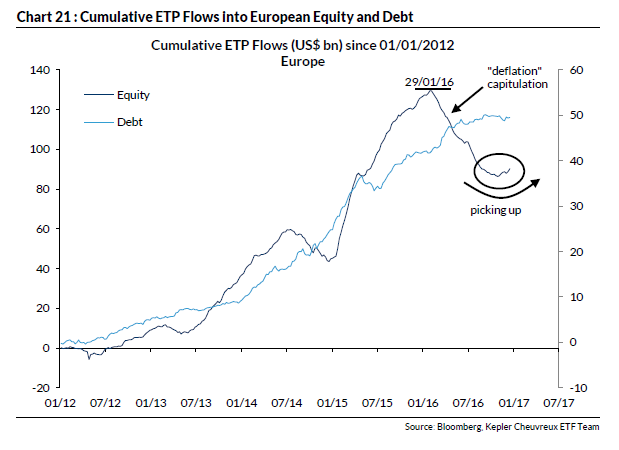

La rotura reciente de los niveles de resistencia en Europa (DAX y CAC liderando el movimiento) se produce con ligera estabilización a nivel de flujos. Desde el pasado verano, el estrechamiento en términos de rentabilidad entre los bond proxys y el sector financiero ha sido el movimiento más destacado sin duda del año. En 2017 uno de los focos de atención del mercado estará puesta en si se produce la convergencia de los 2 segmentos en términos de rentabilidad.