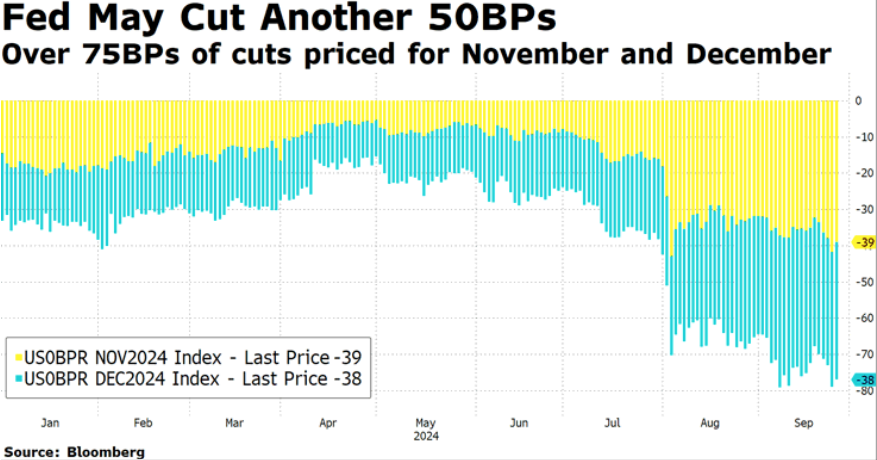

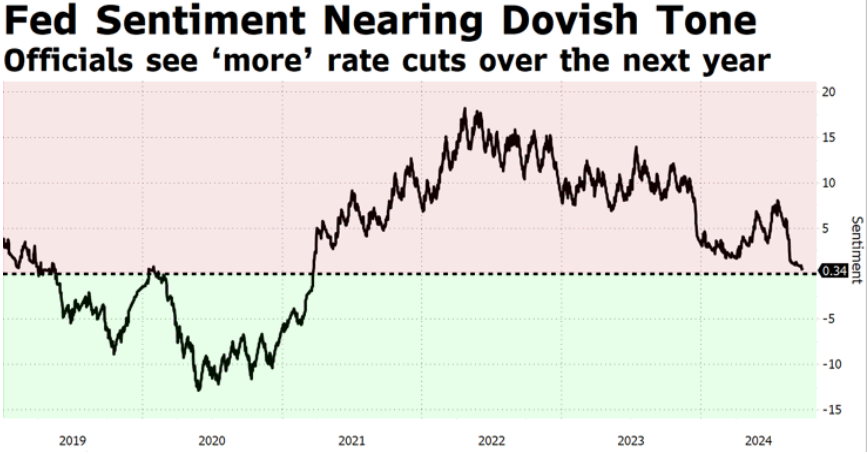

Activos de riesgo en modo risk on tras el recorte “jumbo” de la FED, pero con debilidad de la confianza consumidor, IFO alemán flojo y la confianza americana muy floja (98,7 desde 105,6). Esta debilidad presiona a descontar más recortes por parte de la FED 75 puntos básicos para diciembre, lo que implicaría un nuevo movimiento de 50pbs en una de las dos reuniones restantes en 2024. Recortes de tipos de interés que vienen acompañados por un tono cada vez más “dovish” de una FED que busca impulsar el mercado laboral, tratando de evitar una desaceleración mayor.

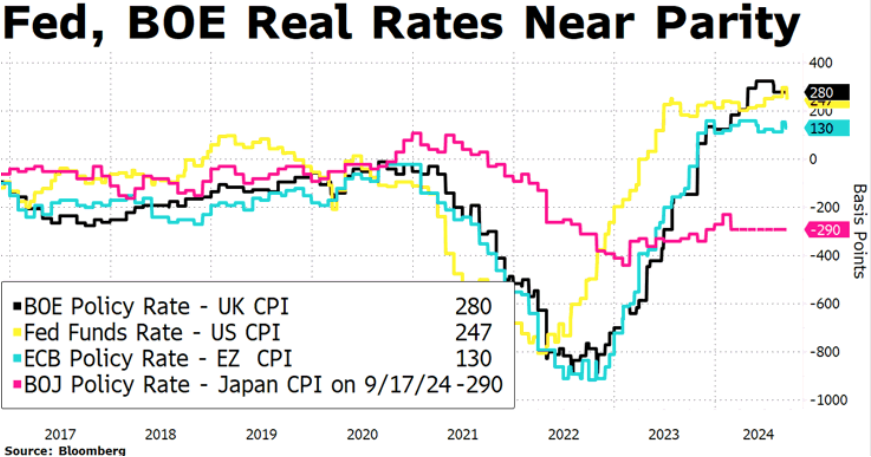

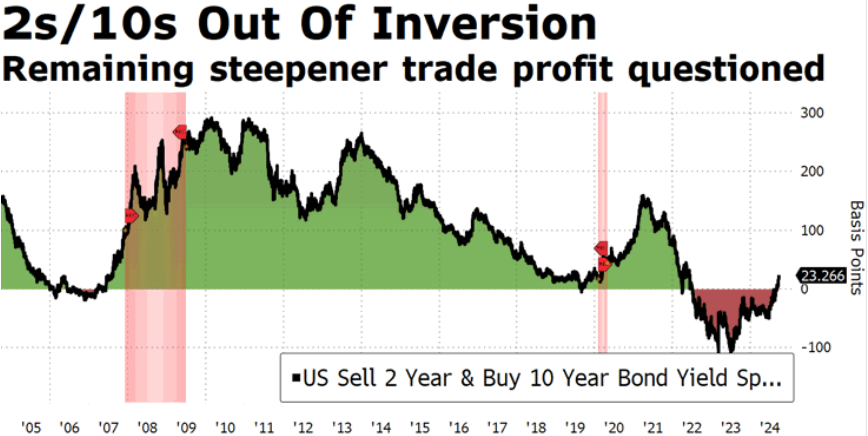

Como veníamos observando, el nivel de tipos de interés reales alcanzado permite actuar cuando sea necesario, y ahí es donde ahora están la mayoría de los banqueros centrales. Estos movimientos profundizan en la positivización de las curvas, cortos plazos siguen a la baja, y los largos repuntan tras la avalancha de estímulos monetarios a nivel global.

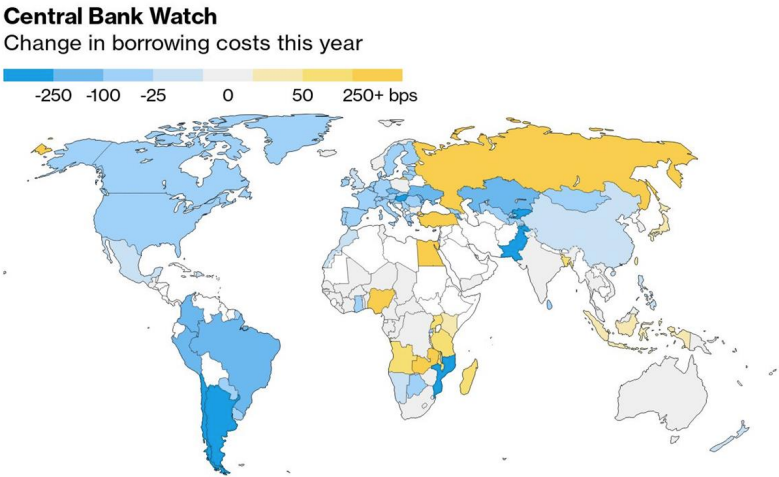

Una menor inflación acelera el ritmo de estímulos a nivel global, BCE, FED, Suecia -25pbs, hoy Suiza y fuertes estímulos en China, que trata de revertir su debilidad recortando el MLF de 2,3% al 2%, y esta madrugada rumor de mega-inyección de 142 mil millones de dólares a los principales bancos.

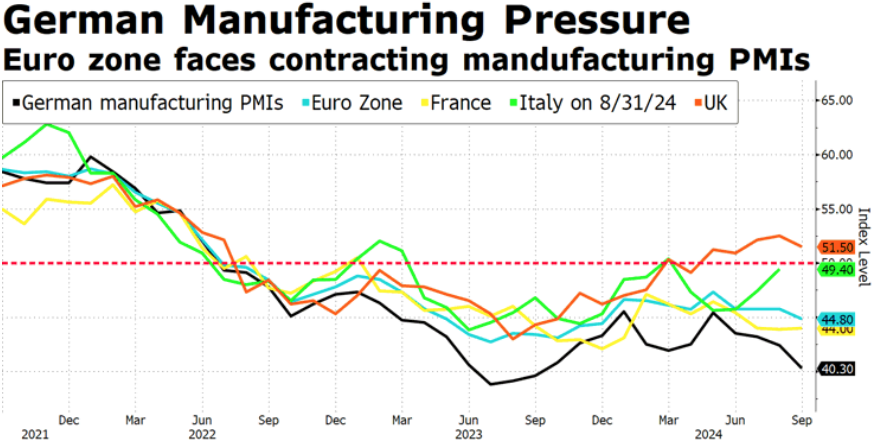

En Europa, movimiento similar al americano en las curvas europeas, Alemania abandona cerca de dos años con la curva de tipos (2/10) invertida, cortos plazos pagando más que los largos. Nuevos recortes de tipos previstos de 50pbs en 2024, ante un sector manufacturero debilitándose de nuevo, y dónde la industria alemana se está viendo especialmente afectada.

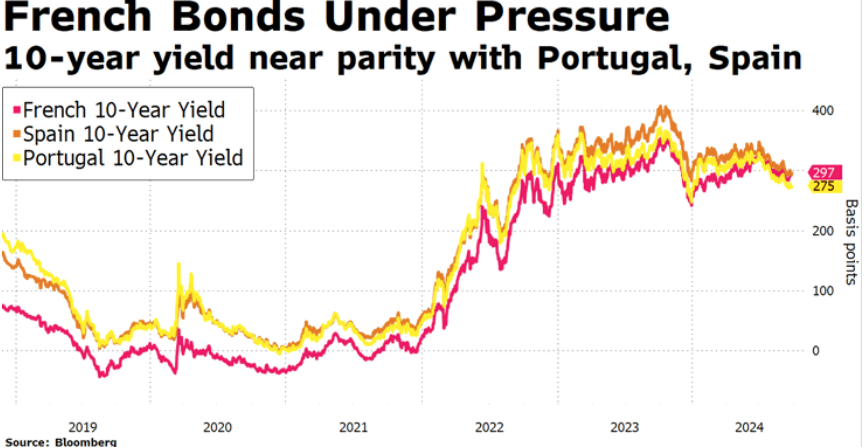

Así, destacamos una Francia que ve aumentar su prima de riesgo ante las dudas de política económica y fiscal tras las elecciones. Fitch revisará rating el 11 de Octubre, Moody’s el 25 y S&P el 29 de Noviembre.