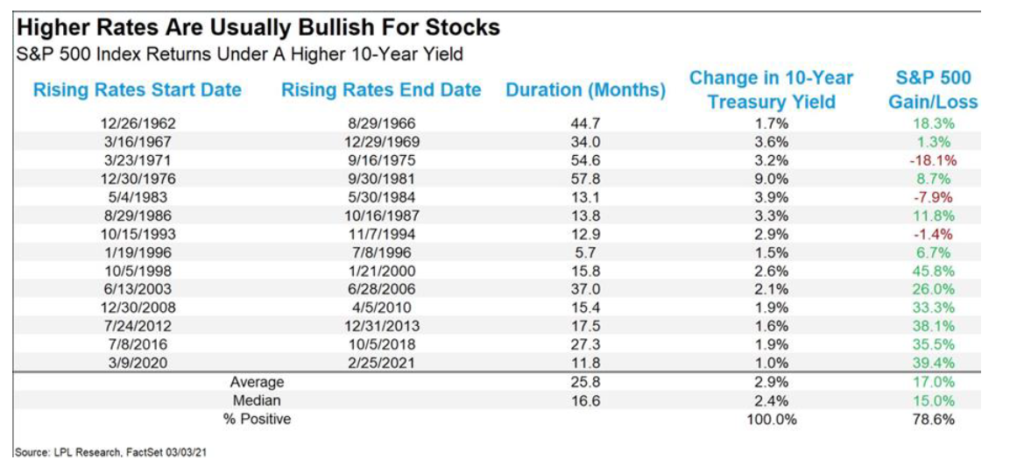

/ Primero uno se asusta con el aumento de Yields, y luego mira la tabla adjunta y se calma. Los entornos de aumentos en TIR son, en la mayoría de los casos, positivos para el Equity. En el caso actual, y dado que el aumento en TIRs es “growth-driven”, no me suena a un entorno adverso para el mercado y los activos de riesgo. Lo que sí que hay que hacer es adaptar la cartera ante un cambio de cuadrante (de deflationary boom a inflationary boom). Les hablaré sobre esto en otro paper.

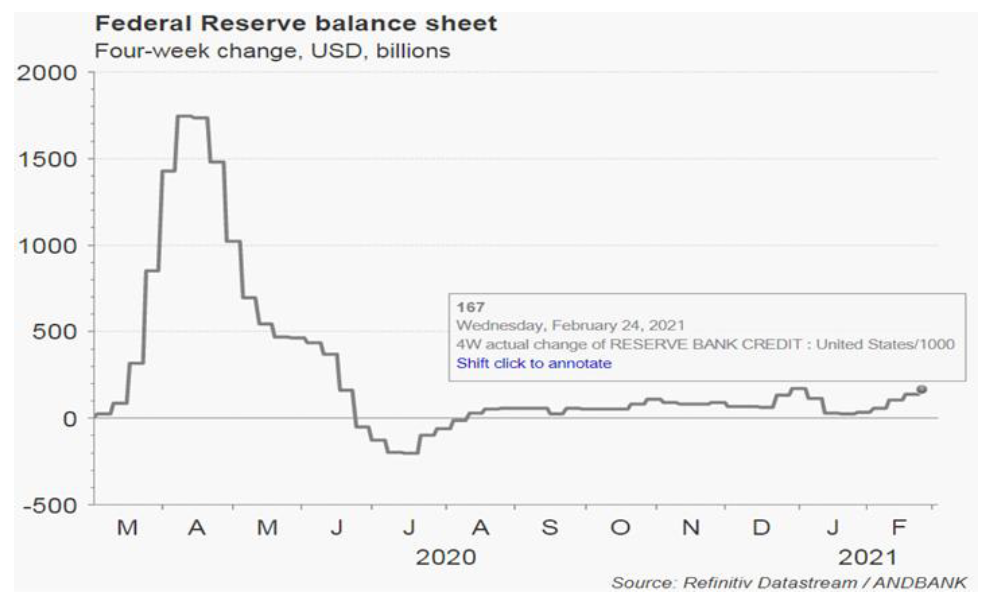

/ Detrás de la subida en TIRs, además de un outlook económico mejorado, está una oferta de bonos nuevos (del Tesoro EEUU) que supera la demanda (de la Fed), pero esto está cambiando: Dos cosas a entender aquí:

a) El paquete de estímulo de Biden contribuye a pensar en una oferta amplia y continuada (eso no ayuda y empuja

las TIRs al alza).

b) En el lado de la demanda, la Fed se ha relajado en sus compras de bonos en la parte final del 2020 e inicio del 2021 (empujando aún más la TIR).

Entiendo perfectamente este gesto de la Fed, pues probablemente se hayan asustado con los episodios en GameStop, Spacs, Tesla o bitcoins… y los chicos de la Fed hayan pensado: “mejor dejamos de inflar todo esto, y frenamos las compras de activos – Treasuries-”. El resultado ha sido el esperable: Oferta bonos superior a la Demanda, y el consecuente aumento en TIRs, y cierto nerviosismo en Equities. ¡¡Pero no se preocupen!! La Fed vuelve a actuar para reequilibrar eso, y evitar “coletazos” en las

TIRs de los tramos largos (ver en el gráfico inferior como la Fed ha pasado de comprar usd20bn mensuales a comprar 167bn usd en las últimas 4 semanas). Esto me hace pensar que las TIRs no se irán mucho más arriba. Si esto es así, el rango podría ser 0,5%-1.5% (ó 1%-2%), en cualquier caso, sigue siendo un entorno de valoraciones

relativas del Equity más que aceptables.

/ No solo la FED, también los bancos de EEUU pueden mantener a raya la TIR del UST. Todos los estímulos anunciados, y que se vienen en los próximos meses, harán aumentar los balances de los bancos (vía depósitos). Estos solo pueden hacer dos cosas con todo ese cash. O bien dar nuevos préstamos (si bien la demanda parece limitada), o bien comprar activos (y el activo que más les gusta comprar es el UST). Esto puede ayudar a mantener controlada la TIR.

/ ¿Hasta dónde podría aumentar la TIR del 10 años? ¿Supone una amenaza para el rally del Equity? Parece suicida decir que la TIR va a aumentar poco más, pero esa es exactamente mi impresión (al menos, en cuanto a un alza sostenida se refiere). ¿Por qué es suicida? Hombre, parece claro que la narrativa deflacionista no ganará terreno en las próximas semanas. Vaya por delante que soy plenamente consciente de los aspectos (algunos muy complejos) que empujan la TIR arriba y que podrían perdurar durante un tiempo, como por ejemplo, un Renminbi fuerte. Esto genera una fuerza reflacionista global, vía costes de manufactura mayores, o simplemente porque un RMB fuerte alimenta un ciclo alcista de commodities. De hecho, creo que podemos ver lecturas de precios más elevadas en los próximos meses (va a ser interesante ver la inflación de abril y mayo, en donde el efecto base hará de las suyas). Todo esto explica que el break even rate del TIPS (proxy de la expectativa de inflación) haya superado el 2,5%. Todo lo mencionado presiona al alza las TIRs, y no descarto que eso se mantenga por unos días/semanas. Pero haciendo de contrarían, una vez más, no apostaría por un ciclo estructural reflacionista. ¿Por qué? La oferta de dinero es alta pero la preferencia por el ahorro sigue superando la preferencia por el consumo (lo vemos en EEUU con la variación en rentas del 10% vs variación del gasto familiar del 2,4%), y eso mantiene a raya la inflación estructural. Esta situación continuará así, dada la percepción generalizada que este equilibrio alcanzado en mercados (y economía), es un equilibrio inestable. Quizás el mercado vea lo que yo, y decida que cualquier salto en inflación es temporal, y que no vale la pena salir del UST en niveles del 1.5%-2%.