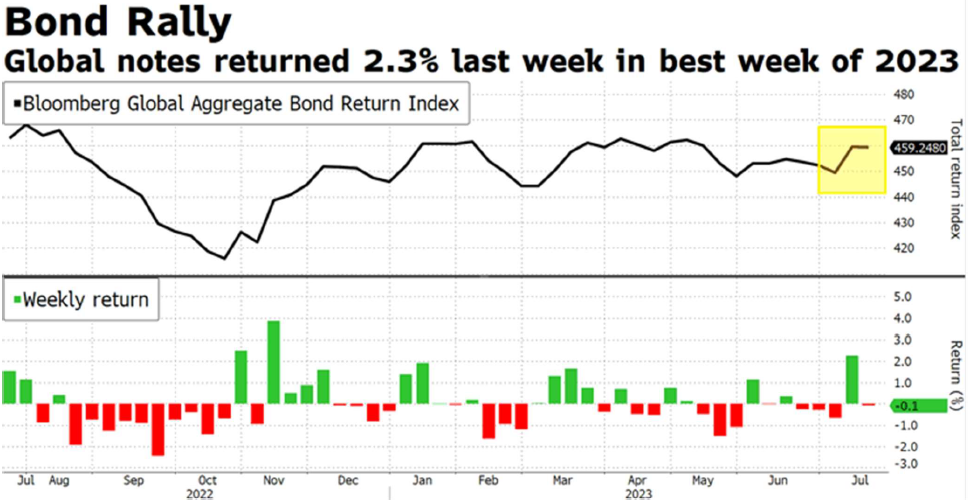

Tras semanas de caídas por el tono duro de los bancos centrales, pareciendo que el Sr. Powell reconducía al mercado, este vuelve a recuperar con fuerza, cerrando su mejor semana del año.

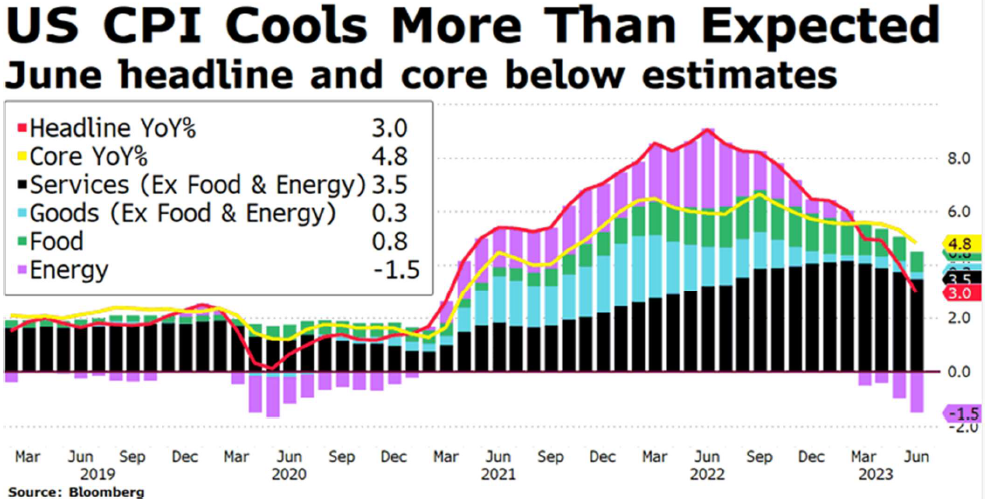

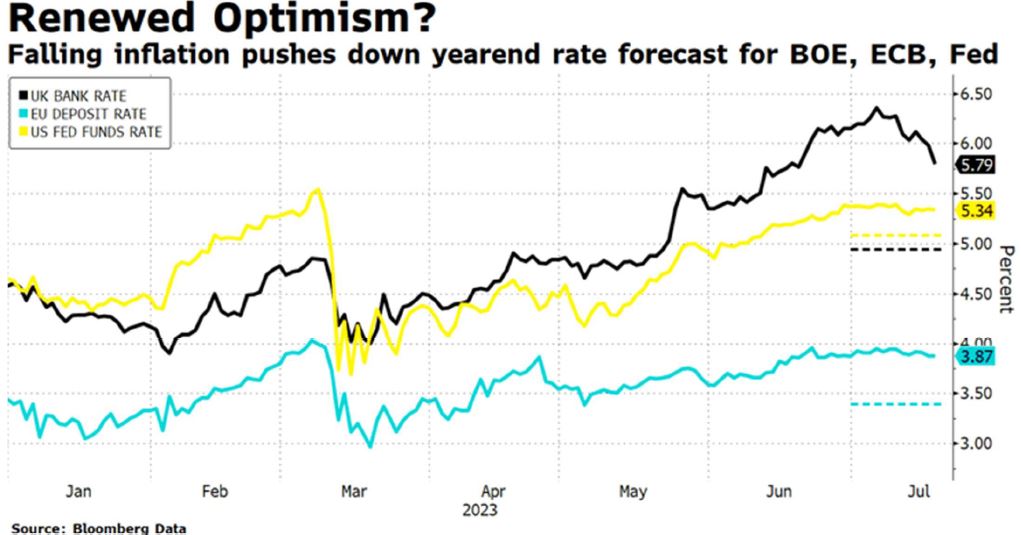

Percibimos rebote apoyado por una inflación a la baja en varias regiones, EEUU al 3% vs 4% anterior, ayer UK +7,9% vs 8,7%, Europa 5,5% vs 6,1%.

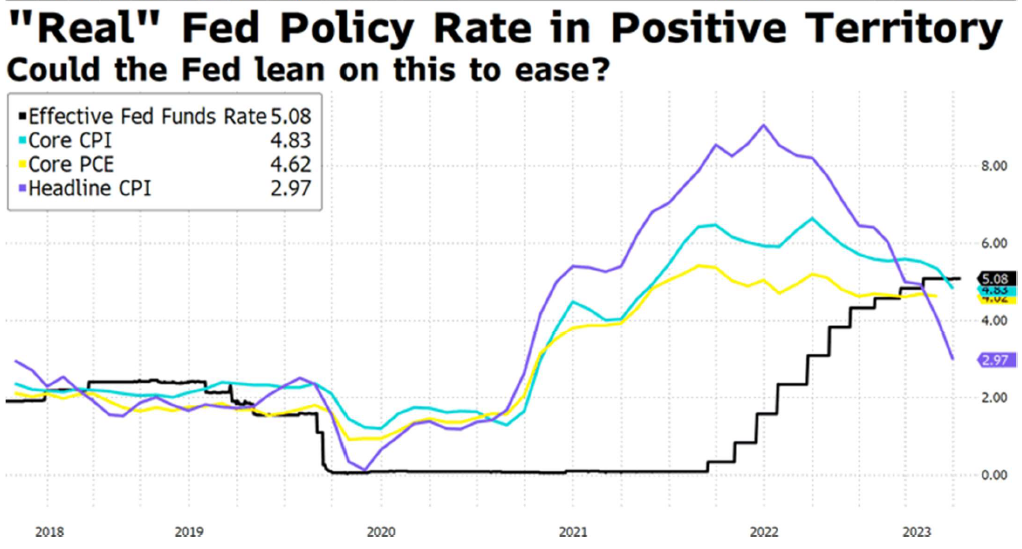

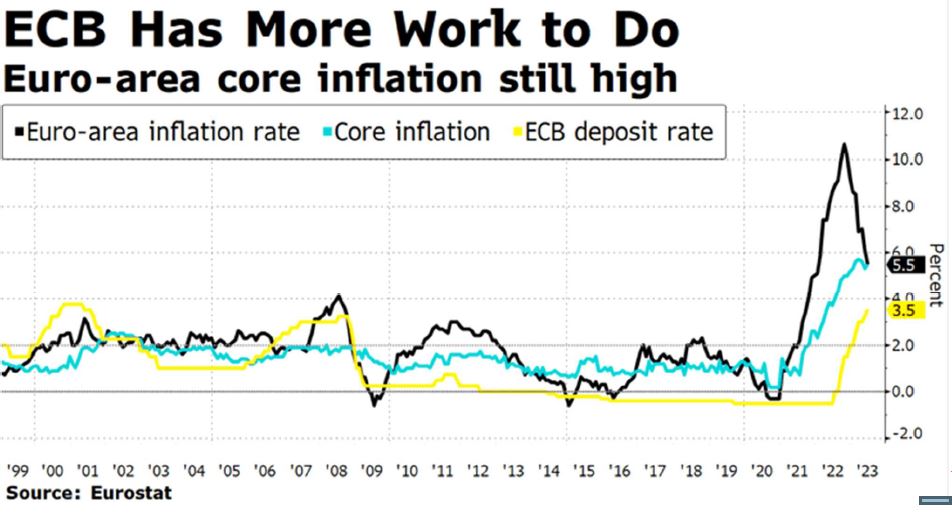

La recuperación del mercado tiene mucho que ver la publicación de buenos números por parte de la banca. Parece así, darse por “cerrado”, el principal foco de riesgo del mercado durante el 1S ‘23. Ahora el principal riesgo se centra en que los bancos centrales sigan subiendo tipos, con el riesgo de excederse y dañar al crecimiento. Subyacente retrocede lentamente, tipos reales positivos.

Los largos plazos frenan repunte y se recuperan a la espera de las reuniones de julio (FED miércoles 26, ECB jueves 27), y donde los 25 pbs están más que descontados, especialmente en Europa. En Europa se subirán tipos al 3,75%, con una inflación que sigue aún elevada y lejos del objetivo del 2%, y dónde los tipos reales aún son negativos.

Las dudas se centran en septiembre, y en cuánto más van a luchar los bancos centrales contra la subyacente sin excederse. Y especialmente el BCE, donde la economía está perdiendo dinamismo. En cuanto a la evolución de los activos de riesgo, spreads de crédito siguen contenidos y marcando mínimos anuales, y lejos de descontar un escenario adverso por el momento. Y la renta variable se agarra a una inflación a la baja, y a un sector bancario que parece contener los riesgos que se desataron hace ya cerca de 4 meses.