Podéis descargar el informe semanal completo en Slideshare

La semana pasada estuvo marcada por las actas de los bancos centrales, la «resaca» del Brexit y los nuevos datos de empleo. Así, tras unas actas de los bancos centrales que tras el Brexit parecen quedarse obsoletas, pero de la que podemos sacar algunas conclusiones, a matizar tras el dato de empleo. El referéndum británico que centró las preocupaciones de ambos bancos centrales, invitando a la prudencia desde la FED y con reconocimiento de una incertidumbre de difícil valoración en el BCE. ¿Qué pensarán ahora, particularmente la FED, una vez que este riesgo se ha materializado? ¿Pesará más el factor internacional que los datos?

Actas que mostraron a una Reserva Federal pendiente del empleo, con optimismo cauto sobre las perspectivas económicas, pero preocupación creciente sobre el escaso dinamismo de la inversión más allá de la debilidad en sectores puntuales (minería y petróleo). Y esto último es compartido también en Europa, donde los datos industriales siguen siendo flojos, aunque las encuestas, en una y otra zona, apuntan a mejora para los próximos meses. En la semana, los datos finales de pedidos de bienes duraderos en EE UU, y la producción industrial- pedidos de fábrica alemanes decepcionaron. Subidas de tipos condicionadas en EE UU. Paciencia y necesaria confirmación desde los datos, pero muchos miembros de la FED apuntaron a la importancia de no retrasar en exceso la próxima subida…

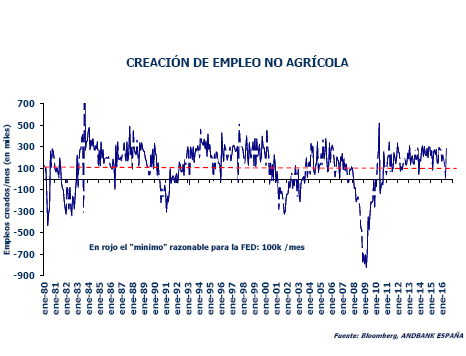

Y, así, toda la atención puesta en los datos del mercado laboral, con una creación de empleos no agrícola muy por encima de lo esperado (287k vs. 180k est.), incluso eliminando el efecto de la huelga de Verizon (28k empleos) y una revisión neta de las últimas cifras (6k puestos menos) que no neutraliza la potente cifra de junio. Dato que tuvo también sus “menos”, con una tasa de paro al alza (4,9% vs. 4,8% est.), parcialmente explicable desde el ligero repunte de la participación de la fuerza laboral.

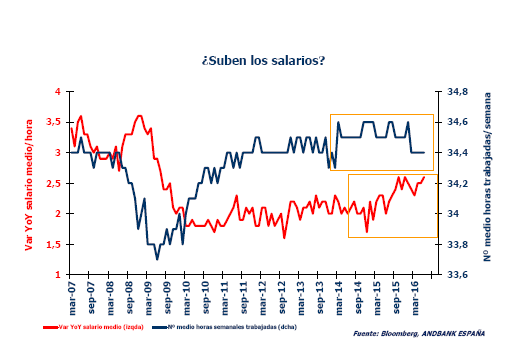

¿Y los salarios? Suben, sí, a tasas del 2,6% YoY, por debajo de las previsiones pero con una clara tendencia al alza. En palabras de Mester (FED): “hay evidencias de que los salarios están empezando a calentarse”. ¿Reabre este dato la puerta a subidas de tipos en EE UU? Tras el Brexit las expectativas de subida de tipos se han desplomado. El mercado no descuenta subidas de tipos en 2016 en EE UU y carece de convicción en “todo 2017” (probabilidades inferiores al 50% hasta diciembre 2017), y podría quedarse corto tras la mejora de los últimos datos de empleo y encuestas en EE UU.

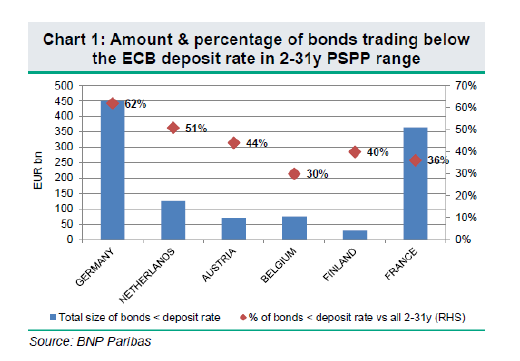

Mientras, Actas del BCE, que se centraron en la “falta de bonos comprables” (que ya alcanza a más del 60% de los bonos alemanes), lo que sigue apoyando la posibilidad de cambios próximos en el esquema de QE. ¿Por dónde vendrían los mismos? Probablemente por la extensión de la vigencia del programa (más allá de marzo 2017) acompañado de modificaciones en los criterios/límites para las compras. Varias opciones parecen estar sobre la mesa:

1.La primera sería pasar de realizar compras en función de la participación en el capital del BCE a hacerlo en proporción a la deuda viva, lo que beneficiaría de forma clara a Italia y Francia frente a Alemania, aunque es controvertida desde el punto de vista político.

2.Como segunda posibilidad, la modificación de los límites de las compras por ISIN: del 25%/33% actual a niveles más altos para aquellas referencias que no contengan cláusulas de acción colectiva (CACs), lo que permitiría incrementar el universo elegible, pero aumentaría el aplanamiento visto ya en las curvas. La ventaja de esta alternativa es el hecho de que ya ha sido activad en el pasado, por lo que el rechazo sería menor.

3.Una tercera vía sería eliminar el límite del tipo depo (-0,4% actual) en las compras, alegando que la TIR media de la cartera siga estando por encima del tipo depo, y liberando así 500.000 mill. en bonos alemanes comprables.

4.Y, por último, el recorte del tipo de interés, con impacto (aún más) negativo en los bancos.