Si abril volvió a ser un mes muy complicado para los activos financieros, mayo arranca por similares derroteros. Caídas generalizadas, con los catalizadores de meses pasados (inflación, políticas monetarias,…), a los que se ha venido a añadir un mensaje más contundente de los bancos centrales y nuevos confinamientos en China. En renta variable los recortes se han extendido a todos los mercados, siendo más intensos entre las tecnológicas y en algunos mercados ligados a materias primas, como Brasil, que se dejaba buena parte del retorno positivo del año. Además, tiempo de correlación positiva de la renta fija y la variable, sin ningún refugio en los mercados de deuda, con retrocesos desde la duración al crédito. Solo las materias primas (energía y alimentos) cerraron abril con avances. Y, entre las divisas, el dólar volvió a brillar frente a todas las monedas.

Vivimos en un entorno marcado por la doble tolerancia cero: por parte de China en relación con el COVID y desde los bancos centrales frente a la inflación.

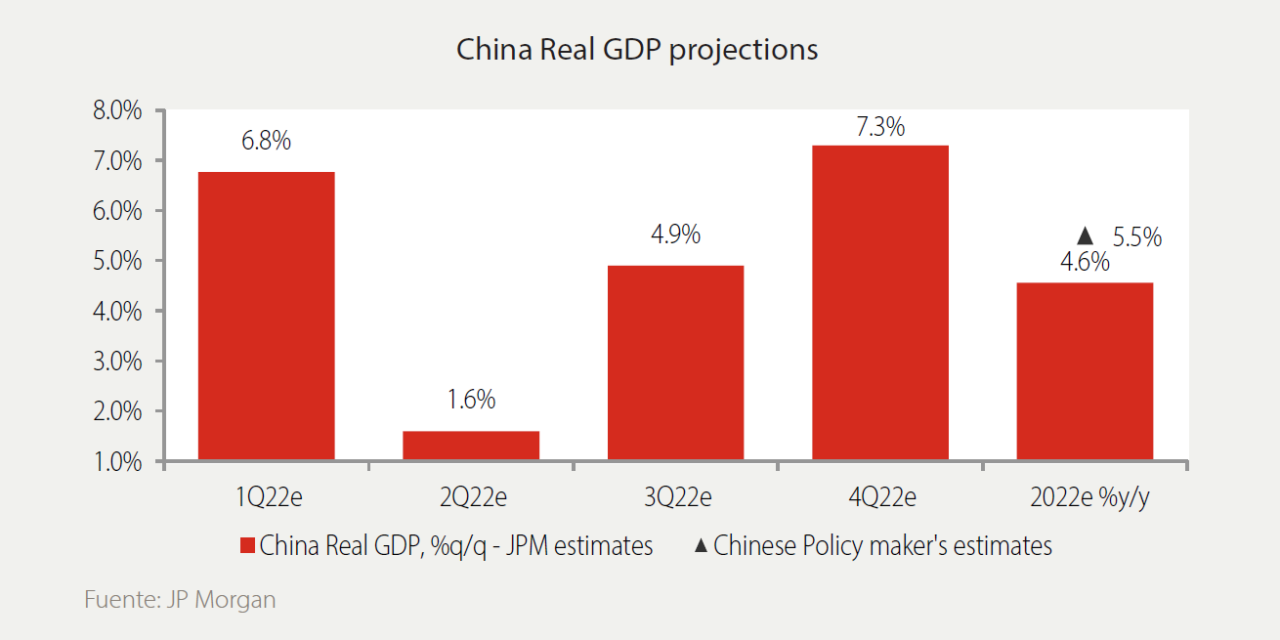

Comenzando por la primera, se estima que los cierres parciales habrían afectado a la fecha a un 25% de la población, a más de 40 ciudades y a un 40% del PIB; impacto que podría ser mayor si el confinamiento alcanza a la capital, Pekín.

La menor actividad desde China se deja notar internamente en sus peores datos de alta frecuencia (ventas al por menor o la

producción industrial a la baja), pero también en referencias inmobiliarias (ventas de viviendas nuevas -29%) o en una tasa del

paro (6%) en máximos de dos años. En una economía como la china, crecimientos estimados del PIB próximos al 4% bien pueden ser fuente de problemas, ocultando recesión en diversas regiones del país.

Autoridades chinas que decepcionan en términos de medidas y mercado para el que hemos recortado estimaciones de

beneficios. Y más allá de la lectura interna, la externa: los confinamientos afectan a la gran “fábrica” del mundo, con las

consiguientes derivadas en términos de cuellos de botella más persistentes, de menor crecimiento y de presiones en los precios.

Saltando a los bancos centrales, la determinación en la lucha contra la inflación es evidente y no limitada a EEUU. Así, el BCE

ya vino a confirmar la senda decreciente de su programa de compras mensuales, así como su intención de finalizarlo en algún

momento del tercer trimestre, con julio como probable fecha.

Se apuntó en abril a una subida de tipos, gradual, que vendría después, (semanas o meses) tras la finalización del QE. Pero como en la FED, los miembros menos partidarios de subidas de tipos desde el BCE se han venido aproximando a aquellos más proclives a un endurecimiento monetario más temprano. “Hablar ya no es suficiente, es momento de actuar” han venido a decir. Mercados que vienen así a descontar subidas de un 0,8%, hasta finales de año desde el BCE.

A la espera de tener más visibilidad sobre crecimiento e inflación, nuestro escenario central pasa en la Eurozona por dos subidas

de tipos, de 0,25% cada una, en septiembre y diciembre respectivamente, sin que sea descartable que pudiera adelantarse la

primera subida a la cita de julio.

Mientras tanto, la FED ha confirmado en su última reunión la esperada subida de tipos (0,5%), y dibujado un ritmo a futuro que nos

llevaría a un 2% de subidas adicionales en el año. Normalización monetaria más rápida de lo esperado como pauta común entre

unos bancos centrales que empiezan a preocuparse también por el crecimiento. Así, el Banco de Inglaterra adelanta un PIB

negativo en 2023 o en Europa se apunta al riesgo de estancamiento.

Cuando las condiciones cambian, de igual forma han de hacerlo las estimaciones. Lo primero ha ocurrido: la inflación es más alta y con riesgo de ser más persistente y se ha reforzado la determinación de los bancos centrales de controlar los precios. De forma

que hacemos lo propio y revisamos al alza nuestros objetivos de tipos a largo plazo: del 2,75% al 3,25% para el 10 años americano y del 0,6% al 1,25% para el bono alemán.

Aunque el riesgo sigue estando en tipos más altos, en nuestra opinión buena parte de una normalización acelerada, particularmente en EEUU, estaría descontada. Dicho lo cual, no advertimos aún en los flujos un claro apetito por salir de liquidez y entrar con decisión a estos niveles. Con rentabilidades a 10 años en el 3% y 1% respectivamente, la renta fija gana en atractivo absoluto y relativo. Creemos que el “punto dulce” estaría en los cortos plazos, por lo que ecomendaríamos empezar a incorporar renta fija en las carteras, en duraciones cortas de 2-3 años.

Camino de tres meses del estallido de la guerra en Ucrania, las sanciones se han seguido incrementando. Desde el frente energético, Europa prohibió primero la importación de carbón desde Rusia, hará lo propio con el crudo (gradualmente, en

un plazo de 6-8 meses) y se prepara para lo que pueda ocurrir con el gas. La opción más inteligente sigue pasando por un recorte

progresivo de la dependencia rusa (acuerdos con Argelia, Qatar,…), pero la decisión de Rusia de interrumpir las exportaciones a países como Polonia o Bulgaria nos asoma a un escenario más probable de emergencia energética. Europa prepara así planes

de contingencia para un posible recorte significativo del suministro de gas ruso, en el que la solidaridad europea volvería a ser la

norma de actuación.

Avanzamos en la temporada de publicación de resultados empresariales, con un positivo balance. Cerca de un 80% de las empresas americanas han sorprendido positivamente en beneficios y más de un 70% lo han hecho en ventas.

En Europa, con un menor porcentaje de resultados anunciados, las estimaciones en beneficios se han batido en un 71% de los

casos y en un 75% en la cifra de negocio. Ante un escenario de tipos que pueden seguir al alza, la recomendación para la renta

variable sigue pasando por la exposición a sectores, mercados y estilos de inversión menos sensibles a la subida de tipos. En

otras palabras: tiempo aún de seguir más ponderados en el mundo value frente al de empresas de crecimiento.