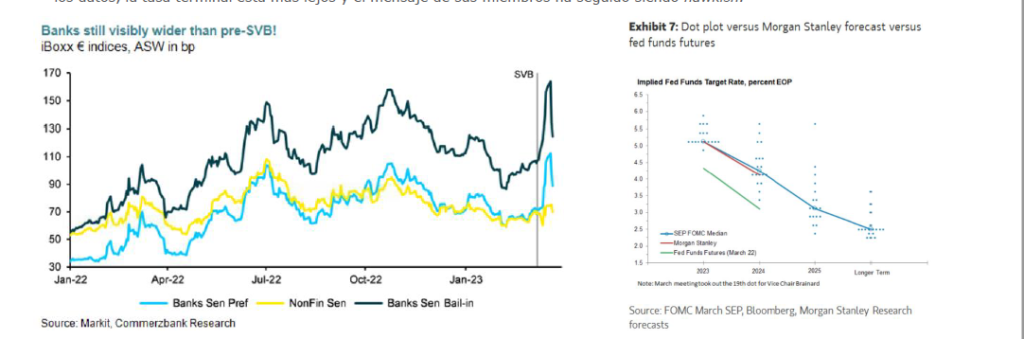

Arrancamos semana tras una jornada de viernes donde Deutsche Bank se desplomaba cerca de un 15% tras el anuncio de recompra de deuda. Sin embargo, los inversores no se tomaron bien esta, aparentemente, buena noticia, debido a las preocupaciones sobre su exposición inmobiliaria comercial y una investigación del Departamento de Justicia de Estados Unidos sobre los bancos y las sanciones rusas. El riesgo de impago de deuda subordinada y los CDS de la entidad se han disparado.

Como cabía esperar, la actuación de las autoridades ha sido continuada, apoyando la liquidez. Acuerdo de los grandes bancos centrales tras la venta de Credit Suisse para inyectar liquidez en el sistema, con un sistema financiero americano que ha venido aprovechando las adoptadas medidas de la FED.

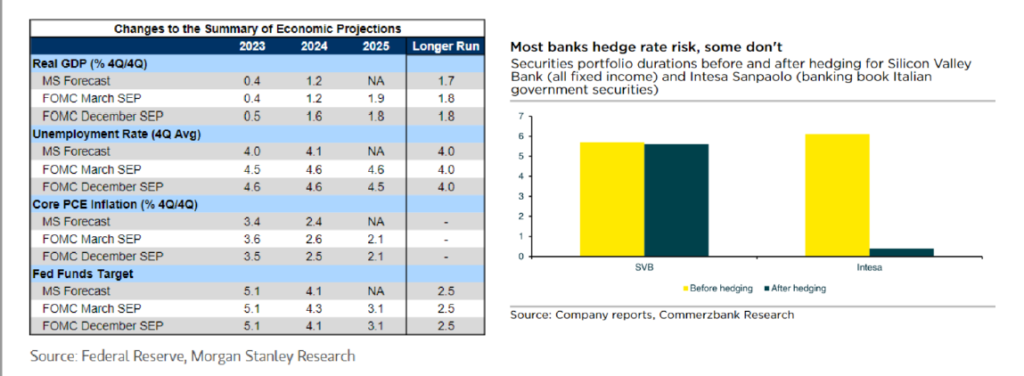

Aunque ni el BCE, ni la FED, ni el BoE, y ni siquiera el SNB, dejaron de subir tipos en sus respectivas citas, tanto la FED, como antes el BCE, cambiaron el mensaje restando certezas y c aumentando condicionales. A futuro, aunque no haya habido cambios en la nube de puntos, y se desmarquen de las bajadas de tipos descontadas por el mercado, sí parece que el ajuste regulatorio y crediticio que podría reemplazar subida de tipos. º

Durante el fin de semana, y tras varias semanas buscando comprador, la Federal Deposit Insurance Corporation (FDIC) ha conseguido que First Citizens (banco regional de Carolina del Norte) compre unos 72.000 millones de dólares de un total de 109.,000 millones de dólares. “Las 17 antiguas sucursales de Silicon Valley Bridge Bank abrirán como First-Citizens Bank el lunes 27 de marzo de 2023″, asegura la FDIC.

Aquí la confianza es clave y en el mantenimiento de la misma es esencial el papel de los supervisores y de otras autoridades. Necesaria coordinación y mensajes claros para evitar volatilidad como la vista con el mensaje de Yellen sobre los depósitos, que luego trató de matizar y del que se entiende un mayor respaldo, implícito, a los depósitos.

Sobre el impacto en las estimaciones de crecimiento e inflación… El nuevo cuadro macro de la FED recoge un menor crecimiento de cara a 2023, aunque ajustes menores en las estimaciones de precios. Mantenemos la visión de que lo probable es que el empeoramiento de las condiciones financieras frene el crecimiento y resulte deflacionista. Probabilidad de recesión al alza, particularmente en Estados Unidos.

En cuanto a la evolución de los indicadores a vigilar: la volatilidad de la renta fija ha cedido, continúa la salida de depósitos y las fuertes entradas en fondos monetarios, tensión en crédito financiero…