Estos días hemos presentado nuestras perspectivas económicas y globales para el segundo semestre del año. En un encuentro con medios celebrado en Madrid, Álex Fusté, nuestro economista jefe, y Marian Fernández, responsable de Macroeconomía, analizaron hacia dónde pueden evolucionar economías y mercados en los próximos meses. Estas son las ideas principales que dejaron nuestros expertos.

Así se presenta el segundo semestre

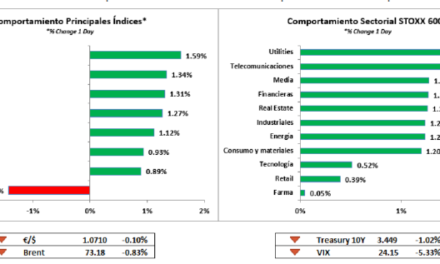

La guerra comercial se ha convertido en una de las principales amenazas para los mercados globales, así como los efectos negativos que podrían derivar del conflicto arancelario, que podrían resultar en una desaceleración del PIB mundial de cerca del 0,5%. En opinión de Andbank España, el libre comercio se encuentra detrás de los grandes éxitos de la Humanidad. Su expansión ha guiado el progreso durante el último siglo y, por este motivo, es fundamental proteger este concepto si se pretende expandir la estructura y las redes comerciales durante las próximas décadas. Por otra parte, los inversores internacionales también están mostrando su preocupación por los niveles excesivos de valoración de las bolsas globales. En este sentido, consideramos que mientras se mantenga el ciclo económico actual -y este es nuestro escenario principal para el próximo año-, las valoraciones se encuentran en niveles razonables, por lo que no hay motivos para que salten las alarmas durante los próximos meses.

España continuará su crecimiento

Según el análisis realizado por los expertos de Andbank España, se espera que el 2018 siga siendo un año de crecimiento consistente. La economía española se encamina hacia niveles de PIB inferiores a los de años previos, pero dentro de una situación saludable. “Esperamos cerrar 2018 con un crecimiento del PIB próximo al 2,7% interanual. Nos mantenemos a la espera de que se concreten las medidas fiscales del nuevo Gobierno, que de momento ha revisado al alza los objetivos de déficit público hasta el 2,7% sobre el PIB en 2018 y el 1,8% en 2019, desde el 2,2% y el 1,3%, respectivamente”, ha destacado Álex Fusté, economista jefe de Andbank.

La inflación también ha repuntado, con un objetivo para final de año que estaría en el entorno del 1,7% interanual, con unos precios inmobiliarios que siguen en clara trayectoria de recuperación. Sin embargo, no se pueden dejar al margen dos señales de aviso: la débil trayectoria de los últimos meses en las ventas minoristas y las señales de desaceleración en la creación de empleo.

En cuanto a los mercados de renta variable, fijamos un objetivo para el Ibex 35 en los 10.550 puntos para final de año, ligeramente por debajo del definido a principios de año, debido a la rebaja de expectativas en relación con el sector financiero tras el retraso en la subida de tipos de interés del BCE.

Europa: primera subida de tipos en septiembre de 2019

Según nuestras previsiones en materia de política monetaria, el BCE seguirá recortando estímulos, pero con mucha cautela. El dibujo de la evolución del programa de compras parece claro y el momento de la primera subida de tipos es la clave para los mercados, impactando en los rendimientos y en la evolución de los bancos, lastrados por un nivel mínimo en el coste del dinero. “Nuestro escenario central es el del final del programa de flexibilización cuantitativa para diciembre de este año y que la primera subida de tipos de interés se realice en septiembre de 2019, a menos que la inflación sorprendiera al alza y se adelantara a junio. Esperamos que los rendimientos de los bonos a largo plazo vayan al alza, situando la rentabilidad objetivo del bono alemán en la banda de 0,4-0,8%”, ha indicado Marián Fernández, responsable de estrategia de Andbank España.

Estados Unidos, mucho recorrido por delante

Consideramos que Estados Unidos todavía tiene mucho recorrido por delante en este ciclo, con dos palancas: el potencial para incrementar el uso del factor trabajo y el factor capital (vía inversión productiva). En renta variable estadounidense, el S&P está ahora mismo bien valorado. Según nuestras previsiones, el beneficio por acción esperado es de 158,3 dólares para el conjunto del año en las empresas de este índice, lo que representa un crecimiento del 18,8% con relación al 2017. “Debido a la previsión de inflación en EEUU del 2,2% para este año, fijamos un valor razonable para los retornos del bono del Tesoro a 10 años en el 3,20%”, ha indicado Fusté.

Previsiones para el resto de las regiones: Japón, China, Latinoamérica

En cuanto a las previsiones para el resto de las regiones del mundo, esperamos que en Japón continúe la política monetaria ultra expansiva hasta que se alcance un nivel de inflación del 2% de forma sostenible, lo que puede que no ocurra hasta el 2020. Mientras, el PIB del país asiático cerraría el año con un crecimiento de entre el 0,8% y el 1%, por debajo del objetivo del 1,5%.

En cuanto a las previsiones para el resto de las regiones del mundo, esperamos que en Japón continúe la política monetaria ultra expansiva hasta que se alcance un nivel de inflación del 2% de forma sostenible, lo que puede que no ocurra hasta el 2020. Mientras, el PIB del país asiático cerraría el año con un crecimiento de entre el 0,8% y el 1%, por debajo del objetivo del 1,5%.

Con respecto a China, los factores políticos, internos y externos, guiarán el comportamiento de los mercados de deuda y de renta variable. La reacción de Pekín a los aranceles a productos chinos anunciados por el presidente de Estados Unidos, Donald Trump, van a tener una influencia muy importante. Hasta el momento, la respuesta parece comedida y se circunscribe a la limitación de nuevas licencias, al retraso en los permisos para fusiones o a las inspecciones a la entrada de productos estadounidenses. Dentro del gobierno, hay voces que abogan por desarrollar un diálogo bilateral para solucionar el conflicto.

Con respecto a Latinoamérica, las elecciones en Brasil están acaparando la atención y, en menor medida, en Argentina. Si persisten las agendas reformistas, la previsión para los países de la región seguirá siendo favorable, según los expertos.