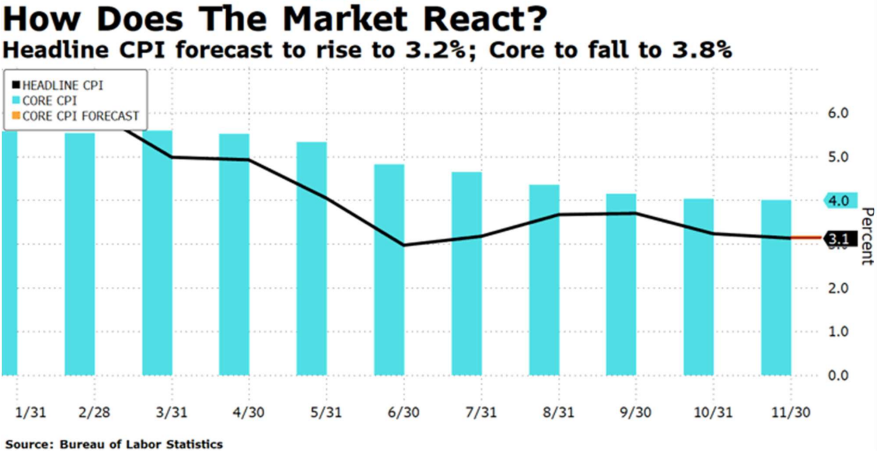

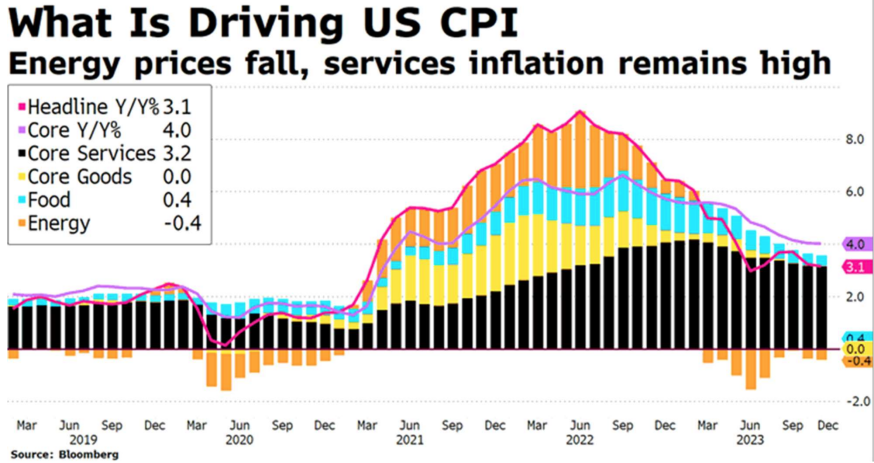

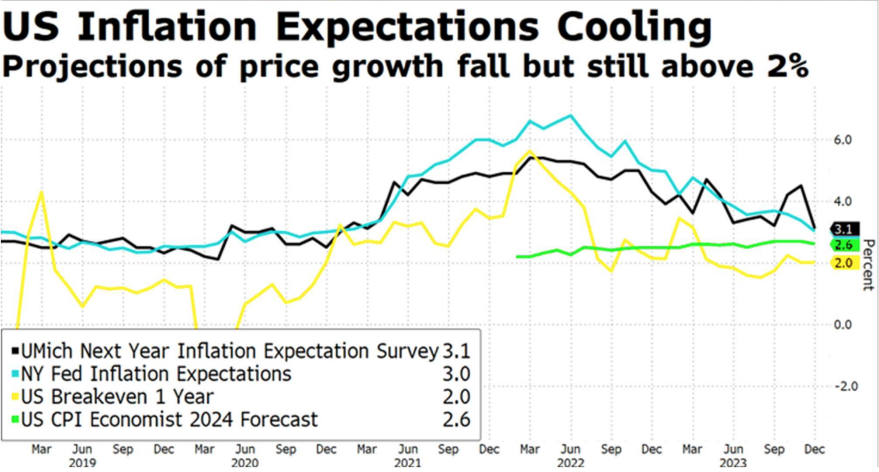

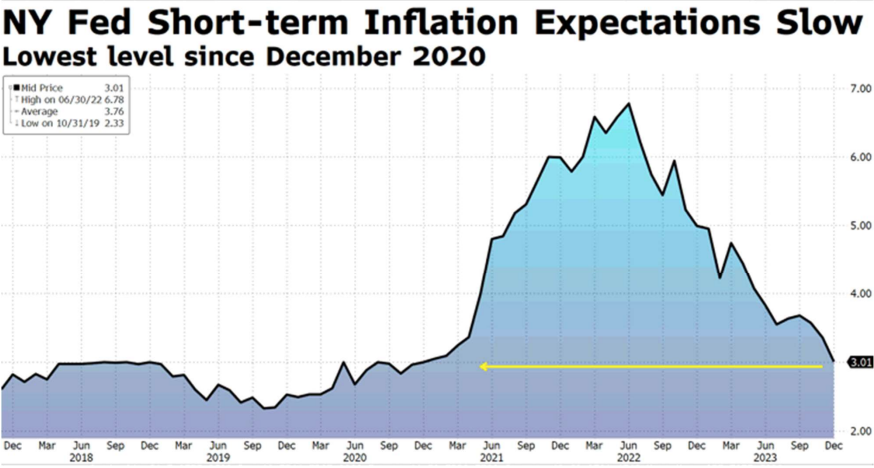

Hoy atentos al IPC americano de diciembre. Pensamos que los tiempos de las bajadas de tipos, serán más lentos de lo que el mercado descuenta, siempre que no se produzcan shocks externos. Esperamos repunte de los precios en diciembre (+3,8%). Apostamos por una desinflación algo más lenta, restando presión a la FED para bajar tipos.

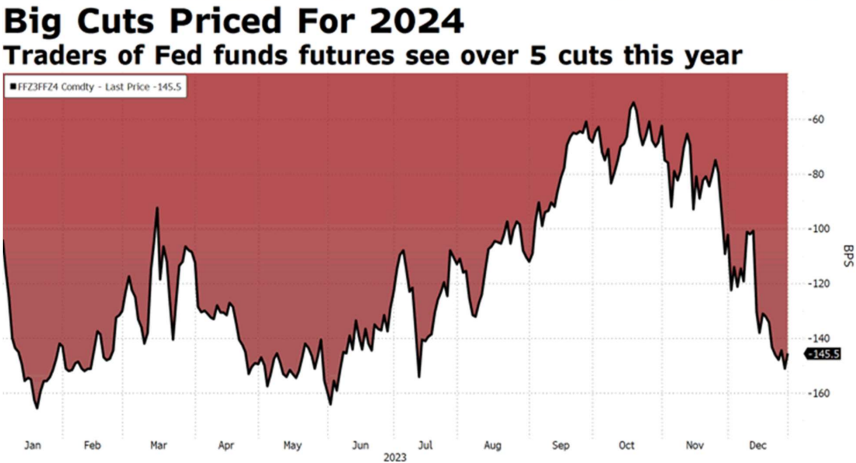

Recordar que el Comité Federal de Mercado Abierto (FOMC) ya anticipó tres bajadas en 2024 (diagrama de puntos), pero hoy se descuentan más de cinco recortes en 2024. Insistimos, los tiempos serán más lentos, pero la tendencia es clara.

Mientras, aumentan las tensiones en el comercio internacional y los conflictos geopolíticos. Vemos repunte del coste de los fletes, que no ayudarán a llegar al objetivo de inflación “Last Mile Will be harder”. Pero tal y como ha comentado esta madrugada el presidente de la FED de Nueva York, Sr. John Williams, los tipos de interés actuales son suficientemente altos para enfriar la inflación a niveles deseados.

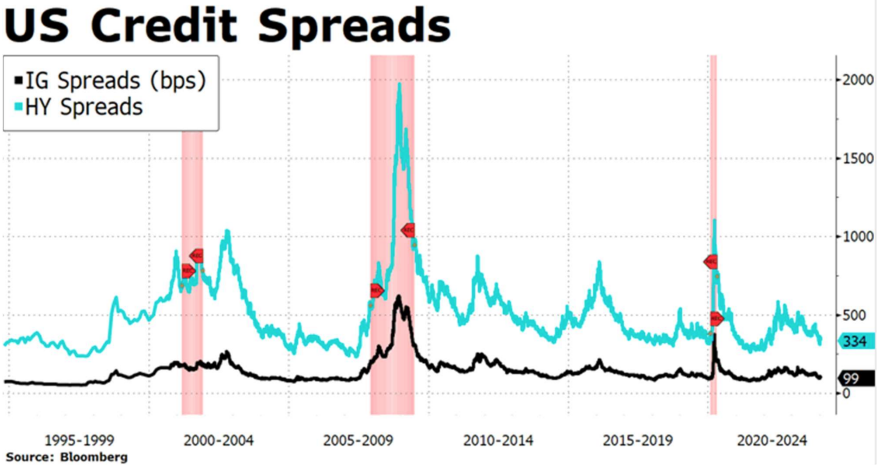

En cuanto al crédito, tal y como anticipábamos, avalancha en primarios en crédito SNP, Tier2 y AT1. Los emisores aprovechan para colocar con un mínimo de 100 pbs abajo, y con un crédito ajustado. Pero esta elevada complacencia se da con unas perspectivas de crecimiento de beneficio por acción (BPA) en el cuarto trimestre de 2023 para el S&P débiles (+1,2%).

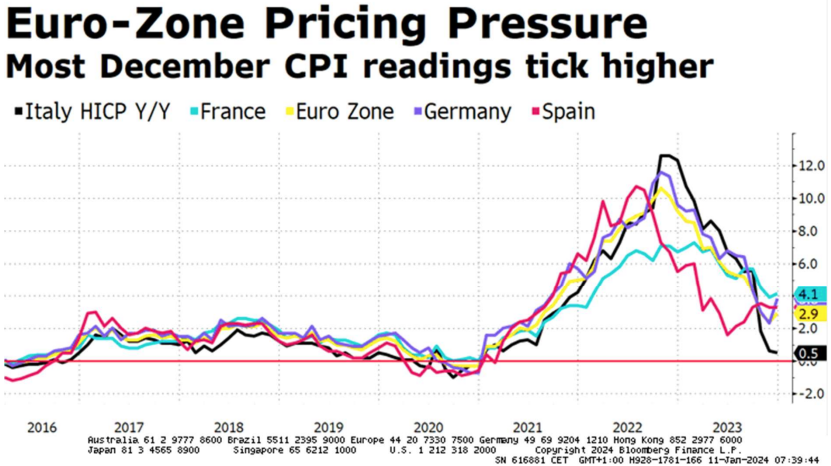

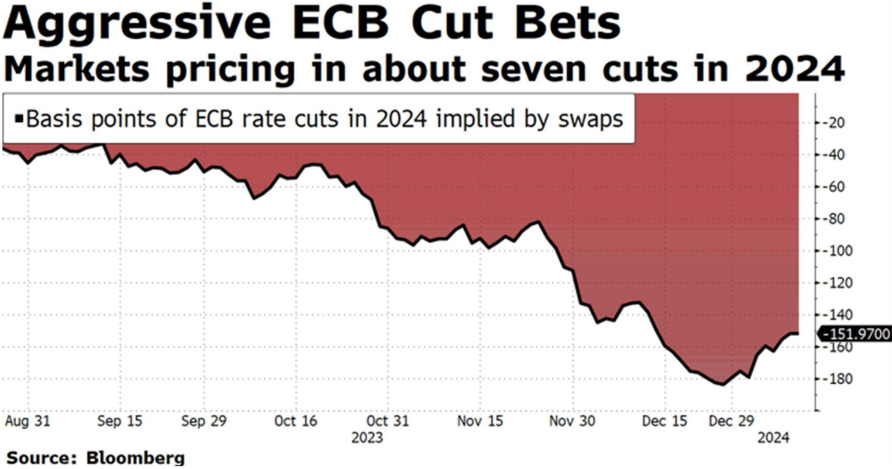

En Europa, los precios pasan de crecer por encima del 10% hace un año, a situarse por debajo del 3%, y con la economía en contracción, dando alas a recortes de tipos. Descontándose la primera bajada de tipos entre marzo y abril, y con el mercado descontando intensos recortes para el 2024 (-150 pbs hoy, desde los -185 pbs de fin de año).