Los recientes acontecimientos (elecciones americanas, avances en relación con la vacuna) nos invitan a revisar el cruce. Visto desde la óptica del euro, repasamos los principales argumentos en favor (+) o no (-) de esta divisa frente al dólar.

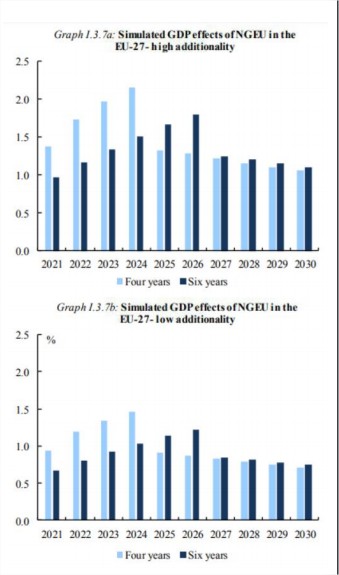

++) Europa y el Next Generation Fund: no es novedad, pero su implementación (y buen uso…) daría visibilidad y base al crecimiento europeo y un diferencial favorable vs. EE UU. Estamos hablando de un estímulo de un 5% del PIB, con impacto importante en crecimiento, según países, beneficiando particularmente a los más afectados por la crisis, a los más rezagados económica/socialmente, y más a los más endeudados. Vocación del Next Generation de ser transformador estructural más que estímulo keynesiano de corto plazo.

(++) Rotación en mercados con la(s) vacuna(s): ante un escenario de normalización de la actividad, esperamos mayor apoyo a activos europeos, más castigados/rezagados durante el COVID y más infraponderados en carteras.

(+) Diferencial de inflación: más baja en Europa lo que tradicionalmente favorece una divisa más fuerte.

(-) Flujos: ya no estamos en extremos (largos) en euros, pero sí mayoritariamente largos y en posiciones destacadas históricamente (-) Diferencial de tipos a largo plazo USA-Alemania a 2021: considerando nuestras nuevas estimaciones (1,25% para el treasury, – 0,4% para el bund), una pendiente mayor jugaría ligeramente a favor del dólar

(-) Política monetaria de FED y BCE, más allá del impacto en la parte larga de la curva de las medidas de uno y otro banco central, sí creemos que el sesgo más dovish va a darse en el seno del BCE frente a la FED. De cara a diciembre es consenso un “casi-todo

incluido” por parte del BCE (más QE en importe y duración+nuevas TLTROS). Mientras la probabilidad es mucho menor (un 35% de probabilidad, según algunos analistas) de un estímulo destacado desde la FED, con unas Actas recientes que no trasladan la

necesidad de ajustes inmediatos, sí de actualizar pronto la evolución previsible del programa de compras

(-) Función refugio tradicionalmente favorable al dólar.

Por todo lo anterior, el rango de cara a 2021 podría ser un escalón más alto que el fijado y visto en este año (1,1-1,2), y lo

establecemos en la banda 1,16-1,23. Como principales incertidumbres estarían los retrasos en relación con el Presupuesto europeo ante un bloqueo continuado de algunos países, o la política de Biden de cara a la divisa, con una Administración en sus primeros pasos. Dicho lo anterior, el papel del dólar como elemento diversificador es innegable, lo que aconseja estructuralmente contar con posiciones en la divisa e ir modulando en intensidad/cobertura de acuerdo con rangos/elementos de corto plazo como los comentados.