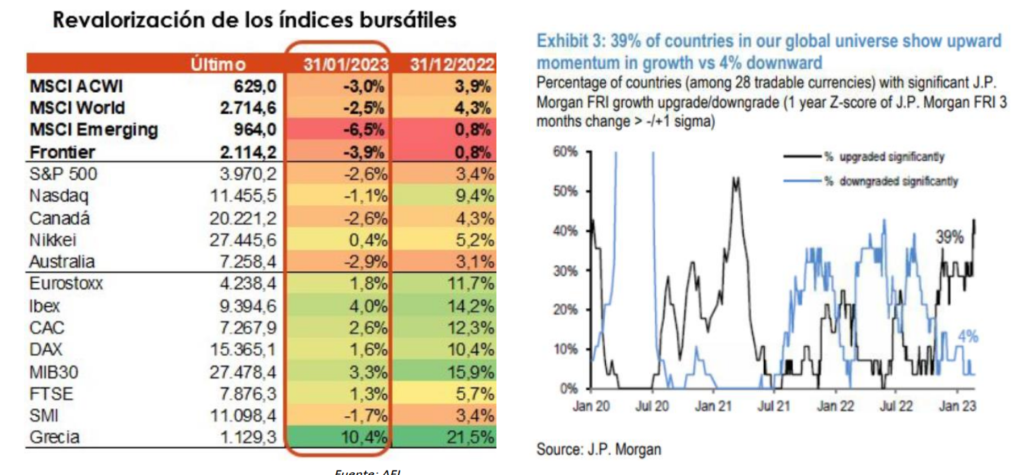

Con sorpresas al alza desde inflación y crecimiento, la renta fija desandaba en febrero los avances de primeros de año, cotizando tipos más altos en los distintos tramos y las diferentes curvas. Comportamiento negativo dirigido desde los bonos gubernamentales sin que los diferenciales de crédito se hayan movido. La caída en los bonos ha tenido su reflejo en muchos de los mercados de renta variable, pero no en todos, con una Europa para la que valoración, “momentum”, beneficios siguen vigentes. En el mundo de las divisas, “volvió el dólar”, recuperando posiciones frente a todas las divisas al hilo de la mayor fortaleza macro americana.

/ Inflación: ¿más compleja, “pegajosa”?

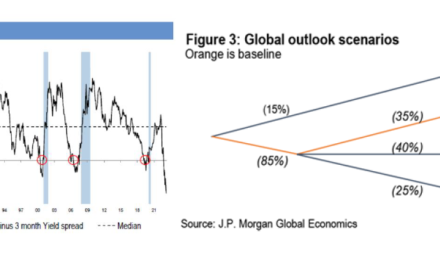

Varios escenarios se despliegan de cara a la inflación. Desde el preferido (y casi olvidado…) de una desinflación hacia niveles del 2% sin comprometer el crecimiento, al de un IPC por encima de los objetivos de los bancos centrales (¿3-4%?) que lleve a estos a elegir: o tipos más altos para combatir la inflación o pausa para evitar dañar al crecimiento. En relación con el primero, “la perfección”, una de las responsables del BCE apuntaba cómo “existe el riesgo de que la inflación resulte ser más persistente de lo que actualmente se cotiza”.

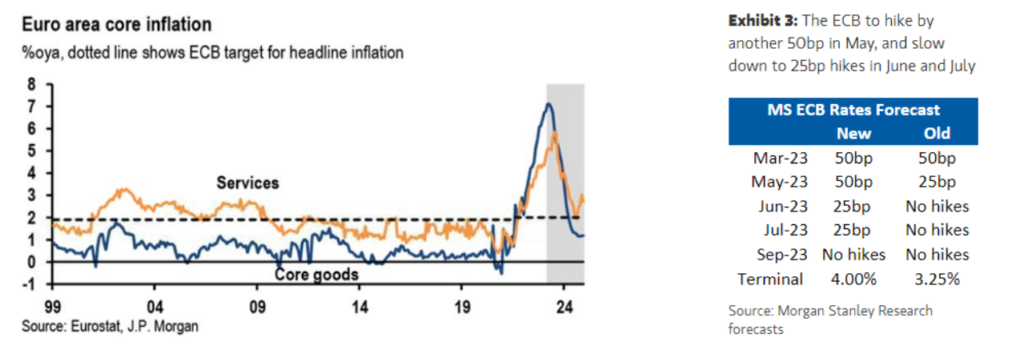

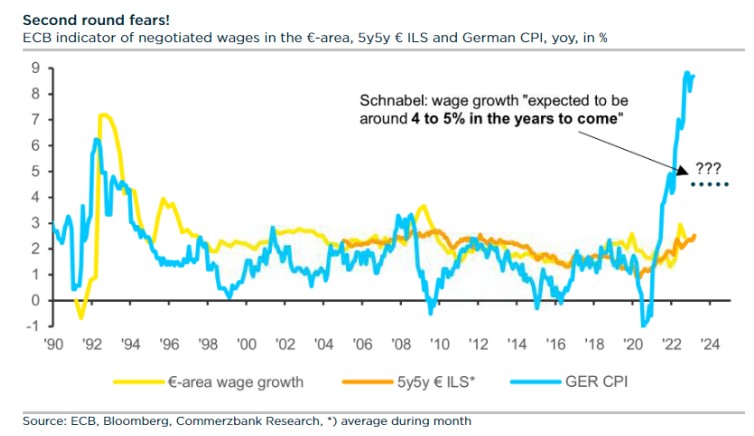

El mercado parece ahora asignar una mayor probabilidad al segundo… Por ejemplo, en Europa, con una inflación de base amplia, “pegajosa” y entrando en un periodo más incierto, con componentes que caen (particularmente el energético, no los alimentos), pero otros (especialmente servicios, pero también algunos bienes) que no lo desaceleran. Los componentes de oferta de la inflación se relajan, pero no lo hacen tanto los de demanda, evidenciando los riesgos de efectos de segunda ronda. Muy atentos a próximos datos, particularmente el de marzo, donde por efecto base la inflación estaría llamada a descender con más fuerza. Moderación de la inflación general sí; riesgos al alza, también.

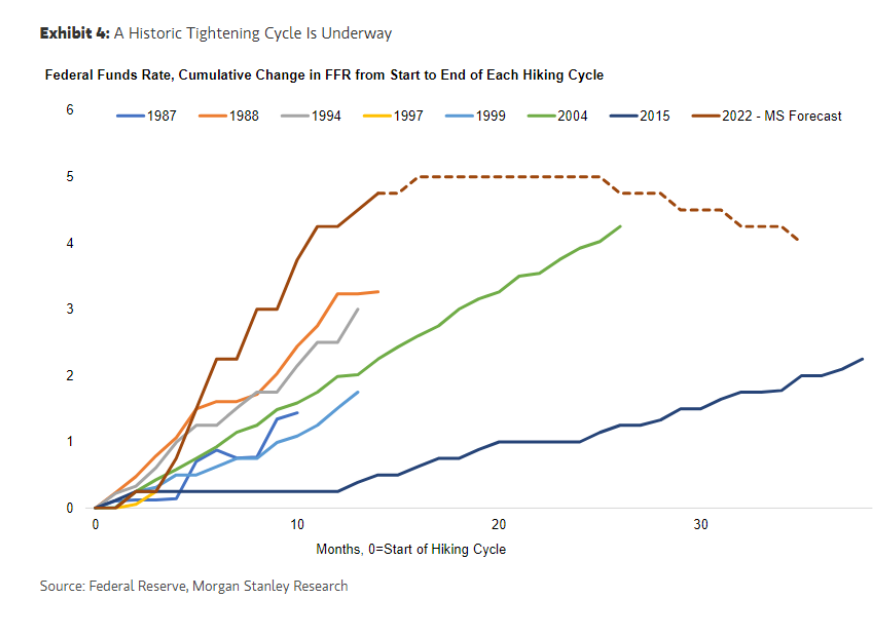

/ Tipos más altos, más tiempo: FED y BCE

Desde febrero, impulsada desde los datos, particularmente de empleo, el lenguaje de la FED ha ganado en matices “hawkish”. Ya no se habla de desinflación, o no se considera que ésta sea sencilla/sin coste, sino de la necesidad de llevar a los tipos a niveles más restrictivos y de mantenerlos en esos niveles durante un amplio periodo de tiempo. No extraña así el desplazamiento de las curvas: implícitos que descuentan una tasa terminal en torno al 5,5% y pendiente en los niveles más invertidos de los últimos 40 años. De cara a la cita más cercana, 21 de marzo, el mercado próximo a cotizar +25 p.b. A futuro, veremos recortes de tipos que podrían ser más tarde y de manera más paulatina.

Lo mismo podríamos decir del BCE: de adelantar una tasa terminal en el 3,25% para mayo, las expectativas están ahora próximas al 3,9% para diciembre. Junto al contagio de la curva americana, la fortaleza del sentimiento en Europa. En palabras de Schabel (BCE) “hay mucha incertidumbre sobre mecanismo de transmisión y el retraso temporal de las subidas de tipos, y hay razones (desde el menor endeudamiento a tipo variable en las hipotecas a la ampliación de vencimientos medios de las carteras de deuda a la fortaleza del mercado laboral) para pensar que dicha transmisión pueda ser más débil que en episodios anteriores.”

Con una inflación elevada y de difícil pronóstico, abrimos la puerta a tipos más altos en Europa. Tras la subida de +50 p.b. de cara al 16 de marzo, veríamos al menos otros +25 p.b. en mayo (sin descartar +50 p.b. si el dato de inflación de marzo no cede de forma suficiente) y otros +25 p.b. en junio. Cita de marzo en la que junto a la decisión de tipos se daría comienzo al QT ya anunciado (-15.000 millones de euros en menores reinversiones/mes). Más allá del verano se anticipa una mayor reducción media de las reinversiones (-20.000 millones de euros al mes en la segunda mitad de 2023) para finalizar las mismas en 2024.