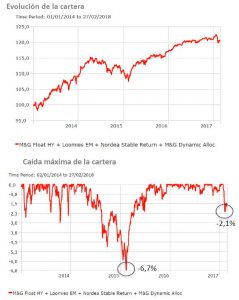

En fondos de inversión, para cerrar el conjunto de análisis en el que os hemos venido contando nuestras preferencias en fondos que no son direccionales de renta variable, terminamos con una selección que conformaría la parte más agresiva de una cartera. En ningún caso estamos hablando de fondos de renta variable, aunque tienen un riesgo superior a los fondos vistos en las últimas dos semanas. La cartera la forman fondos mixtos, fondos de renta fija de mercados emergentes y fondos de crédito high yield. Todos ellos con ciertas particularidades.

Fondos de inversión de esta cartera

M&G Global Floating Rate High Yield es un fondo que permite tener en cartera riesgo de crédito sin tener que sufrir el efecto de la duración, puesto que invierte principalmente en bonos flotantes (bonos que adaptan el cupón en función de los movimientos en los tipos de interés). La rentabilidad que ofrece actualmente el fondo es de 2,71% con una calidad crediticia promedio de BB- y una duración de tan solo 0,2 años.

Loomies Sayles S/T EM Bond es un fondo de renta fija emergente centrado en los cortos plazos que se desliga de los índices parar su gestión. Es una cartera que en comparación con fondos de mismo estilo, tiene un calidad crediticia más elevada. La duración actual es de 2,5 años proporcionando una rentabilidad a vencimiento del 4% en USD, y es que es un fondo que invierte en bonos hard currency (dólar) y no participando de las divisas locales. Sectorialmente, tiene un alto peso en financieras (24%), energía (15%) y telecos (15%). Por área geográfica está muy bien diversificado, de hecho, China es el país donde tiene mayor posición y es tan solo del 10%.

Nordea Stable Return es un fondo mixto conservador que tiene como objetivo preservar el capital en un horizonte de inversión de 3 años. El mal comienzo del 2018 (caída superior al 2,5% en febrero), se debe principalmente a la beta que tiene a renta variable junto con la duración de la cartera en US, no muy elevada pero sí positiva, 1,3 años aproximadamente.

M&G Dynamic Allocation es un fondo mixto flexible multiestrategia que puede invertir tanto en renta variable como en renta fija así como en divisas a nivel global. Tiene como objetivo generar rentabilidades anuales medias de entre el 5 y el 10% en un período de 3 años, con volatilidades superiores al 5%. En este sentido es más agresivo que el fondo de Nordea. El fondo mantiene una posición de duración corta en los -2,5 años en Estados Unidos principalmente que le ha beneficiado. La exposición neta a renta variable se sitúa en el 37% con sesgo a Europa.