En pocos días hemos pasado de la esperanza de negociación en el conflicto a la entrada de tropas rusas en territorio ucraniano

/ ¿Qué ha pasado?

- Escalada del conflicto hacia una solución técnica militar desde Rusia. Putin autorizaba en la madrugada del jueves 24 operaciones militares especiales en la región de Donbas con ataques sobre la infraestructura militar de Ucrania y teniendo como objetivo las fuerzas antiaéreas. Afirmaba entonces que no había amenaza para la población y hacía un llamamiento para que depusieran las armas. Ucrania decidía imponer la ley marcial. Horas después teníamos noticia de misiles, artillería y ataques aéreos, con tropas próximas a la capital, Kiev, y las primeras bajas. Alternativa de una solución negociada desdibujada, fuera de la mesa.

- La respuesta desde Occidente ha sido la intensificación y generalización de las sanciones. Medidas iniciales que afectaban a entidades financieras, empresas, altos funcionarios, grandes fortunas, inversiones en los mercados de renta fija o el gaseoducto Nordstream 2, entre otros. “Vuelta de tuerca” posterior, tras los ataques, extendiéndose las sanciones desde distintos países (EE UU, Japón, UE, Australia, Nueva Zelanda,…), ampliando la aplicación sobre las entidades financieras (ya alcanzan al 70% de los bancos rusos) y alcanzando directamente a la economía real (exportaciones de Rusia, sector tecnológico,…). Sanciones contundentes desde los aliados.

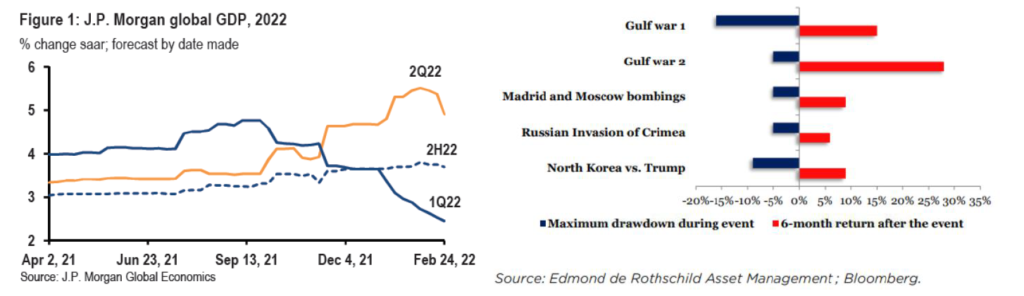

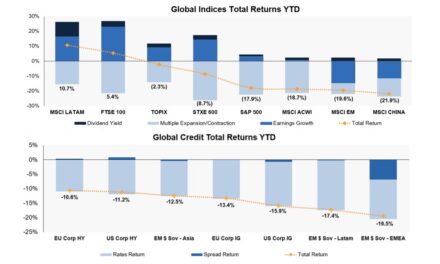

Primera reacción de los mercados: la lógica de huida hacia la calidad, con ventas centradas en la renta variable europea y refugio en los tramos largos de la renta fija gubernamental (treasuries y bunds), dólar y oro. Subida de las materias primas. Pero, poco después, recuperación parcial ante un escenario de no entrada de la OTAN en el conflicto. Debilidad más que capitulación.

/ Siendo difícil prever los próximos acontecimientos ante un Putin con menos opciones de respuesta, tratamos de sacar algunas lecturas para mercados:

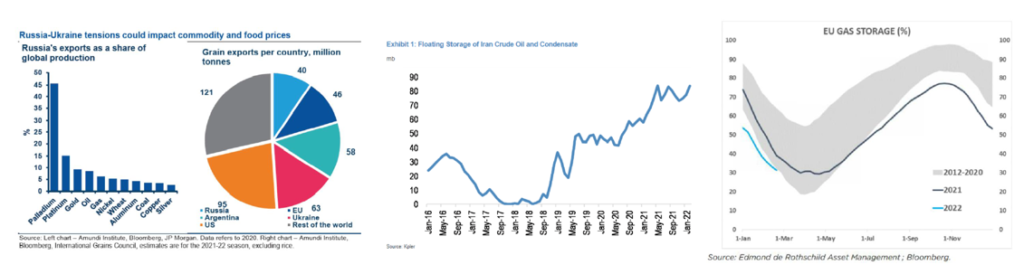

Materias primas energéticas primero, y agrícolas después entre los activos directamente afectados. Rusia es proveedor clave para

Europa. Aunque próximos al final del invierno, los inventarios de gas en nuestro continente se han visto ya recortados hasta las 6 semanas, lo que implicaría tensiones en caso de un conflicto que se prolongara y la posibilidad de racionamiento. Aunque algunos analistas apuntan al margen de aumento de la producción por parte de la OPEP/ Irán, el crudo ya ha rebasado la barrera de los 100 dólares/barril y las revisiones al alza de los estrategas se suceden y ya sitúan el precio medio en 2022 por encima de los 90 dólares vs. 80 previos. Materias primas percibidas como cobertura ante el riesgo actual.

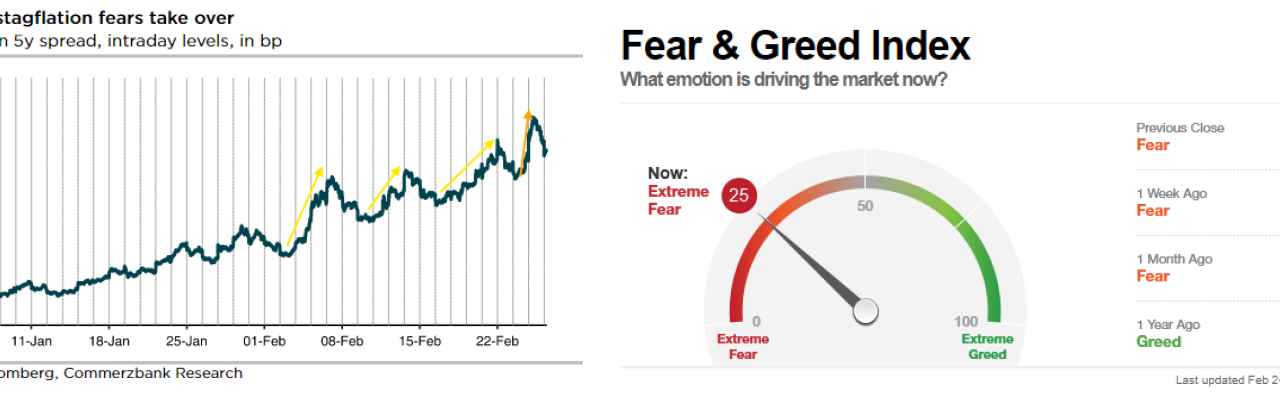

Impacto macro en precios y actividad. Aunque es pronto para cuantificarlo, la dirección es clara: de corto plazo inflación más persistente y riesgos sobre el crecimiento, particularmente europeo. Inversión afectada por la posibilidad de recortes de suministro energético (con diferencias por países/sectores según el mix energético y la intensidad del consumo). Consumo que puede frenarse por la vía de menor confianza y reducción del poder adquisitivo. Estanflación (bajo crecimiento+elevada inflación) como escenario, no central, pero que gana enteros.

El dilema de los bancos centrales ante el panorama macro anterior: la solución probable es la intermedia, no dejarán de subir, pero lo harán de forma, más gradual, menos agresiva. Si nos fijamos en las declaraciones que han seguido a los ataques, observamos diferencias a uno y otro lado del Atlántico. FED para la que el conflicto no cambia sustancialmente y que parece decidida a seguir con las subidas. Así, Waller ve un fuerte respaldo a la posibilidad de 50 p.b. en marzo y se suma a la tesis de 100 p.b. en la primera mitad de año; Bostic sigue manteniendo las cuatro subidas de tipos en 2022. Mientras, uno de los “halcones” del BCE, Holzmann, echaba marcha atrás, no en la dirección pero sí en la velocidad, reconociendo un posible retraso en su demanda de dos subidas de tipos este año.

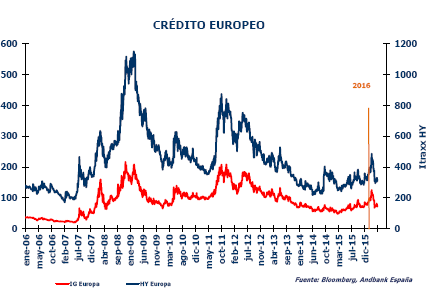

El apetito por el riesgo se ha visto afectado: parece así difícil ver un rebote en “V”, especialmente en determinados segmentos de mercado (p.e.: High Yield). Aunque tradicionalmente la entrada en activos de riesgo en momentos de corrección por razones geopolíticas ha sido rentable, la particularidad de esta situación (irracional, imprevisible, de vastas consecuencias) hace aconsejable mantener la cautela y la vigilancia. Liquidez y calidad de los subyacentes vital en este punto.