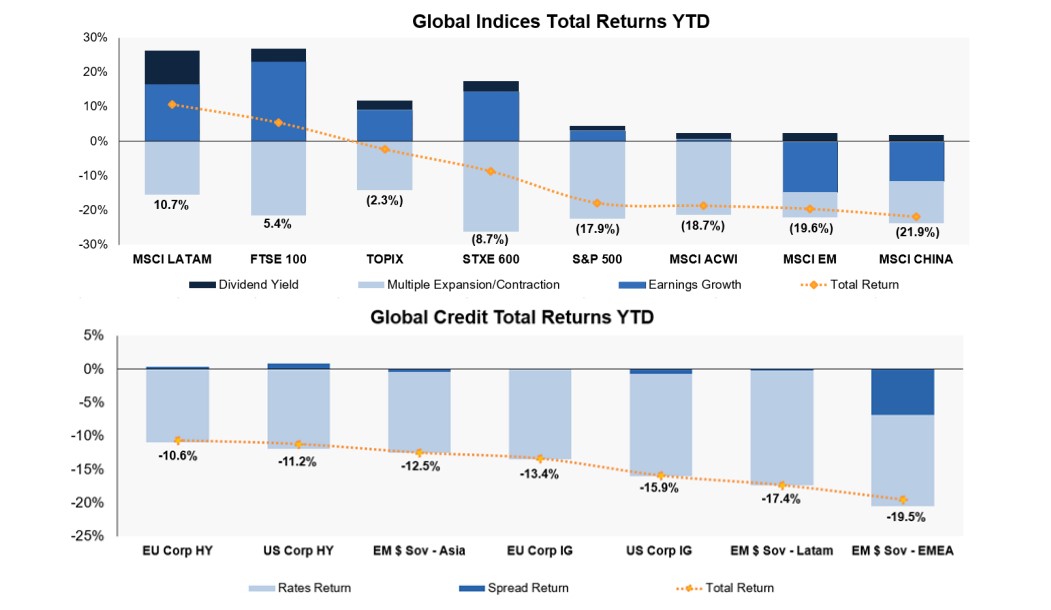

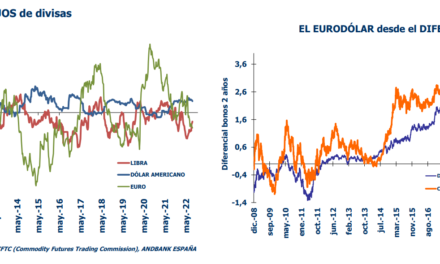

2023 nace de un 2022 particularmente duro para los mercados, muy especialmente para los perfiles más conservadores. Entre los principales datos, destacamos caídas de dos dígitos en muy buena parte de las categorías de renta fija, desde high yield, sólo parcialmente protegida por los cupones más altos, a la renta fija emergente. En la renta variable, el tono dominante ha sido también de pérdidas, con contadas excepciones (Latinoamérica, Reino Unido) y con China y los índices americanos entre los más castigados. Materias primas han ido de más a menos, con una retroceso desde los máximos de junio del 15%. Entre las divisas, nuevo año en positivo para el dólar, aunque que tras una fuerte y generalizada revalorización, cedía terreno desde octubre con unos bancos centrales, más allá de la FED, también hawkish.

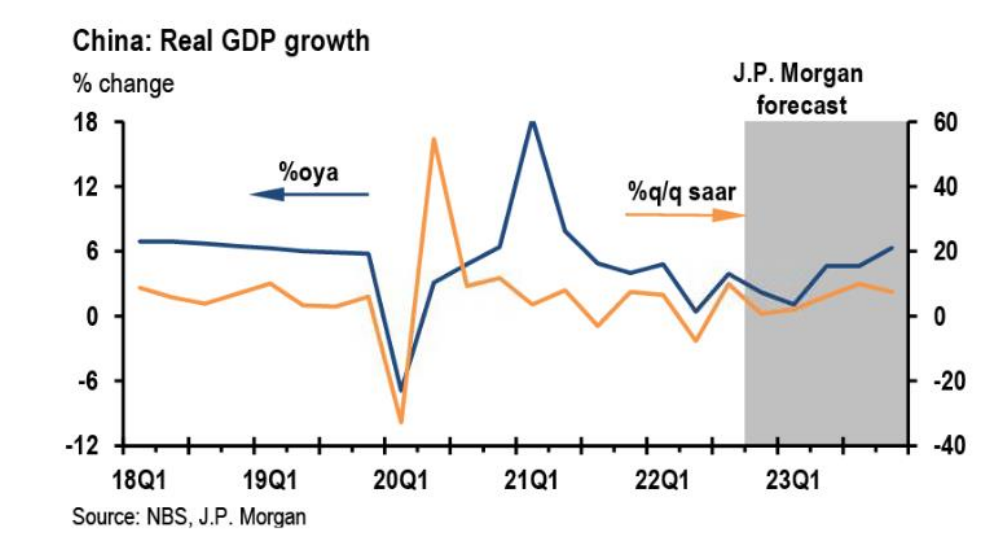

¿Qué implica el cambio de política frente al COVID de China?

China terminaba 2022 acelerando su reapertura, pasando de un enfoque más interno del cambio en la política de gestión del COVID (de relajación de los confinamientos), al restablecimiento de los viajes internacionales. Se han sucedido así mejoras de estimaciones macro para el país, con un impulso esperado para la actividad económica a partir del segundo trimestre de año, y rangos de crecimiento del 4,3% al 5,4% en 2023, aunque, a la fecha, las encuestas domésticas no muestran aún tanto optimismo. Los flujos, aunque de forma errática, se han vuelto más positivos desde noviembre. Y más allá del COVID, rumores de mayor apoyo para las promotoras inmobiliarias y algunos pasos que evidencian relajación en la regulación.

Junto a la derivada positiva en términos de crecimiento, cadenas de suministro, también surge una mayor preocupación sobre las materias primas, particularmente el crudo (consumo diario de China: 15 millones de barriles/día), si bien la marcha del precio del petróleo no lo refleja a la fecha.

Inflación en 2023: desacelera la general, atentos a la subyacente

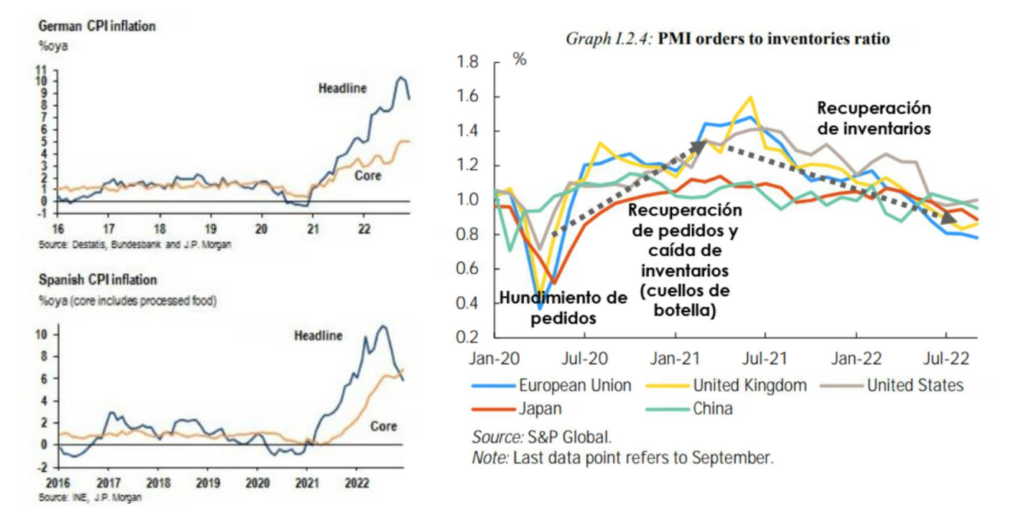

A tenor de los últimos datos, la inflación podría empezar a perder el protagonismo del que ha disfrutado este año. Ya hemos visto cierta desaceleración de las tasas generales de IPC desde EEUU a España o Alemania o Francia, aunque en algunos casos con impacto desde ayudas estatales al precio del gas. Pero son ahora las subyacentes las que centran la atención, ya que en ellas encontramos información de posibles efectos de segunda ronda, escenario a evitar, claramente, por parte de los bancos centrales y que, de producirse, nos llevarían a mayor restricción monetaria.

Crecimiento: en EEUU la clave está en el mercado laboral, mientras que en Europa la energía da un respiro

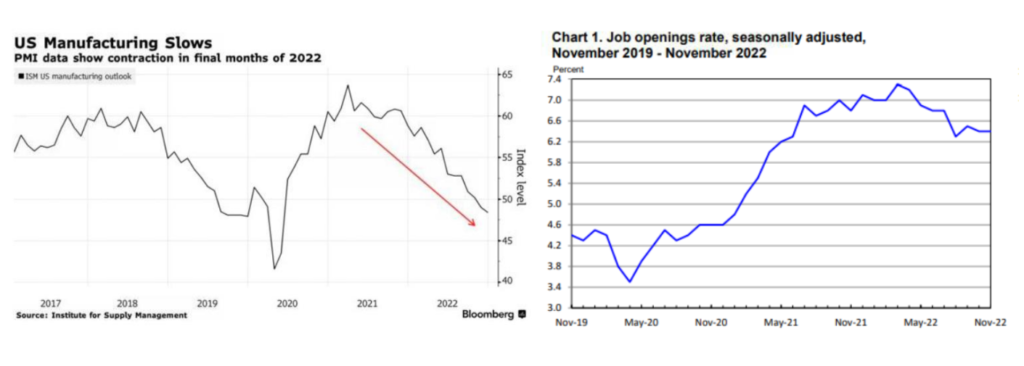

Si bien algunas encuestas siguen evidenciando desaceleración, la fortaleza laboral parece mantenerse. Perspectivas de recesión para EEUU así menos claras. Próximas cifras de empleo (y de inflación) que seguirán siendo claves para la FED, con riesgo de que si la creación de empleo sigue por encima de los 200.000 nuevos puestos creados, la próxima subida de tipos pudiera no ser de 25 puntos básicos, sino de 50.

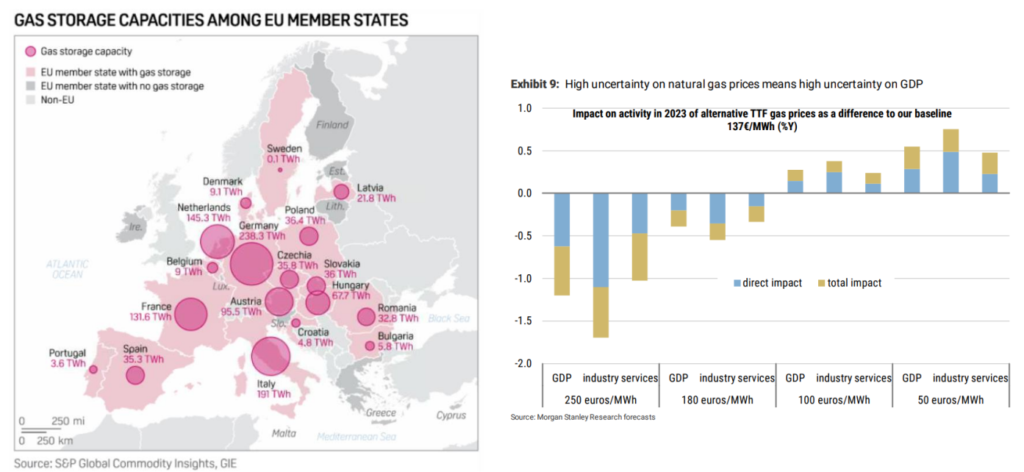

Junto al impulso fiscal, mayor tranquilidad en el frente energético de cara a este invierno. Las altas temperaturas junto a una mayor producción eólica están permitiendo a Europa afrontarlo sin apenas gastar sus reservas de gas: al 88% en Alemania con la media de la UE superando el 83%. Desde máximos, el precio del gas ha recortado en más de un 70%, y está ya por debajo de los niveles previos a la invasión de Ucrania. Aunque los precios del gas aún no estén normalizados, sí parece alejado el escenario más adverso de escasez energética en Europa.