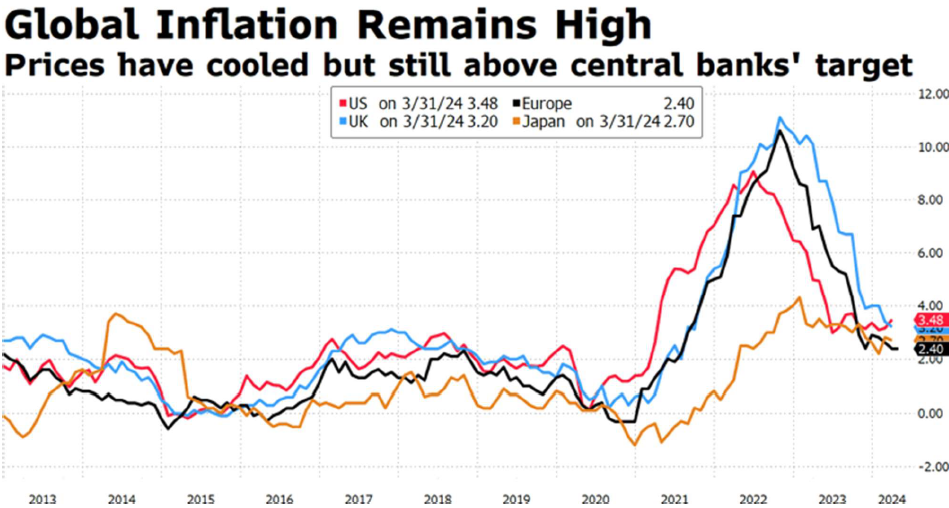

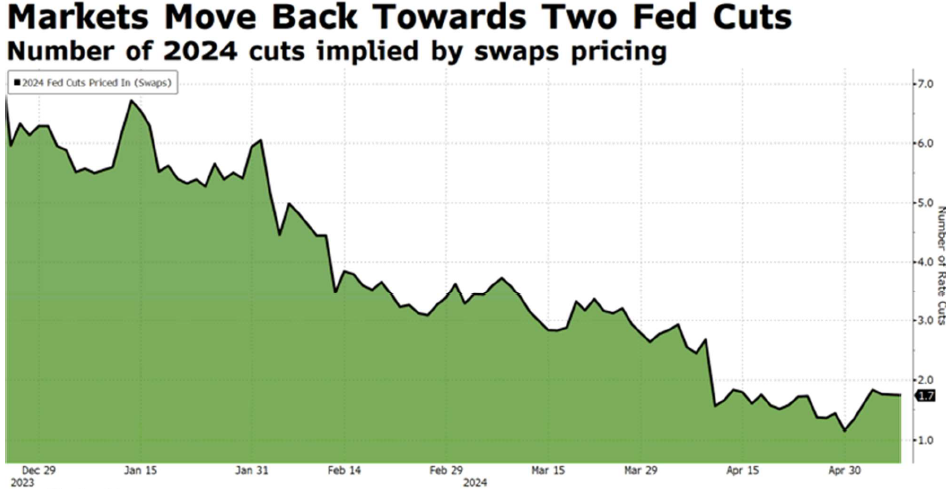

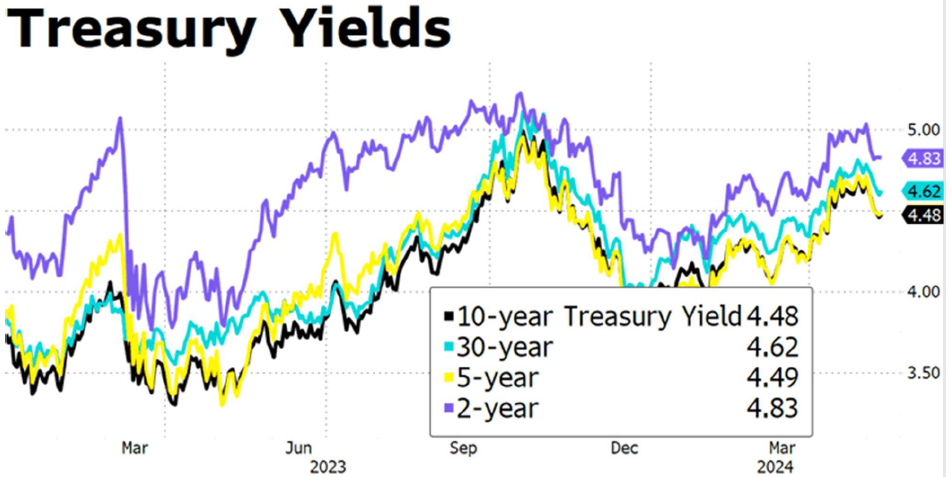

La FED mantiene tipos por sexta reunión consecutiva, con tono cauteloso sobre la inflación. Redujo de 95.000 a 60.000 dólares el límite de recompra deuda y descartó posibles subidas de tipos, trasladándose las perspectivas de primer recorte de tipos a noviembre, y a menos de 2 bajadas en el año (de 6,7 a 1,7). Creemos que empezamos a descontar menos de las que se podrían dar.

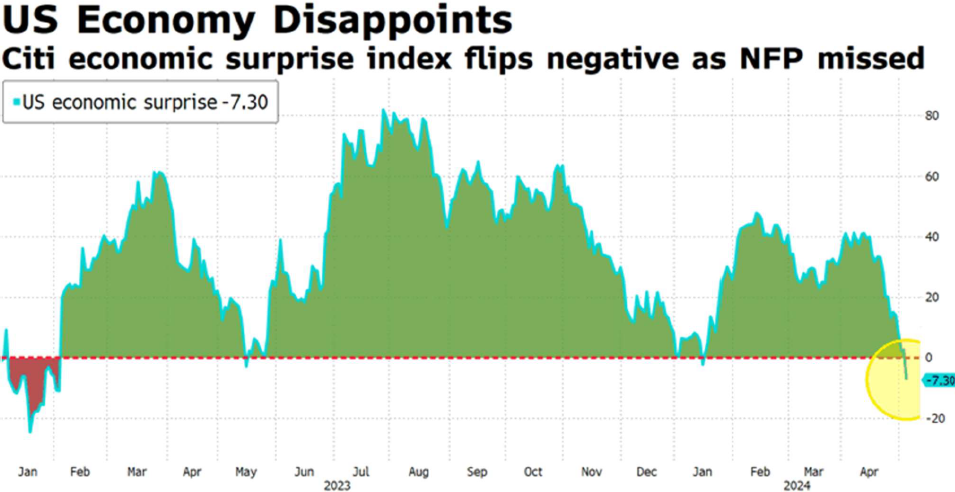

Por otro lado, giro en los datos la semana pasada, con costes laborales que sorprenden al alza, debilidad en las nóminas no agrícolas, y una tasa de desempleo más alta que alimentan el riesgo de estanflación. El mercado celebra la debilidad de los datos, a pesar de que las perspectivas de tipos permanecen elevadas, las curvas se resisten a volver a niveles de octubre de 2023.

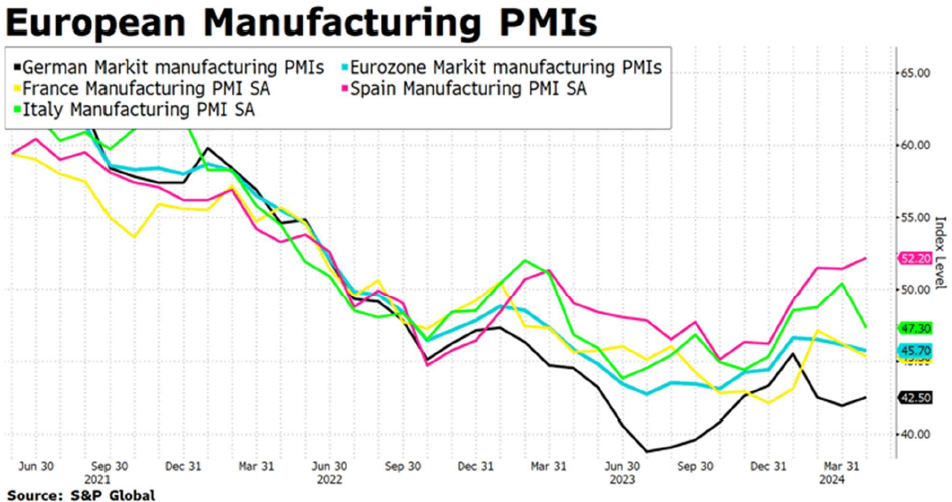

Rebote acompañado por un descenso del precio del crudo de petróleo, que corrige cerca de un 10% desde los precios máximos que marcó a principios de abril, restando presión al mercado. Mientras, en Europa se batieron las previsiones de crecimiento del PIB del primer trimestre de 2024 (de +0,3% vs 0,1% estimado), y con cierto rebote de las expectativas de actividad (mejora en los PMIs).

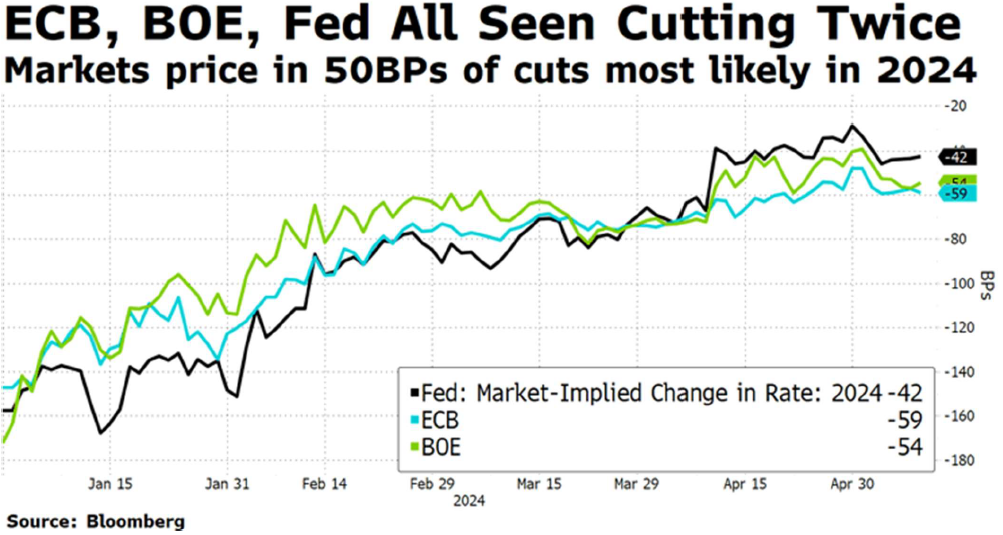

Hoy turno del BoE, esperamos mantenga su key rate en el 5,25%. Ayer el Riksbank sueco, que suele ser un leading del BCE, los recortó 25pbs hasta el 3,75%. Brasil los bajó 25 pbs hasta el 10,75%, pero sin consenso. Unos recortes que se resisten, pero llegarán.