16 febrero 2015

Los expertos de Andbank pasan revista a los focos de tensión que pueden influir en los mercados y adelantan sus expectativas sobre la evolución económica y bursátil.

Grecia y Ucrania: revisamos los focos de tensión

• Avances en ambos frentes, más en el caso del conflicto Rusia-Ucrania y en compás de espera en el caso griego…

• Negociaciones con Grecia que avanzan dentro del guión esperable. No hubo acuerdo en el Eurogrupo, pero sí se debería de alcanzar en los póximos días, probablemente en la reunión del Ecofin, antes de entrar en los vencimientos de marzo . ¿Hacia dónde podría ir el acuerdo? Hacia un punto que permita “salvar la cara” a todos los implicados: Grecia y la Troika. Una suavización de las reformas estructurales (¿aceptación del 70% por parte de Grecia?), 10.000 mill. de euros adicionales, más tiempo para lograr el objetivo de superávit primario,….. El riesgo de “accidente político” no parece estar en los mercados, y sólo Osborne (BOE) ha llegado a sugerir la posibilidad.

• Mientras, cumbre en Minsk sobre Ucrania, con el acuedo de alto el fuego para mediados de febrero. Más tranquilidad , evitando la posibile escalada del conflicto. Lo anterior no implica aún la suavización de las sanciones sobre Rusia, pero allana el camino, de momento ya no se amplía el marco de sanciones…Inmediatamente después del acuerdo se anunciaron los “flujos financieros”: el FMI alcanza un acuerdo con Ucrania para un nuevo programa de reformas con apoyo de 15.500 mill. de euros en el plazo de 4 años. Positivo, no exento de dificultades pero un posible punto de inflexión para Ucrania.

Sigue creciendo el optimismo en relación con Europa

• Tras las revisiones al alza de la CE para el crecimiento europeo, positivas señales aunque retrospectivas, las que vienen desde los PIBs del cuarto trimestre…

• En la Europa core, Alemania, muy fuerte: con notable sorpresa positiva en el PIB: +0,7% QoQ (vs 0,3% QoQ est.), probablemente apoyada por la demanda interna (consumo y construcción al alza). La otra cara de la moneda, Francia, por debajo de lo esperado, flojo (0,1% QoQ). En la periferia, Italia, sin crecimiento (0% QoQ), pero mejor de lo previsto. En agregado, PIB de la Z€ algo mejor de lo esperado (0,3% QoQ vas. 0,2% est.). En España, las noticias vienen no por la cifra de PIB (ya publicada semanas atrás) sino por la revisión de estimaciones para 2015 que algunos sitúan más cerca del 3% que del 2% YoY que el consenso descuenta. Noticias positivas y preámbulo de lo que encuestas y recientes revisiones macro apuntan: crecimiento europeo al alza en 2015.

• Además, producción industrial en Francia e Italia por encima de lo previsto. Mejores cifras industriales desde diciembre que se suman a las mejoras de las ventas al por menor desde octubre. • Buenas noticias desde Irlanda y Portugal, dos «alumnos aventajados» En ambos casos adelantan los pagos al FMI. Lo que no es una sorpresa en Irlanda (lo viene haciendo desde 2014), sí lo es en el caso portugués, que adelantaría el pago de 14,000 mill. de euros al FMI (>5.400 est.) y tiene ya cerrado el 40% de la financiación de este año. Motivos para insistir en la visión positiva para los bonos portugueses.

Más de bancos centrales y divisas

• Reunión del Riksbank y nuevas previsiones del BoE completan la semana…

• Banco central de Suecia que se suma al «mundo QE». El Riksbank decidió bajar el tipo depo hasta el -0,1% (esperado por una tercera parte de los analistas) y embarcarse en un tímido QE (compra de 10.000 mill. de SEK, 0,3% del PIB sueco vs 10% QE de Draghi). ¿Motivo? La evolución de los precios y riesgo deflacionistas, dejando la puerta abierta para nuevas medidas: reconocen estar «aún lejos de los mínimos de tipos». La corona sueca tendría margen adicional de deslizamiento frente al euro: ¿niveles de 10?

• Informe de inflación del BoE con revisión a la baja de las previsiones de precios para 2015, no esperando que se alcance el 2% de IPC hasta 2017. ¿Impacta a las previsiones de tipos/libra? De momento, cotizando en su nivel de equilibrio por diferencial de tipos: 0,75 vs. EUR.

Semana de transición en la macro americana

• Jornadas menores desde los datos americana,…

• Referencias semanales centradas en el consumo, con unas ventas al por menor por debajo de lo previsto, si bien se revisó al alza el mal dato del mes anterior. En todo caso un dato que deja la sensación de que la economía americana empieza el año algo por debajo de lo esperado.

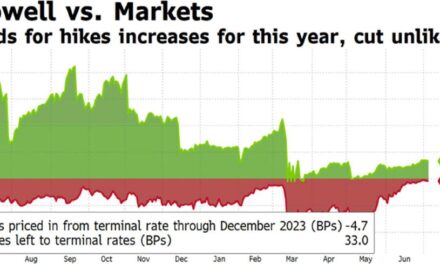

• A la espera de la publicación de las Actas de la FED, hemos conocido el índice de condiciones laborales americano, indicador agregado del empleo (19 datos incluidos), seguido por Yellen, con ligero descenso pese a las positivas cifras del último dato de empleo. Visto desde aquí, nada cambia de manera inmediata de cara a la política monetaria…Sin embargo, mercado y declaraciones de la FED parecen estar moviéndose en otro sentido. En estos días varias voces desde la Reserva Federal (Lacker, George, Williams,…) han vuelto a apuntar a junio como opción atractiva para subir tipos. un “más pronto que tarde”, eso sí, con subidas modestas Atentos a las señales desde los tipos, desde enero venimos viviendo un repunte de TIRes de cortos y largos plazos y pendiente al alza. Son pocos los que se han atrevido aún a ponerse «cortos de treasury» pero lo visto en el mes de enero parece historia con continuidad en 2015.

España va bien…

• Esta semana hemos conocido la previsión del Servicio de Estudios de BBVA para España: +2,7% YoY.

• El impulso cíclico con el que cuenta España y que a finales del 3t14 se veía amenazado por un lánguido crecimiento del resto de grandes socios de la Z€ ha vuelto a ganar tracción y cuenta con dos impulsos adicionales que se convierten en shocks de persistencia larga:la caída del crudo y las medidas del BCE.

• La caída del crudo para un país como España supone una mejora de la balanza comercial y por cuenta corriente cuyos efec tos positivos podrían perdurar un par de años.. De Guindos dixit: ‘el ahorro para España en su factura energética podría alcanzar los 15.000 mill. de €’. Esto es un 1,5% del PIB. El efecto renta disponible en bien de consumo generalizado actúa de catalizador adicional de sostén para las expectativas. De crecimiento.

• En cuanto a las medidas del BCE parecen restañar la dinámica de funcionamiento de las entidades financieras, que empiezan a ver demanda solvente de crédito.

• La economía se encamina a crear no menos de 600.000 puestos de trabajo si se mantienen las actuales condiciones.

Pero…, ¿y el mercado español?

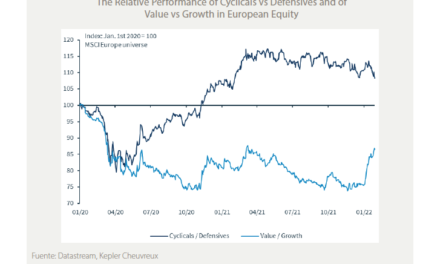

• Las valoraciones distan de ser tan atractivas como hace dos años (perogrullada),pero aún hay diferencias reseñables entre índices. En este sentido el mercado español cuenta con algunas virtudes que mejoran sus defectos

• Las valoraciones no son el catalizador, como observamos en el gráfico de la valoración compuesta (PER+P Book –Div Yield). Sin embrago, es especialmente atractivo frente a otros mercados el alto dividendo que paga un índice como el Ibex 35

• Junto a lo anterior, en relación al bono es nuevamente el índice más interesante. Todo ello debería llevar a una mejora de las estimaciones de beneficios

Buscamos ciclo doméstico, FCF,retribución al accionista sostenible

• Exposición al ciclo, capacidad de generar caja suficiente como para poder seguir haciendo frente al servicio de la deuda y a la vez repartir dividendo y una valoración que suponga pagar un precio excesivo. Nuestros últimas incorporaciones basadas en estos criterios son:Gas Natural, Antena 3 y NH Hoteles.

• Gas Natural es uno de los pocos casos que se han quedado retrasados dentro del sector. Pura cuestión de valoración con unos márgenes que resisten y capacidad de generar caja.

• Atresmedia con descuento frente Mediaset España. El mercado publicitario es un indicador temprano de comportamiento del ciclo. Junto a este argumento, la creciente retribución por dividendo.

• NH Hoteles, supone exponerse al sector hotelero, en el segmento más doméstico en una empresa con crecimientos superiores al 20%de cara a los próximos años

Fondos de inversión

M&GDynamic Allocation Posicionamiento actual

• La versatilidad en la asignación de activos que posee dado el actual contexto de mercado que se plantea de cara a 2015, hace del fondo una buena alternativa de inversión apta para perfiles intermedios que puedan asumir volatilidades mayores a 5% y que puedan soportar máximas caídas decierta cuantía.

BFGFixed IncomeGlobal Opportunities(FIGO)

• Fondo de renta fija flexibleglobal

• Objetivo de rentabilidad:Activo libreriesgo +4%-6% • Volatilidades en el rango del 2%-4%

• Gran flexibilidad en la gestión de la duración que puede ir desde -2 hasta +7 con la idea de poder adaptar su posicionamiento a diferentes entornos de mercado (históricamenteestá entre -1/5 años)

• Además esa flexibilidad la aprovecha para gestionar la exposición bruta y neta con un doble propósito, búsqueda de oportunidades y reducir el riesgo total de la cartera

• La estrategia flexible busca tener protección y menor sensibilidad en un entorno de subida tipos con la premisa de preservar capital (escenario base en EE.UU para 2015) haciendo especial énfasis en tener una gran descorrelación con la renta fija tradicional (quieren evitar un evento como el tapering con el anuncio de retirada de estímulos)