/ ¿Dejamos atrás la rotación de estilos de 2020?

A pesar de que mirando los índices pudiéramos pensar en que la vuelta desde mínimos de marzo la hubiera liderado el sector tecnológico y las grandes compañías, nada más lejos de la realidad.

El mercado decidió ya hace tiempo que la recesión se terminaba en el segundo trimestre del año 2020 y

desde entonces ha jugado un posicionamiento “clásico” de fase de recuperación… sectores cíclicos, de beta

alta, small caps se han visto favorecidos ya antes del anuncio de la vacuna de Pfizer, que aceleró el

movimiento.

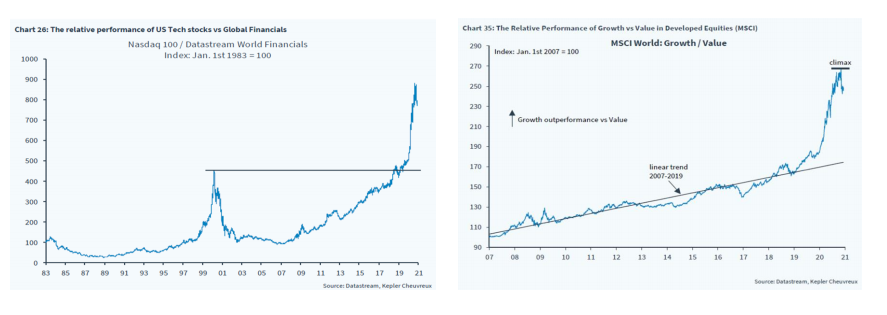

/La dispersión de estilos desde una perspectiva histórica

Más allá del predominio de un estilo sobre otro, la reaceleración que ha vivido en 2020 el mundo growth frente al

mundo Value no tiene precedente histórico. En perspectiva histórica, el movimiento vivido a principios de los

2000 favorable al mundo Growth se queda lejos de lo vivido en la última década.

Un ejemplo extremo del diferencial entre ambos mundos, el diferencial de retorno entre el sectorial de tecnología

americano (Nasdaq 100) y el segmento financiero a nivel global. Si a principios de los 2000 el diferencial de

retornos se quintuplicó, el movimiento de esta última década supera cualquier precedente histórico.

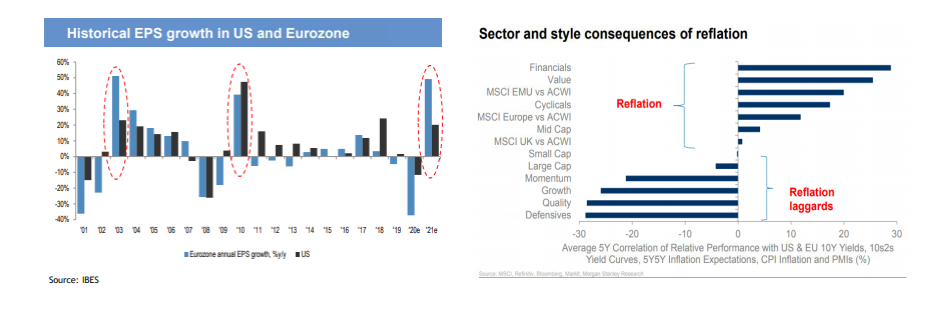

/Más allá de definir estilos, el ciclo de inversión suena a “recovery”

Si durante el segundo semestre del año se han visto como los inversores situaban sus expectativas de inicio de un

nuevo ciclo económico, dejando atrás el que probablemente sea la recesión económica más corta vivida, el año 2020 bien podría ser también el de los mínimos de tasas de interés.

Si los tipos suben al calor de un nuevo ciclo económico esto ya lo hemos vivido en otros momentos del

pasado, donde ciertos activos acompañan esa subida de tipos. No hace falta mirar muy atrás, todo aquello

que ha liderado las subidas estos últimos 5/7 años de tipos en mínimos deberían ceder el testigo a aquellos

sectores, regiones y compañías que peor lo han hecho estos últimos años.