Comenzando por el BCE:

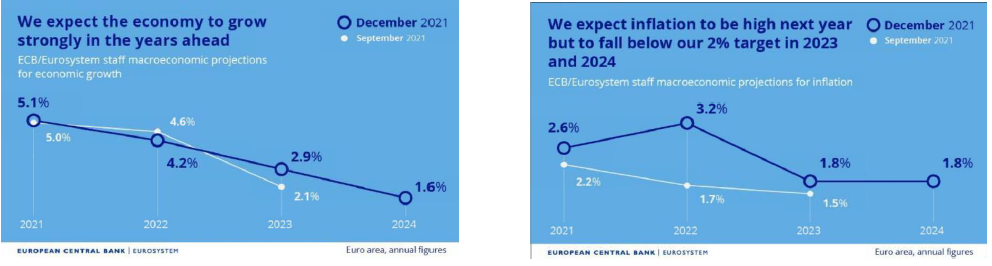

- Cuadro macro con desplazamiento del crecimiento de 2022 a 2023, revisión al alza de las estimaciones de inflación en todo el horizonte proyectado y la mayor sorpresa en el IPC 2022 (3,2%) cifra muy alejada del consenso (2,4%).

- Medidas esperadas en compras y flexibilidad: PEPP llamado a concluir en marzo 2022, con recorte de compras previo en el primertrimestre y aumento de las compras bajo el programa APP para suavizar el menor estímulo. Además, aunque con resistencia en elConsejo, se extiende un año el horizonte de reinversiones del PEPP hasta al menos finales de 2024. BCE que quiere mantener la flexibilidad y opcionalidad del PEPP como elementos de política monetaria en caso de renovada fragmentación haciendo mención expresa a los bonos griegos. Apoyo teórico para los periféricos dentro de un entorno menos favorable de recorte de compras.

- ¿Subidas de tipos? No a la vista en 2022, según Lagarde, pese a las nuevas estimaciones de inflación. BCE que quiere evitar un error pasado (tipo Trichet), pero que no es del todo inmune a la evolución de variables de fuerte componente global como la inflación .

BoE que se lanza a las subidas de tipos, frente a un consenso que ya no lo esperaba por la evolución de Omicrom. +15 p.b. justificable desde una inflación que espera que haga máximos del 6% YoY en abril 2022, y un mercado laboral muy ajustado (paro en el 4,2%; subida salarial próxima al 5% YoY). Ven señales de una inflación más persistente, lo que invita a seguir pensando en nuevas subidas en 2022.

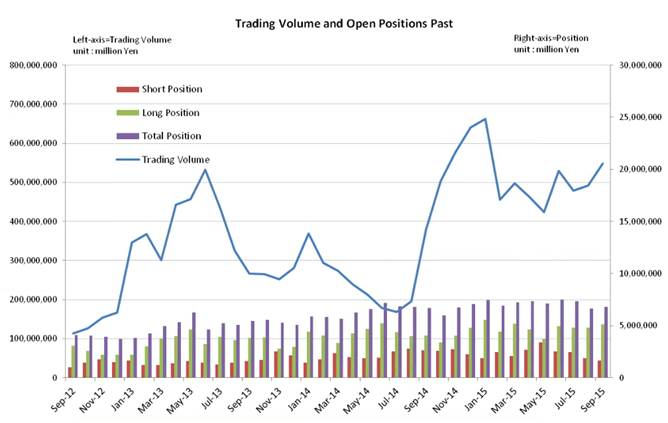

¿Y en mercados? Reacción “epidérmica”, con movimientos temporales en TIRes, divisas,…: 2 años americano que no se “cree” las

subidas de la nube de puntos de la FED, rango amplio intradía en el bund, pero sin reacción mayor, libra que se apreció con la subida de tipos y perdió luego lo ganado…