La Fed cumple previsiones y sube 25 puntos básicos hasta una horquilla del 4,75% al 5%, pero está considerando una pausa a la espera de tener más luz ante la espiral de desconfianza en los bancos. Según el comunicado del FOMC, consideró que «algunos aumentos adicionales» podrían ser apropiados para volver a situar la inflación en el objetivo del 2%, lo que supone un cambio de tono respecto a las «continuas subidas» mencionadas en la reunión de febrero.

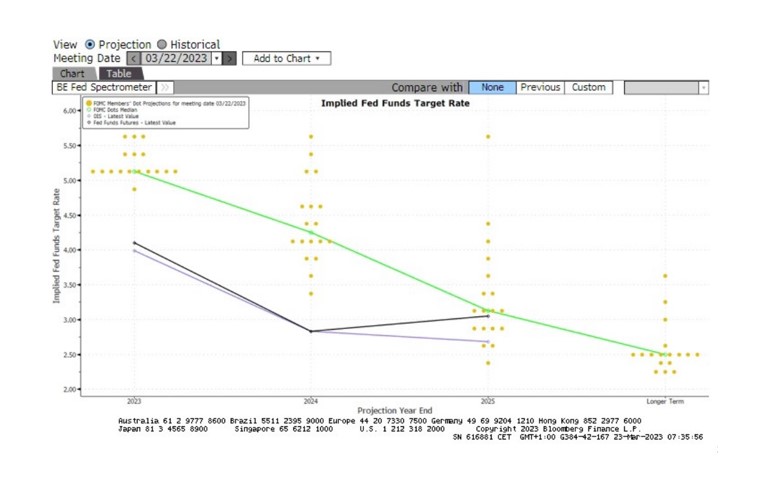

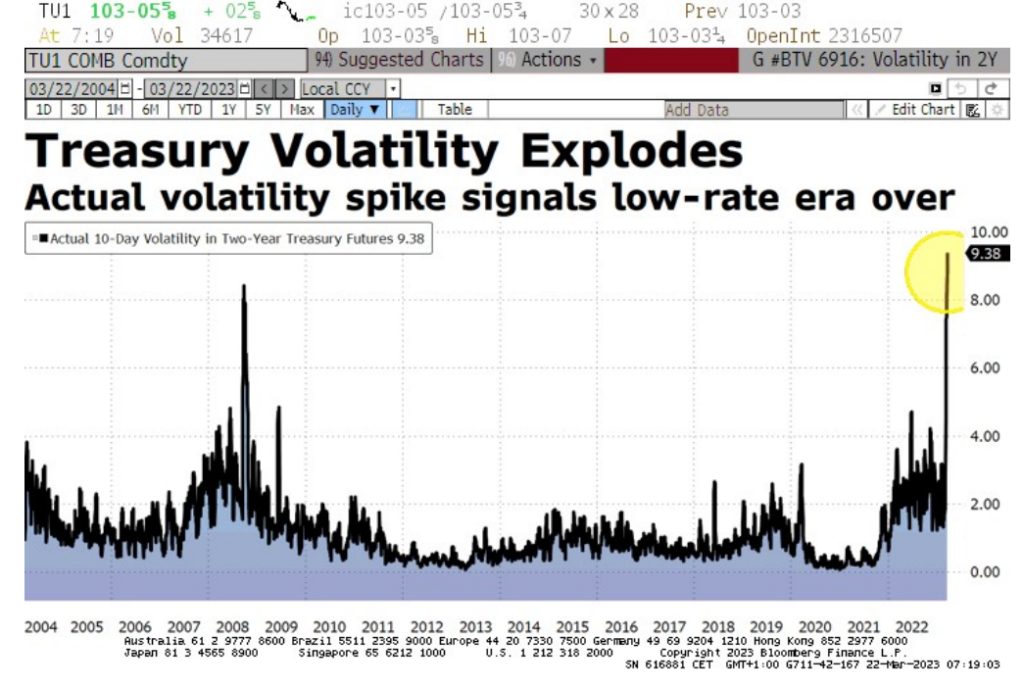

El dot plot de 2023 no se vio modificado, con unos tipos en torno al 5,1% para fin de año vs 4,1% implícitos, lo que sugiere un único endurecimiento adicional de 25 puntos básicos antes de caer al 4,3% en 2024 y al 3,4% en 2025. Vemos una volatilidad extrema en el dólar ante la confusión sobre el sesgo que adopten desde la FED, ya que la disyuntiva pasa por el control de la inflación o evitar que florezcan nuevos problemas que pongan en jaque la economía.

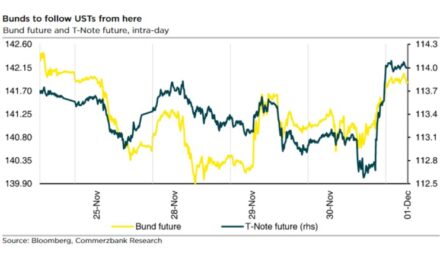

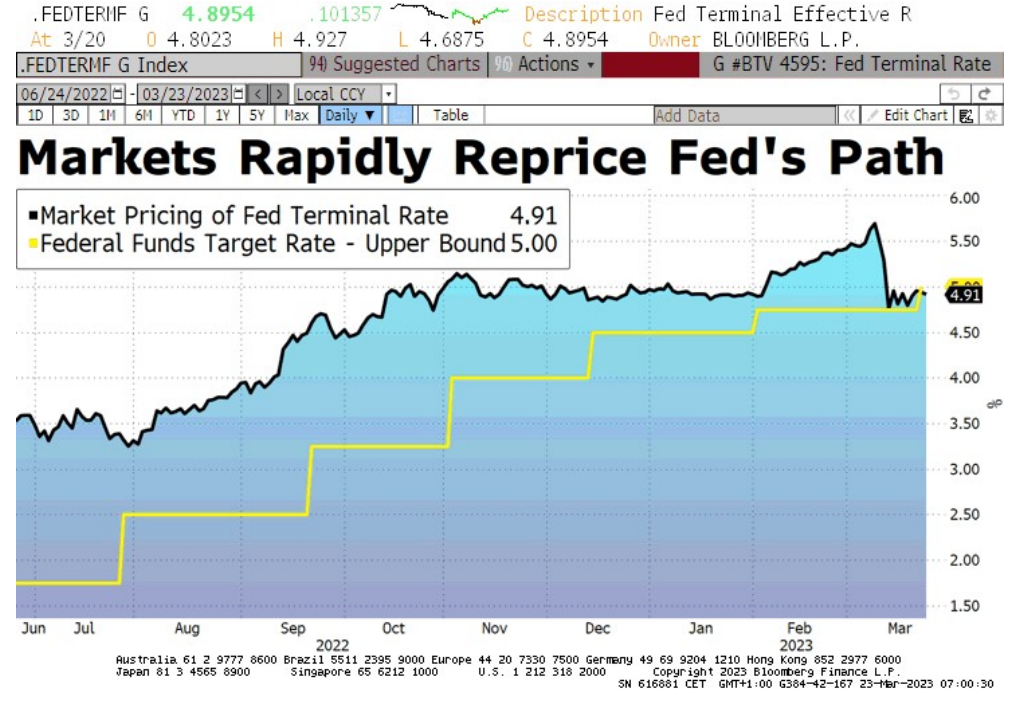

Mientras, vendaval económico, donde en menos de 15 días hemos pasado de “aterrizaje suave” a un “no aterrizaje”, y a temores de un “aterrizaje forzoso”. Intensa corrección del “terminal rate”, de cerca del 6% para junio, a situarse por debajo del 5% actualmente. Por ahora, el mercado está valorando en dos de cada tres posibilidades (62,9%) un statu quo en mayo. En otras palabras, los operadores de bonos no creen a Powell. Y la tarea del presidente de la Reserva Federal se ha complicado por la tensión financiera, que se añade al quebradero de cabeza de la inflación.

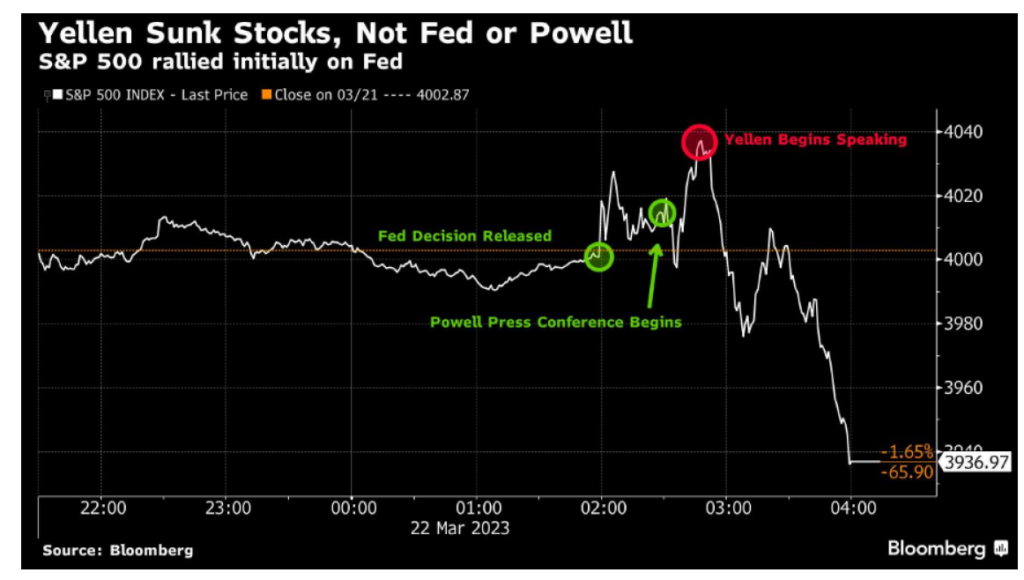

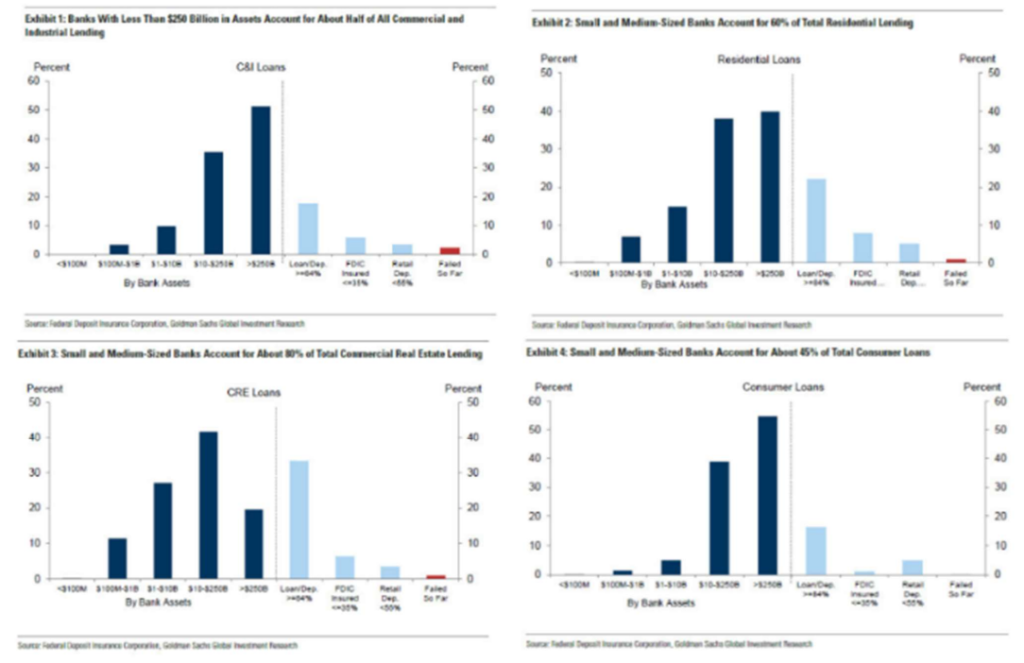

Además, la Reserva Federal inyecta liquidez al sistema financiero para evitar el contagio, e intentar así frenar el pánico generado en la banca mediana americana. Janet Yellen ha echado un órdago al descartar una garantía global sobre los depósitos bancarios y se lleva las bolsas abajo antes del cierre. Los bancos pequeños y medianos representan el 50% de los préstamos comerciales e industriales de EEUU, el 60% de los préstamos inmobiliarios residenciales, el 80% de los préstamos inmobiliarios comerciales y el 45% de los préstamos al consumo.

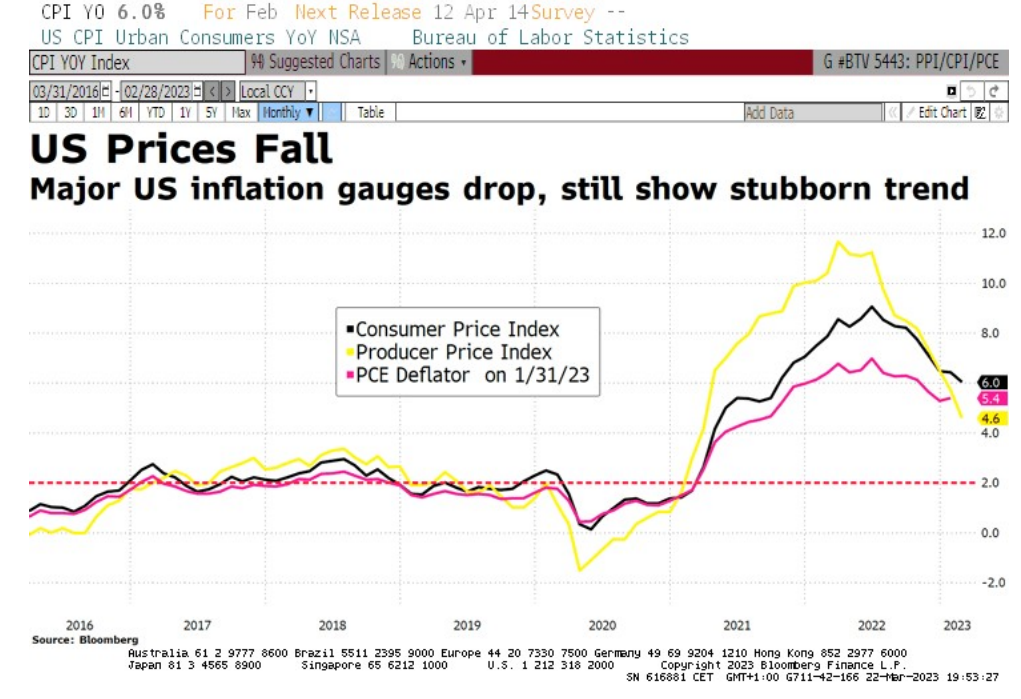

Por su parte, los precios siguen altos pero en tendencia a la baja. Esperamos esta desaceleración vaya a más (apoyada por la caída del precio de las materias primas en los últimos 12 meses) quitando presión por el lado de precios a los bancos centrales.