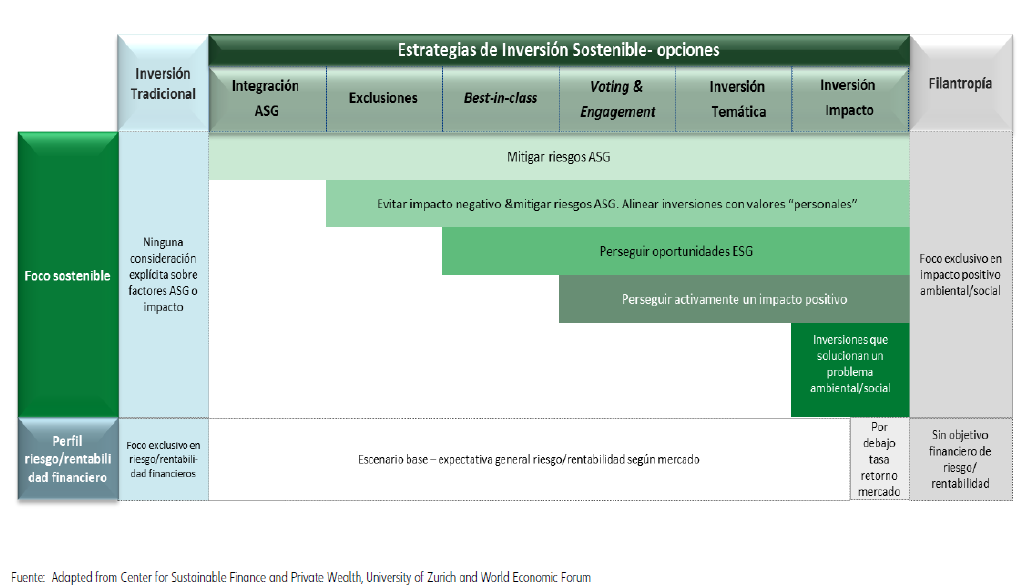

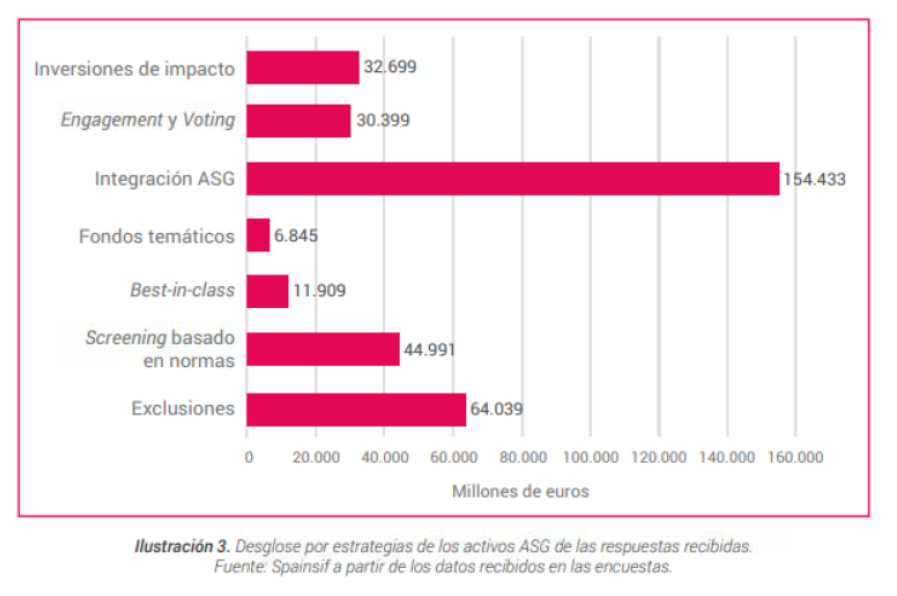

La integración ASG, supone la incorporación de criterios ambientales, sociales y de buen gobierno al análisis de rentabilidad/riesgo de las carteras, y se alza como la estrategia más utilizada. Se considera una de las estrategias más sofisticadas, y ha adquirido especial relevancia desde 2020-2021 tras la entrada en vigor de diferentes normativas que incentivan la incorporación de los aspectos ASG en la toma de decisiones. Constituye una herramienta adicional de análisis, complementaria al análisis financiero tradicional, que ofrece un mayor grado de información sobre riesgos no financieros, actuales y potenciales.

La exclusión se considera la estrategia más básica en la inversión sostenible. A pesar de ello, es una estrategia ampliamente extendida. Consiste en la la eliminación de ciertas empresas, industrias o sectores en los que no se desea invertir por condicionantes morales entre otros.

En un grado más de sofisticación se encuentra el screening basado en normas, que consiste en la selección de activos de acuerdo con el cumplimiento de estándares internacionales y normas basadas en criterios ASG, como las publicadas por la OCDE, las Naciones Unidas, Pacto Mundial, la OIT, UNICEF o ACNUR.

Estrategia best-in-class se basa en la selección positiva de aquellas entidades con mejor desempeño dentro de un universo de inversión.

El engagement, es decir, el activismo accionarial a través del diálogo activo, y el proxy voting, o, lo que es lo mismo, el activismo accionarial a través del derecho a voto, suelen contabilizarse como una misma estrategia. Algunas fuentes apuntan a que no debería considerarse una estrategia que defina si una cartera es sostenible o no, dado que el activismo accionarial puede no tener por qué ser a favor de mejoras ambientales, sociales o de buen gobierno, ni suponer cambios dentro de la organización. Puede considerarse la participación activa (stewardship) como un elemento complementario y de aplicación transversal al proceso de inversión, que puede compaginarse con todas las estrategias sostenibles mencionadas. A pesar de ello, se considera una estrategia ISR de las más avanzadas, dado que implica un conocimiento y una dedicación elevada de los inversores.

Las inversiones temáticas se basan en asignar activos a una temática o sector concreto, como pueden ser las energías renovables, la eficiencia energética, la movilidad sostenible o la gestión responsable de las empresas, así como otros objetivos ambientales y sociales. Dado que frecuentemente las inversiones temáticas van destinadas a abordar algún problema ambiental y social, pueden competir en clasificación con las inversiones de impacto, siempre que se añada la motivación de generar un cambio medible en un entorno.

Inversión de impacto: destaca por su singular aportación, debido a su intencionalidad de generar un beneficio social o ambiental, medido y comunicado, además de rentabilidad para los inversores.