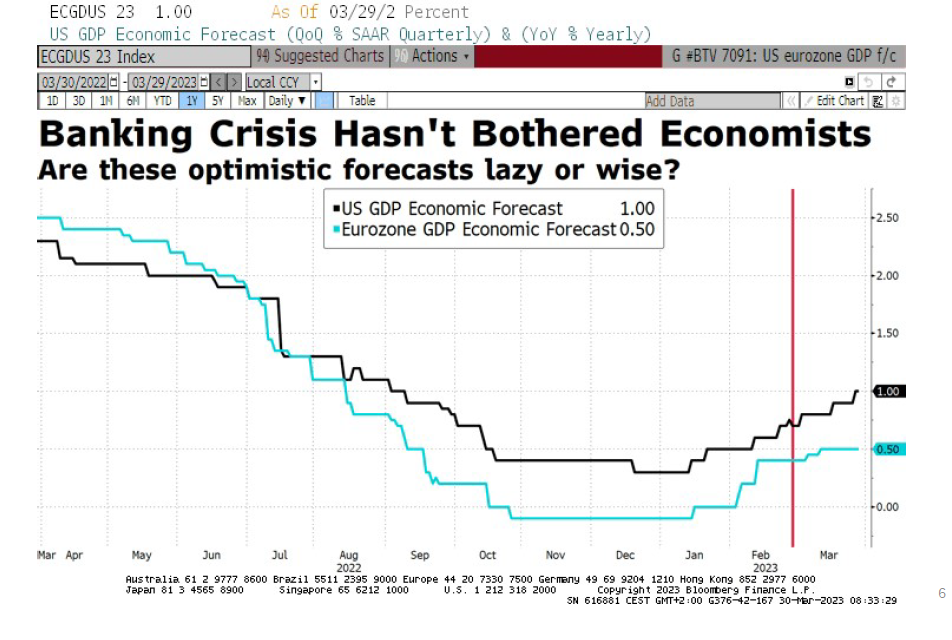

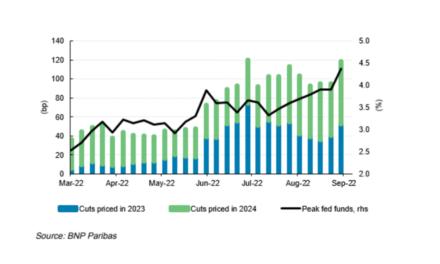

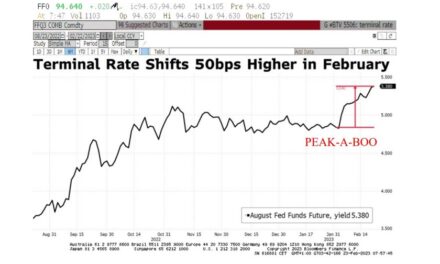

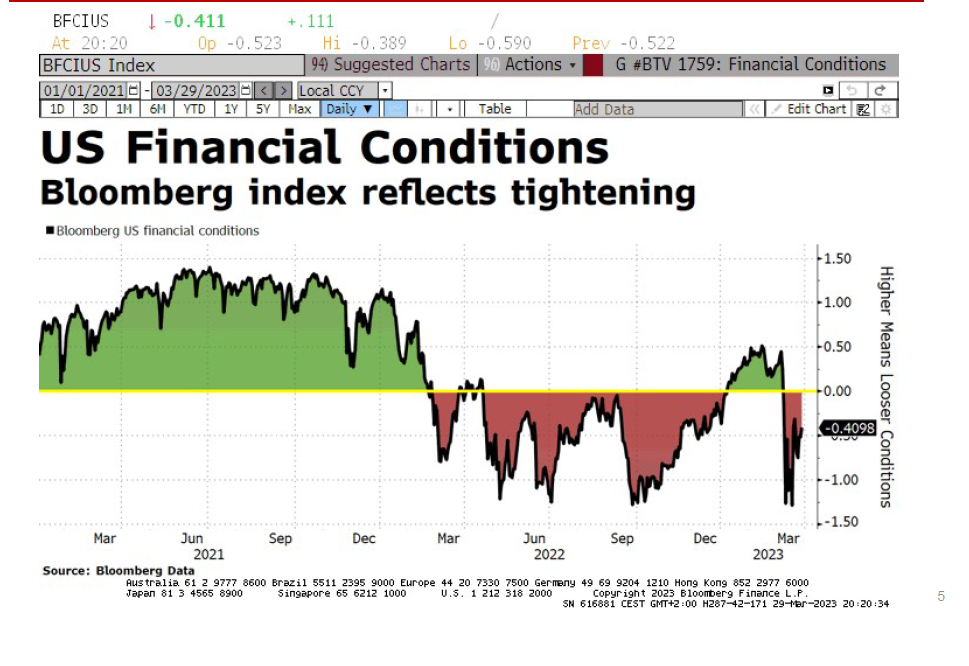

Los precios preliminares en varios países europeos y en Estados Unidos apoyan la tendencia de desaceleración (junto con la caída de los precios de las materias primas en los últimos 12 meses) y quitando así presión a los bancos centrales. Esta moderación en los precios debería rebajar la tensión en el terminal rate, mostrando gran parte del trabajo hecho y descontando sólo una subida o ninguna. El mercado descuenta pausa, incluso pivot, apoyado en la restricción financiera y encarecimiento del crédito que provocan los problemas de la banca mediana americana. Pero las previsiones de crecimiento, a pesar de las turbulencias bancarias, se mantienen.

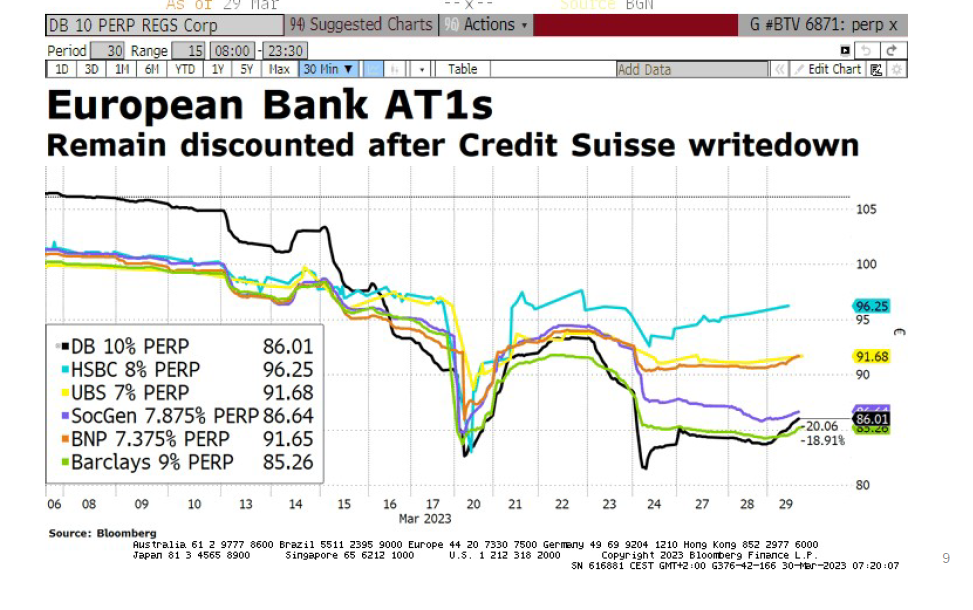

Mientras, venta masiva de los AT1, que han visto doblar su TIR en una semana. Se generan oportunidades a la espera de que no aparezcan nuevos bancos con problemas. El riesgo por el momento parece contenido. Aprovechamos para switch de la subordinación a AT1 cortos, de campeones nacionales con mejores ratios.

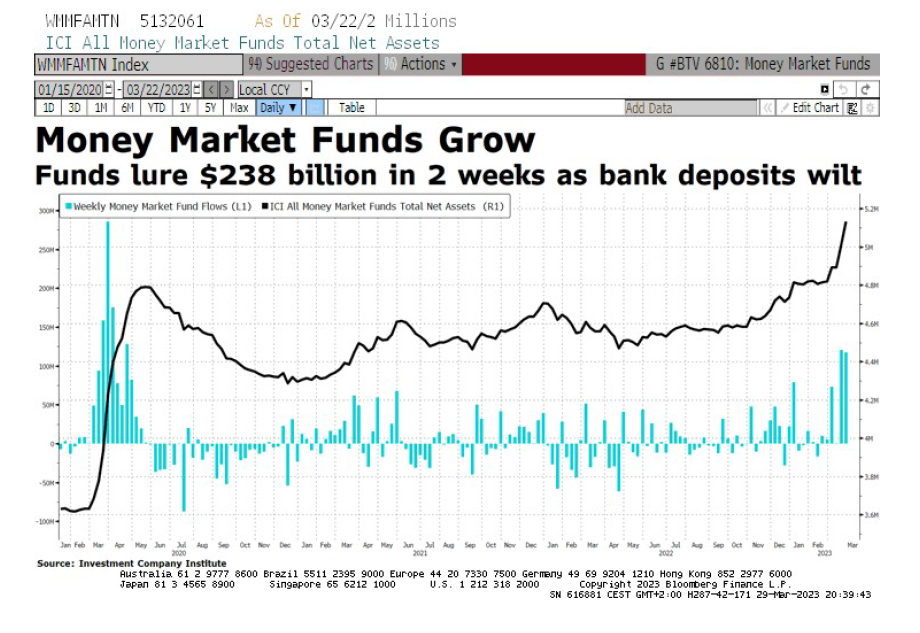

Y el gran beneficiado del temor bancario están siendo los fondos monetarios americanos, que están experimentando entradas récord en búsqueda de mayor rentabilidad. El growth celebra unos menores tipos de interés, el Nasdaq 100 experimenta su mejor

trimestre en una década y vuelve a estar en tendencia alcista (>20% desde los mínimos).

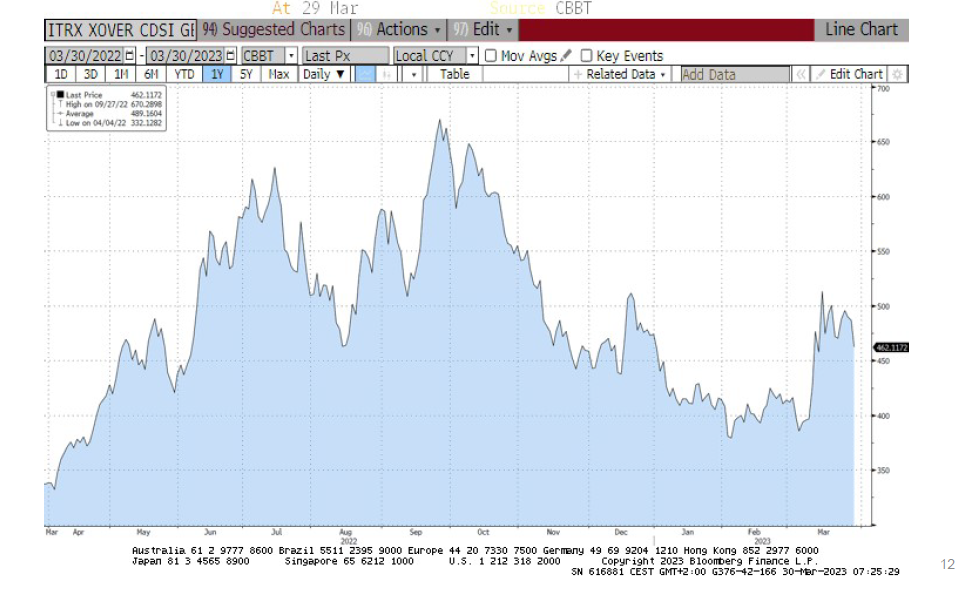

Por último, los spreads de crédito High Yield a cinco años se relajan tras el brusco repunte de principios de semana y tras alcanzar los 575pbs ante el temor de contagio bancario.