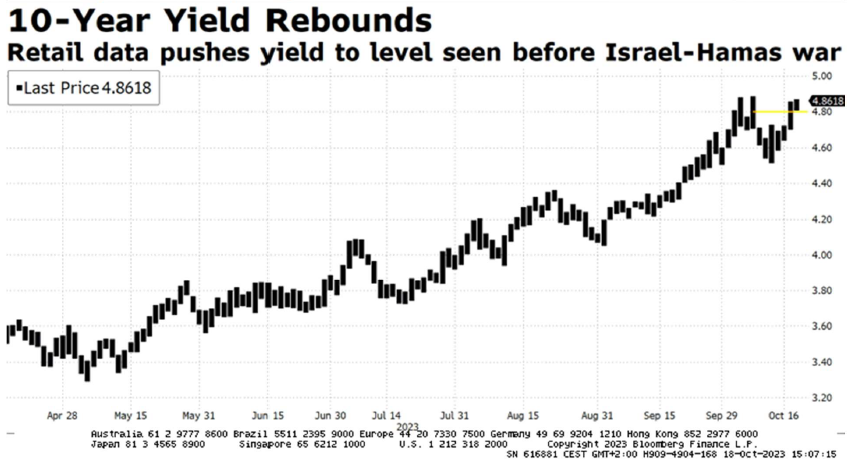

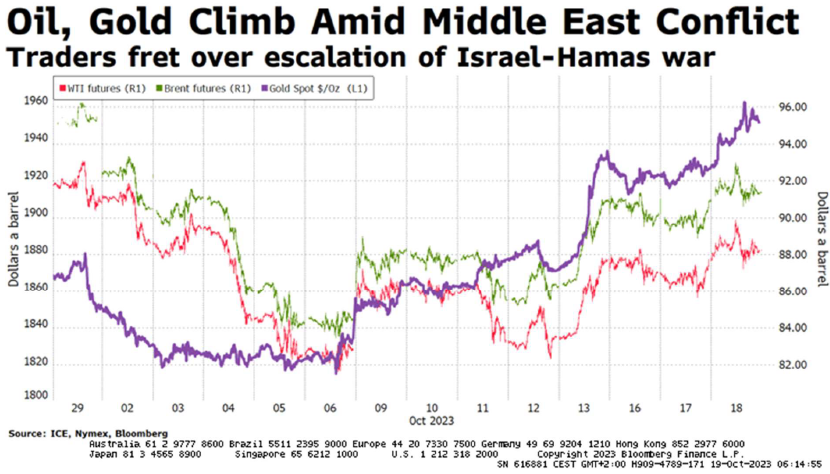

El higher for longer acaba calando en el mercado, unido a las tensiones en Gaza e Israel, provoca un nuevo selloff de Treasuries, que alcanzan niveles máximos previos a la crisis de 2007. Las tensiones en Oriente Medio, añaden incertidumbre y presionan al precio del petróleo al alza. Risk off en mercado (oro arriba, RV abajo, curvas repuntando, spreads ampliando).

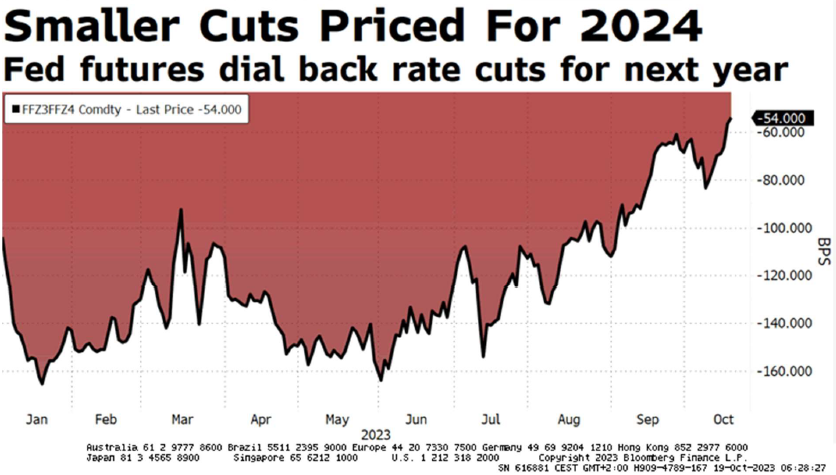

Sin que el mercado este descontando, por el momento, nuevas subidas de tipos de interés. Sino más bien alejando las bajadas previstas. Se retrasan las bajadas de tipos que el mercado tenía en precio. En Julio’23 165 pbs (>6 bajadas), hoy 54 pbs (2 bajadas). Provocando un selloff, especialmente en los largos plazos.

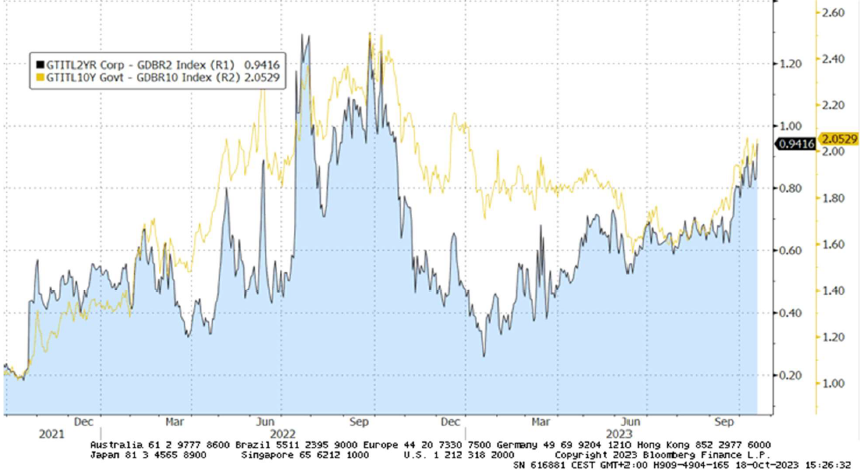

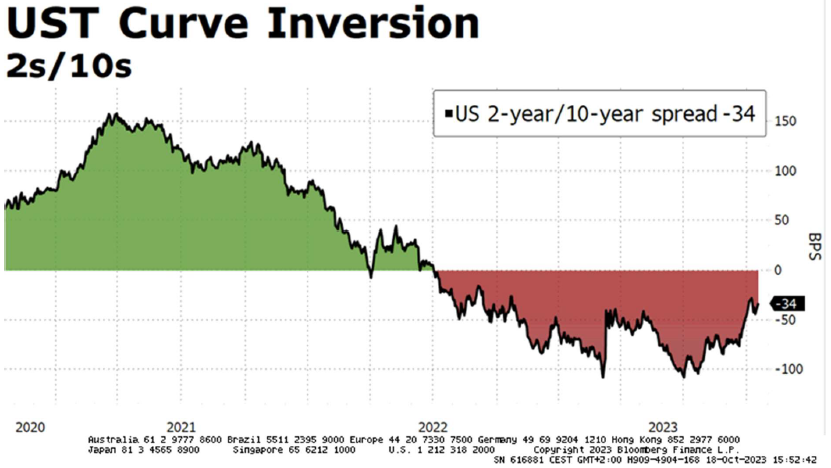

Esto genera una positivización de la curva. El mercado esperaba un enfriamiento más rápido pero, tal y como mostró el Libro Beige de la FED, las perspectivas son estables o de suave expansión.

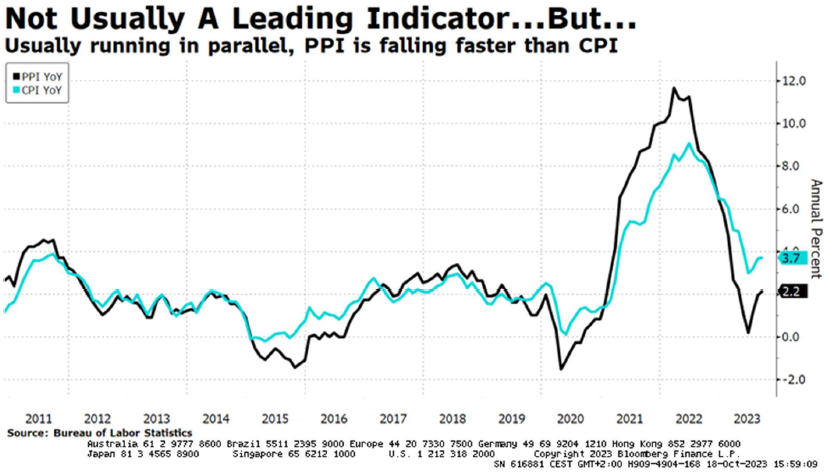

Así, unos tipos reales superando el 2%, acabarán impactando a la actividad tarde o temprano, por lo que seguimos pensando que asistimos a una ventana para ir incrementando duración. Hay un movimiento apoyado en un proceso normalización de los precios (IPC), que, aunque más lento y no sin sorpresas, sigue su tendencia a moderarse. Y con una moderación del precio de las materias primas (a excepción del WTI), que están presionando a la baja los precios productores. Esto debería aliviar también a los de consumo.

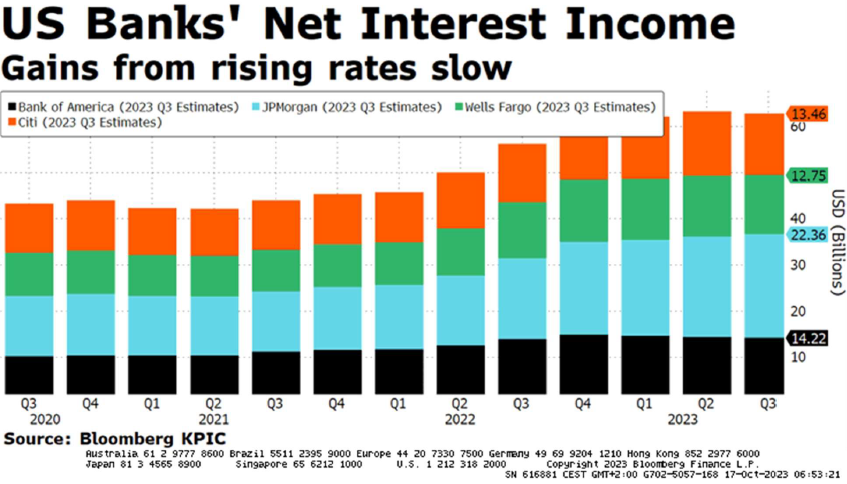

Por el lado micro, publicación de resultados del 3T23 en Estados Unidos muestran continuidad, y refuerza el buen momentum para la banca, especialmente la minorista frente a la banca de inversión.

En Europa primas de riesgo ampliando, diferencial italiano rompiendo los 200 pbs, pero todavía por debajo de los niveles de 250 pbs que llevaron al BCE a revertir su mensaje de que «no estoy aquí para cerrar diferenciales» en junio’22. Coste arcas italianas cerca de 10.000 millones de euros.