Llevo algunos días lejos de casa; ya saben lo que se dice sobre los que viajan: “No hay tierras extrañas. Quien viaja es el único extraño”. Dicho y hecho. Así es como me vi durante estos días tras charlar con los principales bancos del mundo. Como un auténtico y extraño anacoreta. Miren, la doctrina mayoritaria viene dibujando un mundo en el que la Fed marcará el compás (por cierto, bastante acelerado), con Yellen respondiendo a los estímulos de Trump al más puro estilo Wyatt Earp, en forma de subidas de tipos. En base a esto, todos y cada uno de estos bancos establecen una proyección lógica para los mercados, con su estrategia correspondiente. ¿Mi concepción del mundo? Meridianamente opuesta en cuanto se refiere a la estrategia.

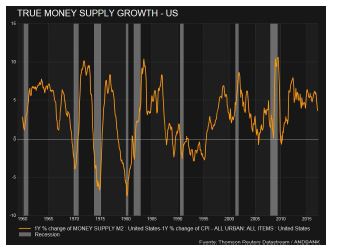

Siendo consciente de que esto de la economía tiene mucho de paraciencia (fue Galbraith quien dijo “la única función de la predicción económica es hacer que la astrología parezca algo más respetable”), reivindico que hay cosas que no se pueden pasar por alto. Miren el grafico inferior y observen como la oferta de dinero real en USA se ha desacelerado a un ritmo no visto dese 2011.  Bien. Hay quien advierte que esto suele derivar en algo malo, tipo recesión, pues afirman que toda recesión ha venido precedida por una desaceleración en la oferta de dinero. Esto es real y se puede comprobar viendo el gráfico. Estos apóstoles del apocalipsis afirman que la Fed no puede subir tipos, pues acelerará la caída en la oferta de dinero. Sin embargo yo no iría tan rápido, pues aunque eso es estrictamente exacto en sus términos, yo añadiría que no toda desaceleración en la oferta de dinero ha desembocado en recesión (vean los casos del 1966, 1987 y 1994).

Bien. Hay quien advierte que esto suele derivar en algo malo, tipo recesión, pues afirman que toda recesión ha venido precedida por una desaceleración en la oferta de dinero. Esto es real y se puede comprobar viendo el gráfico. Estos apóstoles del apocalipsis afirman que la Fed no puede subir tipos, pues acelerará la caída en la oferta de dinero. Sin embargo yo no iría tan rápido, pues aunque eso es estrictamente exacto en sus términos, yo añadiría que no toda desaceleración en la oferta de dinero ha desembocado en recesión (vean los casos del 1966, 1987 y 1994).

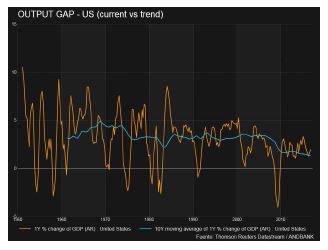

Y aquí vienen la primera pregunta incómoda del día: ¿Esta desaceleración en la oferta de dinero augura una desaceleración pronunciada en la economía de los EUA, y por lo tanto, en todo el mundo? Imagínense la reacción del mercado. Aunque la mayoría tiende a establecer razonamientos directos del tipo: “una caída de la oferta de dinero significa una desaceleración económica… o quizá algo más”, la cosa no es tan simple. Las variaciones en la oferta de dinero tienen un impacto u otro dependiendo de si la economía se expande por encima del potencial, o por el contrario, camina por debajo del potencial. En el primer caso, una caída de la oferta de dinero tendrá un impacto más evidente. En el segundo caso, tendrá un menor impacto. ¿Por qué? Si la actividad está por encima del potencial (es decir, no hay infrautilización de recursos), la inflación de precios suele acelerarse por encima de las rentas, con lo que tendremos unas rentas reales en declive, y por lo tanto, con una contribución negativa al stock de ahorro. En ese punto, el ahorro no puede ayudar a mantener el ritmo de inversión, que de forma mecánica pasará a depender del crédito, es decir, de la oferta de dinero. En este punto, cualquier descenso en la oferta de dinero (por necesario que sea) tendrá un fuerte impacto en la actividad, que sufrirá una desaceleración acentuada. En cambio, si la economía va por debajo del potencial, los precios normalmente corren menos que las rentas, con lo que la renta real contribuye positivamente al stock de ahorro, que puede seguir financiando la inversión deseada (menos dependiente del crédito y de la oferta de dinero). Entonces, tenemos que plantear la segunda pregunta incómoda del día: ¿Está la economía USA expandiéndose por encima o por debajo del potencial? A este respecto, utilizaré el concepto del Output Gap. En el gráfico podemos observar como la economía marcha a un ritmo ligeramente superior al promedio 10 años, con lo que podríamos determinar que, efectivamente, la economía se expande a un ritmo ligeramente por encima del potencial. Si en vez de la tendencia 10 años utilizo la tendencia 5 años, el PIB se sitúa justo en nivel potencial. Algo manifiestamente palpable si consideramos la situación del mercado laboral, hoy en un nivel de desempleo que sugiere que no hay factor trabajo disponible o infrautilizado.

En el gráfico podemos observar como la economía marcha a un ritmo ligeramente superior al promedio 10 años, con lo que podríamos determinar que, efectivamente, la economía se expande a un ritmo ligeramente por encima del potencial. Si en vez de la tendencia 10 años utilizo la tendencia 5 años, el PIB se sitúa justo en nivel potencial. Algo manifiestamente palpable si consideramos la situación del mercado laboral, hoy en un nivel de desempleo que sugiere que no hay factor trabajo disponible o infrautilizado.

¿Saben que me resulta irónico? Que coincido con estos bancos en que la Fed debe responder a los estímulos de Trump con subidas de tipos, aunque por argumentos diferentes. En mi caso, pienso que la Fed debe responder,precisamente, con el fin de evitar que la economía se mueva aún más por encima del ritmo potencial, provocando el consecuente deterioro de la renta real. En donde no coincido es en la estrategia. Ellos plantean una idea muysimple. Los estímulos de Trump te llevarán las bolsas arriba por aceleración de la actividad y la Fed, con sus subidas de tipos, te llevará las TIRs arriba. No coincido. Si estoy en lo cierto, con un PIB por encima del potencial, las subidas de la Fed, y la consiguiente caída en la oferta de dinero, tendrá mayores efectos que los previstos, contrarrestando cualquier estímulo que Trump pueda promover. Así pues, ni la actividad ni la inflación irán donde estos señores apuntan. Y por lo tanto, muchos de los activos, tampoco.

Creo que sería bueno rebajar un poco las expectativas. De todo, en general. Ya saben, los mercados alcistas nacen en el pesimismo, crecen en el escepticismo, maduran en el optimismo y mueren en la euforia. ¿Y si me equivoco y estos señores tenían razón? Entonces me quedaré con lo positivo del placer de viajar, y sus consecuencias fatales para los prejuicios.

Cordiales saludos

Álex Fusté

Economista jefe