- Menores presiones inflacionistas tanto desde el IPC general como desde la tasa subyacente, precios de producción a la baja, comentarios del Libro Beige de la FED apuntando a expectativas estables y/o a la baja…Y si lo anterior se ve en la macro, también en la micro se va filtrando esa visión. Así, el CEO de la división americana de Nestlé reconocía hace unos días que esperaba que las subidas de precios hubieran ya concluido.

- Y con ellas, la percepción de que la FED no estaría ya obligada a una segunda subida de tipos adicional en este año (septiembre, concretamente). Así reaccionaron los tipos, corrigiendo las TIRes de cortos y largos plazos, con implícitos que ahora han recortado al 14% la probabilidad de un movimiento al alza de la FED en septiembre y adelantado el recorte de tipos a primeros de 2024.

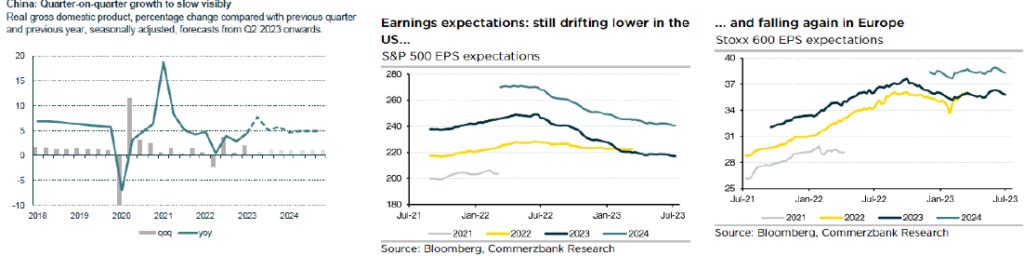

- En la agenda macro de los próximos días, referencias en China (PIB, producción industrial, ventas al por menor), con menor dinamismo esperado en todos los frentes y a la espera de probable estímulo fiscal adicional tras la reunión del Politubró en este mes de julio.. Vista puesta en las ventas al por menor americanas, para las que se esperan cifras positivas aunque muy explicadas por el aumento del precio de la gasolina, pero alejadas de cualquier escenario de fuerte retroceso del consumo, claro soporte macro en 1t y que, en términos reales, se están contrayendo.

- Tiempo además para los resultados empresariales. Partimos de unas expectativas que se han recortado, con un consenso que adelanta contracciones interanuales del 6,4% en los beneficios en Estados Unidos, con elevada dispersión sectorial (fuertes caídas en energía y materiales frente a tasas positivas en industriales o comunicación). Atentos a la evolución de los inventarios, a las previsiones de demanda, con algunos profit warning desde la parte más cíclica de la economía, como las químicas (BASF entre otras).

Aprovechando la reciente Opinión Corporativa, hacemos un breve repaso a la visión para los principales activos:

- En renta variable, soporte desde mejores escenarios en términos de crecimiento (“hard landing” evitado) y señales desinflacionistas varias, además del tirón de tendencias particulares (IA). Incertidumbre restante sobre el cómo y cuándo del impacto de las condiciones crediticias más restrictivas. Observamos oportunidad para el Ibex (valoración, probable revisión al alza de estimaciones de beneficios), mientras seguimos infraponderados en China (tensiones geopolíticas, estímulo monetario insuficiente y fiscal que no cabe esperar) y preferimos otros mercados (India, México).

- Atractivo de la renta fija, del cupón, y con menor volatilidad: preferimos pasar los meses estivales a la sombra de elevadas calidades crediticias, defensivas, y de duraciones neutrales. Nos sigue pareciendo buen momento para construir carteras de duración entre 3 y 6 años.

- Eurodólar que ya cotiza en la parte alta de nuestra banda (1,08-1,12). Allí lo han llevado los recientes datos de precios en Estados Unidos apuntando a desinflación, y con ellos las menores presiones para que la FED siga con subidas de tipos más allá de julio. Con la vista puesta en que ambos bancos centrales podrían estar ya a escasas subidas de una pausa (1 para la FED, 2 para el BCE), y que se ha adelantado a primeros de 2024 la primera bajada de tipos de la FED, el margen de apreciación para el euro, por diferencial de tipos, podría ser en este punto limitado. Por tanto, a partir de niveles de 1,12 recomendamos ir construyendo posiciones en dólares. En el largo plazo, nuestra visión es estructuralmente favorable al dólar.