Encaramos la Navidad con extraordinarios avances en torno a las vacunas en el último mes y desde distintas compañías (Pfizer, Moderna, Astrazeneca,…). Eficacias del 90% o superiores permiten ser optimistas. Vacunación que se ha iniciado ya en algún país cercano como Reino Unido y que próximamente se extenderá a muchos otros, con implicaciones positivas en lo sanitario y también en lo económico. Todo ello ha tenido reflejo en unos mercados de renta variable que han seguido al alza, y ha sido soporte adicional para el crudo (+15% en un mes) para el que esperamos aún más recorrido en 2021.

Si el mes anterior nos fijábamos en EE UU, en éste toca centrar la mirada en Europa. Más aún en esta semana de “conjunción planetaria” con reunión del BCE y Cumbre de Jefes de Estado de la Unión Europea. Todo ello sin quitar el ojo de EE UU, donde Biden ya ha sido reconocido como previsible ganador de las elecciones y su nueva Administración empieza a rodar. Buena acogida de los primeros nombramientos de Biden y un estímulo fiscal en EE UU que podríamos tener más cerca.

Un día después del BCE, la Cumbre europea tomará el relevo del BCE, y lo hará con dos grandes asuntos sobre la mesa: Brexit y Presupuestos. Sobre el primero, el escenario más probable sigue pasando por un acuerdo en temas puntuales/sectores concretos para poder seguir negociando en 2021. Brexit que no se iría así del todo el 31 de diciembre, sino que nos acompañaría en 2021. En cuanto al segundo, la tramitación del marco presupuestario plurianual de la UE que recoge el Fondo de Recuperación Europeo, se ha encontrado con el bloqueo de Polonia y Hungría. Y estamos ante un asunto en el que la unanimidad es necesaria. El

tema de la discrepancia es muy importante (el Estado de Derecho es esencia de la UE) y alguna de las fórmulas barajadas para sortear el bloqueo son complejas y tendrían implicaciones negativas. Con todo, hay argumentos para pensar en que el rechazo de ambos países sería reversible. Polonia y Hungría son también beneficiados de los fondos y por lo tanto cuentan con un claro incentivo en que exista un acuerdo macro.

Si no hubiera acuerdo en el Consejo de diciembre, tendríamos un cierto margen para seguir negociando el marco presupuestario a primeros de 2021. El Fondo de Recuperación es tema esencial para la UE y los mercados. Recordemos que estamos hablando de un programa potente (un 5% del PIB), de “gastos conjuntos financiados con ingresos conjuntos” y con vocación de transformador estructural más que estímulo fiscal de corto plazo. Atentos a ambos frentes puesto que nunca cabe descartar lo inesperado, y menos en 2020.

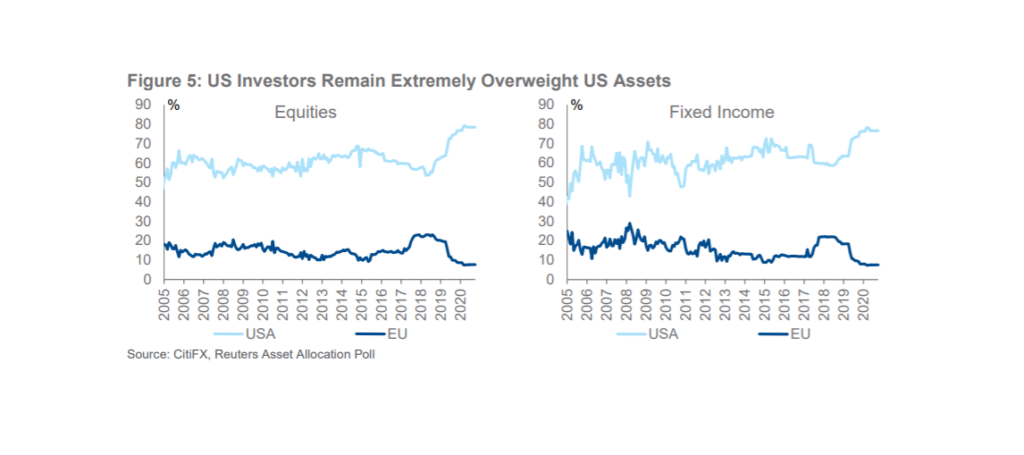

Y entre los activos que aúnan buena parte de lo anterior (vacunas, bancos centrales, riesgo político…), tenemos a la divisa. Dólar que ha seguido debilitándose en este mes, rompiendo una resistencia relevante del 1,2. De cara a 2021, pensando en el eurodólar, hay argumentos para todos los gustos a favor y en contra y algunos aún podrían justificar una ligera depreciación adicional del dólar. Particularmente el comentado Fondo de Recuperación (Next Generation Fund) sin ser novedad, pero cuya implementación (y buen uso…) daría visibilidad y base al crecimiento europeo frente a EE UU. Se le sumaría, además, la probable rotación en mercados con la vacuna, ya que ante un escenario de normalización de la actividad sería esperable un mayor apoyo a activos europeos, más castigados/rezagados durante el COVID y con menor presencia en carteras de los inversores globales. Así, el eurodólar podría moverse, en nuestra opinión, en un rango del 1,16-1,23 de cara al próximo año.