La Comisión Europea, con Úrsula Von der Leyen a la cabeza, ha abierto una investigación a China por un supuesto abuso de los subsidios estatales de Pekín en favor de su industria automovilística nacional. Una práctica que ha acabado por inundar el mercado europeo con vehículos eléctricos baratos de China. El detonante ha sido el fortísimo aumento en las importaciones europeas de vehículos eléctricos de ese país. Tras el anuncio de esa investigación anti-subsidios por parte de la Comisión (CE), no se ha hecho esperar la rápida respuesta de Pekín, acusando a la UE de «comportamiento proteccionista», y prometiendo «defender firmemente» a los productores chinos. La pregunta que deben hacerse es: ¿Qué ocurrirá si esta guerra de palabras se intensifica y deriva en un conflicto comercial de aranceles o medidas compensatorias punitivas? Lo cierto es que la política de subsidios de Pekín coloca a su industria automovilística en tal situación de ventaja que ya ha superado a Alemania y a Japón como primer exportador de vehículos eléctricos (EVs). La velocidad del cambio ha sido tan asombrosa como preocupante. Y es que los EV chinos poseen hoy una cuota de mercado del 8% en Europa, cuando en 2019 era del 0%. Si estos subsidios perduran, los expertos afirman que en poco más de un año, 1 de cada cuatro EVs vendidos en Europa será chino. Eso es un problema para la industria europea.

Han sido los fabricantes de autos franceses los que han agitado a la Comisión Europea (CE), empujándola a abrir una investigación contra Pekín por competencia desleal. Lo curioso, es que los fabricantes alemanes han preferido no “mover el avispero” y no incitar a la CE a iniciar una confrontación con China. La pregunta es: ¿Por qué difieren tanto los puntos de vista de los fabricantes de autos franceses y alemanes? Sus puntos de vista reflejan las diferentes realidades de ambas industrias automotrices nacionales. Me explico. Los fabricantes franceses tienen ventas insignificantes en China (no me pregunten por qué, pero no se venden Renaults en China), pero compiten duramente con las marcas chinas en Europa en productos y mercados de nivel medio. Significa que para Renault, el mercado europeo es sagrado, ya que es donde vende el 65% de sus coches, y perder cuota de mercado aquí supondría un duro golpe en sus cuentas y en su plantilla; algo que Macrón no se puede permitir hoy. En cambio, las tres grandes compañías automotrices alemanas muestran una matriz de ventas muy diferente. Las grandes marcas alemanas venden prácticamente lo mismo en China que en Europa: Por ejemplo, BMW vende un 33% de sus coches en China, muy cerca del 37% que vende en Europa. Mercedes vende el 31% de sus coches en China, y un 37% a Europa. Volkswagen es un caso más evidente de esta dependencia de China. Vende allí el 39% de sus coches (más que en Europa, en donde coloca el 38% de sus autos). Por esa razón los fabricantes alemanes temen una investigación europea y que ello provoque represalias por parte de Pekín que pudieran acabar golpeando sus ventas en China. No sufren, en cambio, presión alguna en Europa por parte de la competencia China. Los fabricantes alemanes operan el sector del lujo, donde China no tiene experiencia ni presencia, por el momento. Los fabricantes alemanes tienen todo a perder, y nada a ganar, en un conflicto comercial entre la UE y China. Tanto es así que la asociación de la industria automotriz de Alemania instó la semana pasada a la CE a considerar la «reacción de China» en la investigación antisubsidios. Irónico, ¿verdad? Los fabricantes alemanes pidiendo a la CE que no defienda a los fabricantes franceses. Deben pensar que estos últimos producen otro tipo de cosas, o incluso que son industrias distintas. Sea como fuere, la CE ha decidido seguir adelante e iniciar la investigación por iniciativa propia y sin una queja formal de la industria europea. De esta forma, el dedo acusatorio francés queda convenientemente escondido detrás de la CE, y Macrón se evita el mal rato de tener que justificar las maniobras legítimas de su industria cuando comparta mesa con su par chino.

A partir de aquí, la CE tiene nueve meses para completar la investigación, y en ella se calibrará la medida exacta en que se subsidian esos EVs chinos y se valorará si dichos subsidios perjudican o no a la industria automotriz de la UE. Si la conclusión fuera que sí, la CE tendría que responder con aranceles a los autos chinos importados. ¿Qué puede ir mal? Todo. El consenso entre los profesionales del sector es que la investigación casi seguramente encontrará el estado chino culpable de aplicar una política desleal de subsidios en favor de sus empresas; algo grave considerando que estamos en las primeras etapas de una industria incipiente como es la de EVs. Un periodo en el que es del todo censurable empujar a industria regional a una situación de desventaja, pues correría el riesgo de no poder desarrollarse de forma correcta. Los expertos consultados me aseguran que la decisión de Europa sobre esta cuestión será de naturaleza 100% política (y no una decisión automática de protocolo que resulte en aranceles si se alcanza una conclusión acusatoria de la investigación). Tan delicado es el asunto que los actuales comisarios estarían deseando que la decisión de “responder” a China recaiga en la nueva CE, que debe designarse a finales de 2024. Incluso así, cualquier decisión de la CE en materia de aranceles a China podría ser derribada por una mayoría calificada de miembros de la UE.

Una verdadera “patata caliente”, además de un problemón para la industria automotriz europea, o cualquier industria con ventas importantes en China. No voy a romperme la cabeza tratando de adivinar el desenlace futuro de este lío internacional. Por la simple razón de que no somos capaces de entender cómo se va a desencallar el desencuentro dentro de la UE. Por un lado, tenemos a los funcionarios franceses dirigidos por el presidente Emmanuel Macron, que han pedido la protección de la industria automotriz de Europa. Por otro lado, tenemos al canciller alemán Olaf Scholz, desestimando la acusación de subsidios desleales de China, llegando incluso a proclamar que «la competencia debería estimularnos, no asustarnos». ¡Cuánto pesan los intereses individuales! ¿Verdad? Imposible saber como se va a desenmarañar esta enrevesada madeja que es la política industrial europea. A Europa y a los fabricantes de autos alemanes les asusta una reacción China y desean evitar a toda costa la repetición de disputas con Pekín, como la que ocurriera con la investigación de Bruselas por dumping y subsidios a los paneles solares chinos. Pekín respondió lanzando sus propias investigaciones sobre el vino y los coches de lujo europeos. Bruselas cedió y levantó los aranceles a los paneles, a cambio de que aceptaran unos precios mínimos. La cosa acabó con el mercado europeo inundado de paneles provenientes de ese país.

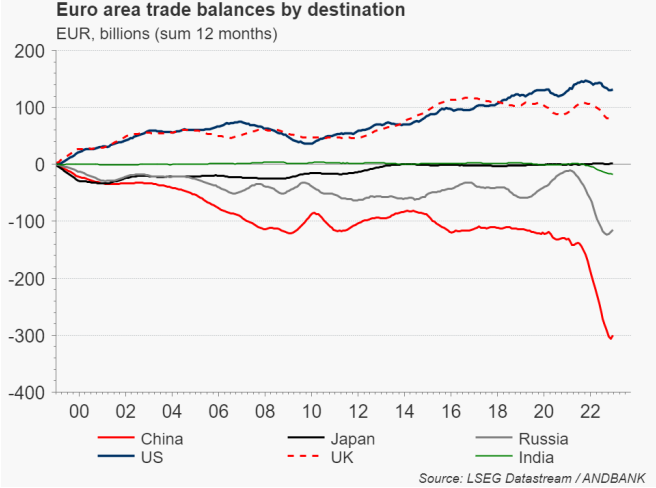

Durante muchos años China ha desplegado una gama de herramientas informales (y oficiales) para golpear los intereses extranjeros (también los europeos), incluyendo demoras en el despacho de aduanas, restricciones de ventas, aranceles especiales, o incluso boicots de consumidores para castigar a las empresas extranjeras tras “ofensas” por parte de sus gobiernos. La creciente lista de víctimas de Pekín incluye autos japoneses, carne de cerdo y de res canadiense, vino australiano…, y hasta telenovelas surcoreanas. La incorporación más reciente a la lista de “castigados” ha sido Apple, después de que Pekín prohibiera a los funcionarios estatales (unos 60 millones de personas) el uso de iPhones; lo que provocó una caída en la capitalización de Apple en 200 mil millones de dólares. China tiene mucho alcance para tomar represalias, y por ello los fabricantes de coches alemanes quieren evitar a toda costa cualquier disputa con China. Los objetivos potenciales incluyen no solo automóviles alemanes, si no también vino francés o lujo italiano. Todos objetivos que representan importantes grupos de presión política en Europa. Sin embargo, y desde mi óptica, Europa tiene tanto o más alcance para tomar represalias. Al fin y al cabo, el saldo comercial de la UE con China es el más deficitario en comparación con el resto de los países del mundo (ver gráfico inferior). Significa que Europa compra a China mucho más de lo que China compra a Europa. Lo diré de otra forma. Hay más empresas chinas preocupadas por un conflicto comercial China-Europa, que empresas europeas preocupadas.

La UE debería jugar esa carta, pero dudo que imite a los EUA, cuando en marzo de 2018 Washington aplicó aranceles por 50 mil millones de dólares a productos chinos bajo el artículo 301 de la Ley de Comercio de 1974, argumentando un historial de “prácticas desleales de comercio”. En represalia, China impuso aranceles a 128 productos norte americanos, apuntado especialmente a la soja y otros productos agrarios norte americanos con el propósito de que la Casa Blanca se viera presionada por los grandes agricultores y votantes de los estados del Midwest. Dicen los expertos que el inicio de aquella guerra comercial ha impactado negativamente en a las economías de ambos países. Lo cierto es, bajo la perspectiva de la implacable realidad, que los EUA muestran hoy un dinamismo del que China carece por completo.

¿Y ahora qué? ¿Hacia dónde se dirigen las relaciones comerciales entre la UE y China?

Es muy probable que la disputa entre la UE y China por la cuestión de los subsidios a los EVs termine en una nueva negociación entre ambos. De hecho, el comisionado de comercio de la UE, Valdis Dombrovskis, se dirigió rápidamente a Pekín el durante este fin de semana pasado para iniciar conversaciones sobre esta cuestión. Una vez allí, Dombrovskis afirmó este lunes en Pekín que “es un momento crucial para la relación de China con el bloque”, al tiempo que solicitó más apertura y equidad por parte de Pekín. Dombrovskis está utilizando su viaje para explicar a sus homólogos chinos que la reciente investigación sobre los subsidios a los vehículos eléctricos tiene como objetivo establecer prácticas comerciales “más justas” y que “la UE no planea cortar lazos con Pekín”. Por su parte, y en una comunicación oficial en simultáneo, el Viceprimer ministro de China, He Lifeng, expresó ante el negociador europeo su “descontento” por la investigación del bloque sobre los subsidios a los vehículos eléctricos. Dijo que esperaba que la UE “actuara con precaución” en relación con la investigación. Ahí se da el pistoletazo de salida para una nueva negociación. El problema es que la UE tiene un pésimo historial de resultados en sus negociaciones. En los años posteriores a 2013, cuando la UE lanzó una investigación antidumping sobre equipos de telecomunicaciones suministrados por Huawei y ZTE, y posteriormente decidiera abandonar las investigaciones para iniciar una negociación con Pekín, las empresas chinas ganaron rápidamente cuota de mercado en las redes europeas. Los campeones de tecnología europeos Ericsson y Nokia, en cambio, lucharon largo tiempo por seguir a flote. Algo similar acabó pasando en la industria de los paneles solares. El bloque abandonó la investigación sobre subsidios para abrir una negociación con China, pero el hecho es que el 80% de todos los paneles vendidos en Europa son fabricados en China. La industria automotriz europea se enfrenta a una situación del tipo loss/loss. Si la investigación de la CE contra los subsidios chinos a los EVs conduce a la imposición de aranceles, Pekín encontrará formas de perjudicar las ventas de automóviles alemanes en China. Si en cambio, Bruselas llega a una de sus “treguas negociadas” con Pekín, se mantendría el mercado de la UE en gran medida abierto a los vehículos eléctricos chinos, perjudicando de forma inmediata a la industria automovilística francesa, y en los próximos años, probablemente también a los fabricantes de autos alemanes. Al fin y al cabo, ya sea por subsidios o por cualquier otra “virtud”, quien parte con una ventaja inicial en una industria incipiente acaba por llevarse el mayor trozo del pastel mañana. Se llama la ventaja de ser el primero. Un concepto de marketing estratégico sobre el liderazgo tecnológico que aborda la ventaja obtenida por el “primer movimiento” en un segmento de mercado o una categoría de producto.